Minimizarea riscurilor de investiții și de alocare a activelor

Salutări! Astăzi, în cele din urmă a găsit timp pentru a continua începută de ultima dată tema riscurilor legate de investiții și să vă prezinte continuarea logică.

Uorren Baffet a recomandat investitorilor să respecte întotdeauna două reguli simple.

Regula №1: «Ai grijă de bani„. Regula №2: «Amintiți-vă de regula №1»

Cum de a distribui riscurile, astfel încât, în orice situație pentru a păstra și de a crește capitalul lor? Minimizarea riscurilor de investiții, de fapt, redus la un singur - a diversificării competente.

Clasificarea activelor în funcție de nivelul de risc

active conservatoare

active conservatoare garantează siguranța de capital fix (deși riscul este o pierdere minimă este încă prezent). Astfel de garanții pot da o bancă sau o companie cu un rating de cel puțin AA instrumente conservatoare încet, dar constant crește mărimea capitalului investitorului. Randamentul acestor active este, cel puțin 3% pe an, dar poate ajunge până la 5-7%.

Exemple de active conservatoare: titluri de stat din țările dezvoltate (SUA, Germania, Marea Britanie și Franța).

active moderate

Pe termen lung, activele cu randament mediu bo profitabilitate mai mare. Dar, din când în când acestea pot cădea în preț. Prin investirea în astfel de active, investitorul nu garantează nici un venit sau de conservare a capitalului inițial. Randamentul mediu al acestor active se presupune a fi de 10% pe an.

Exemplu active temperata: titluri de stat din țări precum Republica Cehă, Polonia și România, precum și „chips-uri albastre“ din țările dezvoltate (SUA și Canada).

active agresive

active de cost agresive se pot schimba în mod dramatic, atât în sus și în jos. Astfel de active pot aduce investitorului și veniturile de 200% pe an, și o pierdere de 50-70%. Randamentul mediu al instrumentelor agresive adoptate la nivelul de 15-20% pe an (teoretic, desigur).

Exemplu active agresive: stocuri în țările în curs de dezvoltare (BRIC).

Ce să caute, selectarea activelor de risc?

Formarea unui portofoliu de investiții, este important să înțelegem ce riscuri sunteți dispus să meargă. Cum, atunci, pentru a le evalua?

Principalul lucru pe care ar trebui să observați este rating-ul de credit și variabilitatea RMS a diferitelor active (pe care am discutat în secțiunea anterioară). Este aceste două surse de informații ia în considerare acum.

instrumente de volatilitate

Cu cât sunt mai frecvente și mai clară valoarea activelor deviază de la valoarea medie - deci este volatilă, ceea ce înseamnă - este riscant. Pentru instrumentele conservatoare nivel de volatilitate, în general, nu depășește 4-5%, pentru moderată - 10-12%, iar pentru agresiune - 20% și mai sus.

Acorde o atenție! A fost doar o perioadă de relativă stabilitate pe piețele mondiale. În vremuri de criză oricare dintre activele pot prezenta o volatilitate record de (ca panica investitorilor doar accelerează procesul).

Dar diferența dintre instrumentele conservatoare și agresive este că prima va reveni mai devreme sau mai târziu, la starea lor „normale“ ". Dar acesta din urmă nu a putut rezista la presiunea crizei ... În acest caz, investitorul este complet (sau parțial) pierd fondurile investite în active.

ratingurile de credit ale țărilor și companiilor

Ratingurile de credit sunt calculate de către agențiile de rating speciale. Ele afectează în mod direct atât valoarea activelor în sine și, în fapt, orice grup de riscurile lor sunt.

numai active cu un rating de A includ instrumente foarte dur, conservatoare (în toate variantele). Evaluări ale BBB (de la Moody - l Waa) vă permite să activați instrumentele din grupul moderat de active. Înțeles BB (sau Ba) și de mai jos indică strategia de risc crescut și agresivitate.

De ce instrumente de investiții nu este atât de ușor „pentru a identifica“ risc?

Titlurile de stat din țările AAA evaluat, de fapt, considerat a fi conservatoare. Cu toate acestea, legăturile Republica Cehă și India sunt deja considerate a fi o strategie moderată, și titluri de credit din țări precum Paraguay sau Vietnam, aș atribui agresiv.

Achiziționarea de acțiuni ale unei companii - este întotdeauna un risc ridicat. Reducerea ajutorul lor numai largă diversificare. Dar există nuanțe.

În cazul în care un investitor cumpără acțiuni ale fondurilor de „blue chips“ din SUA sau Marea Britanie - este o strategie echitabilă. Și în cazul în care „blue chips“ sunt de origine română, investiții în indicele convențional de „Top 10 companii din România“, va fi în continuare agresiv.

Și, în orice caz, investițiile în companiile mai mici cu capitalizare mică - un investiții cu risc ridicat. Nu contează ce țară pe teritoriul acestor societăți operează.

În ce proporție de a distribui riscurile în portofoliul lor de investiții?

Aici totul este foarte individuale și depinde de strategia care preferă investitorul, precum și ce orizontul său de investiții. Cu toate acestea, în orice servietă (și conservatoare, și moderată și agresiv) trebuie să participe la toate cele trei clase de active. Dar, desigur, în diferite proporții.

de exemplu, condiționată de una dintre strategiile „standard“. strategie conservatoare:

Apropo, se crede că ponderea obligațiunilor din portofoliu ar trebui să fie aproximativ egal cu vârsta investitorului.

Ponderea activelor conservatoare pot intra:

- Programele de investiții și de asigurare de economii (în funcție de planul)

- Obligațiuni ale țărilor dezvoltate, și obligațiuni evaluat A sau fiabilitatea acestor fonduri de valori mobiliare

- bonuri de trezorerie din SUA

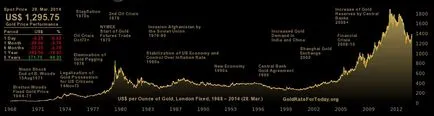

- aur

Ponderea activelor moderează:

Ponderea activelor agresive:

- Fondurile mutuale. bazat pe „MICEX Index“

- Acțiuni promițătoare companii BRIC

- ETF SP 500 Index

În ceea ce privește diversificarea valută, ceva despre ea, de asemenea, trebuie să fie în cauză. Acesta este considerat a fi strategia optimă este după cum urmează: 30% din rublei românesc, 35% dintre dolarul SUA și 35% euro. Pentru sume mai mari și termene mai lungi pot fi incluse într-un portofoliu de 10-15% din altă valută (Franc elvețian sau lira sterlină).

Cu toate acestea, în lumina evenimentelor recente și de numărare pe dolgosrok, mi-ar reduce, în general, la o cotă minimă a rublei.