viespile reflecție vânzare la o pierdere în scopuri fiscale (nuanțe)

Reflecție de eliminare a activelor imobilizate în evidențele fiscale

Uneori, o organizație decide să pună în aplicare activele sale imobilizate minus valoarea lor reziduală. Acest lucru poate fi echipamentele care nu vor mai fi folosite ca învechite sau a avut un accident de mașină.

În contabilitate (BU) este nimic special în reflectarea unui rezultat negativ de punerea în aplicare a sistemului de operare acolo.

Dar, pentru scopuri fiscale (OU), situația este diferită.

Deci, ce este o pierdere privind vânzarea sistemului de operare în NU?

În conformitate cu art. 268 NKRumyniyaubytkom considerat diferență negativă între încasările din vânzarea obiectului (fără TVA) și valoarea sa contabilă netă și costurile implicate în vânzare.

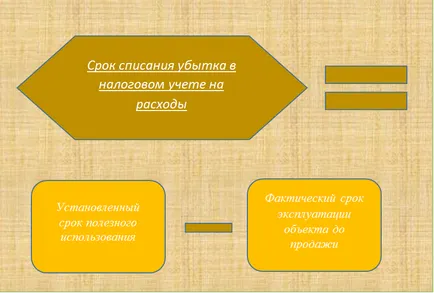

Și contabilul nu poate reprezenta o astfel de pierdere dintr-o dată, dar trebuie să-l includă în cheltuielile de impozit rate egale pe durata de viață utilă (SPI), rămânând la facilitatea de până la amortizarea completă. Pentru a determina această perioadă, este necesar să se utilizeze formula:

Considerăm că această regulă la un exemplu specific.

Rezultatul vânzării de 118 000-18 000-457 049.20 - 45 000 = - 402 049.20 ruble.

Dt 62 "Decontări cu cumpărătorii" Rm 91 "Alte venituri" - 118 000 ruble. - reflectate în venituri;

Dt 91.2 "Alte cheltuieli" Km 68 "TVA" - 18 000 ruble. (118 000 x 18/118) - acumulate TVA-ul de vânzări;

680 000 ruble - Dr. 01.02 active fixe“„Active grup eliminare „CR Fixed 01.01" . - a reduce costul inițial;

222 950.80 ruble - Dt 02 "Amortizarea" CR 01.02 "Active fixe grup eliminare". - uzura scoasă din funcțiune;

Dt 91.2 km 01.02-457 049.20 - încărcat valoarea reziduală;

Dt 91.2 km 60 - 45 000 ruble. - costuri suplimentare pentru vânzarea sistemului de operare;

Dt 99 "Pierdere" Rm 91.9 "Alte venituri și cheltuieli" - 402 049.20 ruble. - definită de „contabilitate“ pierderea din vânzarea a sistemului de operare.

Și acum reflectă aceste tranzacții în evidențele fiscale.

Se împarte pierderea pe durata de viață utilă rămasă (61 luni - 20 luni ..):

049.20 402/41 = 9 806.08 freca.

Dt 09 "active privind impozitul amânat" Km 68.4, "Impozitul pe profit" - 402 049,20 x 20% = 80 409.84 ruble.

Ca de a scrie pe pierdere drept cheltuială activul privind impozitul amânat (IT) va fi feedback-ul de cabluri închis:

Sunt 68 km 09 - 1 961.20 ruble. (9 806,08 x 20%).

IMPORTANT! Trebuie să ne amintim că nu se reflectă în contabilitate aceasta poate numai organizații care are dreptul de contabilitate simplificată și este listată în nefolosirea PBU 18/02 Politica de contabilitate.

Nuanțele de completare a declarației de impozit pe venit pe vânzarea de operare la o pierdere

Vânzarea de bunuri în declarația de venit necesare pentru a reflecta separat rezultatul acestei operațiuni. Pentru această aplicație № 3 este furnizată sub forma foii 02.

Acolo va trebui să completați numărul de proprietăți vândute în perioada de raportare, vândute la o pierdere, veniturile din vânzarea sistemului de operare, valoarea reziduală și valoarea pierderii este reflectată în registrele fiscale.

Mai mult, în fiecare perioadă, atunci când se ia în considerare valoarea pierderii în calcularea bazei de impozitare, va trebui să completați numărul liniei 2 100 de cereri la foaia 02.

Vă rugăm să rețineți că declarațiile fiscale sunt completate pe baza registrelor fiscale.

Nuanțele de calcul a pierderii la vânzare a sistemului de operare în aplicarea amortizării bonus

Câteva cuvinte ar trebui spus despre deprecierea bonus, care dă dreptul la n. 9 Art. 258 din Codul fiscal. De exemplu, în timpul punerii în funcțiune a echipamentului sau modernizarea și așa mai departe. N. O organizație poate lua simultan în evidențele fiscale cu privire la cheltuielile de până la 10 sau 30% din prețul de achiziție în funcție de grupul de amortizare stabilit pentru el. Și aici se pune întrebarea - dacă organizația pentru recuperarea primei privind vânzarea sistemului de operare înainte de expirarea duratei sale de viață utilă, și chiar mai mult prin vanzarea la o pierdere.

Răspunsul este - nu întotdeauna. Restaurarea de amortizare bonus are loc numai în cazul vânzării unei entități interdependente active fixe.

În conformitate cu n. 9 art. 258 din Codul fiscal, în cazul în care activele imobilizate au fost vândute către contribuabil persoană interdependentă mai devreme de 5 ani de la valoarea inițială de recunoaștere a premiului este de a fi restaurate și incluse în veniturile nefuncționare, în perioada de vânzare a obiectului. În acest caz, valoarea reziduală va fi majorat cu valoarea primelor reduse.

Noi folosim termenii exemplul nostru.

Să presupunem reflectarea acestei tehnici a fost aplicată premiul ca mijloc principal de 30%

IMPORTANT! În contabilitate bonus de amortizare nu se aplică și, prin urmare, nu are nimic de a restabili.

amortizarea cumulată în contul de impozitare va fi:

476 000 de ruble. / 61 luni. (IPN) x 20 luni. = 156 065.57 ruble.

Să comparăm performanța condițiilor fiscale diferite ale tranzacției într-o formă tabelară