Plătit în avans cu cele mai recente controlerele de clarificare

Atunci când este necesar să se plătească salariul pentru prima jumătate a lunii? Pentru a atrage orice responsabilitate a angajatorului pentru neplata unui avans? Cum de a determina dimensiunea de plată în jos? Cum plata în avans, sub forma de 6-PIT?

Angajatorii trebuie să plătească salarii sau de două ori pe lună, iar prima plată se numește în mod tradițional în avans. Cu toate acestea, Codul Muncii este un lucru cum ar fi un avans: prima jumătate a lunii trebuie să plătească salarii. Deoarece termenul de plată a unor astfel de salarii? Care este procedura pentru a calcula? Este posibil să plătească o sumă fixă, în scopul de a minimiza munca serviciului de decontare lucrătorilor? Cum se completează secțiunea. 2 Formularul 6-PIT, în cazul în care la sfârșitul lunii salariatul a primit doar un avans, care nu se deduce din impozitul pe venitul personal? Pe ce o clarificare cu privire la aceste chestiuni primite de la Ministerul Muncii, Agenția Muncii, Ministerul Finanțelor și Serviciului Fiscal Federal, veți învăța din articolele prezentate.

Când trebuie să plătească salariul pentru prima jumătate a lunii?

Minor la prima vedere, modificările cerute de mulți angajatori pentru modificarea de-legi și contracte de muncă.

În cazul în care regulile de reglementările locale sau acord colectiv de organizația subektaRumyniyaprotivorechat legislația muncii în vigoare, aceste standarde vor fi anulate.

- În prima jumătate a lunii - într-o zi de la a 16-a 30-a (31 th) zi a perioadei curente;

- pentru a doua jumătate a lunii - de la 1 până la data de 15 a lunii următoare.

PENTRU ATRAGEREA orice angajator RĂSPUNDERE pentru neplata în avans?

Este de remarcat faptul că rata de h. 6 Art. 136 TKRumyniyanosit prescriptive, prin urmare, aplicarea sa depinde de voința lucrătorilor. Faptul este că, în practică, există încă situații în care angajatorii plătesc salarii o dată pe lună, pe baza cererii corespunzătoare a angajatului. Pentru o astfel de inițiativă, în conformitate cu b. 6, art. 5,27 KoAPRumyniyaim amenzi față:

- pentru funcționari (director și contabil) - la o rată de 10 000 la 20 000 de ruble.;

- pentru persoanele juridice - în valoare de la 30 000 la 50 000 de ruble.

încălcarea repetată pasibilă de o amendă administrativă de o dimensiune mai mare (pentru funcționari - de la 20 000 la 30 000 de ruble pentru persoane juridice -. De la 50 000-100 000 freca.). Acest lucru oferă h. 7, art. 5,27 Codului administrativ. In schimb, pedeapsa poate fi o altă măsură de responsabilitate - descalificarea oficial pentru o perioadă de un an la trei ani.

Piese de schimb 6 și 7 sunt introduse în art. 5.27 Legea KoAPRumyniyaFederalnym № 272-FZ.

În practică, aceasta poate fi o situație diferită - în cazul în care plata în avans este asigurată de acte locale, dar cu o întârziere.

În caz de încălcare a termenilor de plată a salariilor angajatorul trebuie să plătească compensația angajaților pentru fiecare zi de întârziere. Valoarea acestei compensații - nu mai puțin de 1/150 a curentului în momentul în care rata cheie TsBRumyniyaot nu a plătit la timp sumele pentru fiecare zi de întârziere din a doua zi după plata ziua plății efective data scadenței inclusiv. Compensația monetară se calculează de la plătit efectiv în cantități de timp.

CUM SE DETERMINA ADVANCE DIMENSIUNE?

Care sunt metodele de calcul al avansului aplicat în practică? Referindu-ne la schema.

Metode de calcul al salariului pentru prima jumătate a lunii:

- Proporțional cu timpul lucrat;

- Ca procent din salariu;

- Într-o sumă fixă (în ruble);

- Metodele cele mai preferate.

Metoda nu este convenabil pentru angajator, astfel încât să se impună asupra lui obligația de plată a salariilor, chiar și în situațiile în care angajatul a fost bolnav sau a fost într-o călătorie de afaceri.

În afară de faptul că metoda de calcul a plății în avans recomandată de către agențiile de reglementare ca nucleu, și este convenabil angajatorului: plata salariului pentru prima jumătate a lunii proporțional cu timpul efectiv lucrat de angajat în această perioadă, în practică, elimină riscul plăților excesive și non-reținere a impozitului pe venit personal în calculul final.

La stabilirea unui termen limită de plată a salariilor în prima jumătate a lunii a 20-a. Reglementările de muncă interne ale organizației, cu condiția ca avansul plătit angajatului, net de calcul al impozitului pe venitul personal.

Organele de supraveghere au subliniat în mod repetat că impozitul pe venitul personal nu este reținut din avansurile. În acest exemplu, o scădere a valorii avansului privind valoarea taxei nu prevede transferul impozitului pe venit personal în buget.

Ce procent stabilit? Dacă urmați literalmente recomandările în scrisoarea, aceasta este de 50%. Punct de vedere istoric, cu toate acestea, că plata în avans se stabilește la 40% din salariu. Ea are o explicație logică: în cazul în care plata finală din salariile muncitorilor, se va reține impozitul pe venitul personal, iar dacă sub forma unui avans de a plăti 50% din salariu, salariul pentru a doua jumătate a lunii va fi mult mai puțin.

Angajat set salariu de 30.000 de ruble. Să presupunem că angajatul nu este pus deduceri de impozit pe venit cu caracter personal, prin urmare, valoarea taxei - 3900 ruble. Compara, pentru ceea ce ar fi suma plătită în conformitate cu plata în avans în valoare de 40 și 50%.

Salariul pentru prima jumătate a lunii (în avans)

12 000 de ruble. (30 000 de ruble. X 40%)

15 000 de ruble. (30 000 de ruble. X 50%)

Salariul pentru a doua jumătate a lunii (plata finală)

14 100 ruble. (30 000-12 000-3900)

11 100 ruble. (30 000-15 000-3900)

După cum puteți vedea, atunci când stabilește un avans de 50% din calculul final al angajatului va primi un salariu mai mic decât în prima jumătate a lunii, care nu îndeplinește cerințele de la aproximativ egale de salarii.

Cu toate acestea, trebuie remarcat faptul că, spre deosebire de avansul, stabilit în sumă fixă, plătită în avans, ca procent din salariu nu este necesară în cazurile în care salariatul nu a funcționat (era în concediu medical, în interes de afaceri, în vacanță, și așa mai departe. N. ).

Având în vedere datele Ministerului de poziția Finanțelor explicații vysheozvuchennuyu a Ministerului Muncii, precum și riscurile asociate cu plata unui avans la o sumă fixă, considerăm că această metodă de plată a salariilor în prima jumătate a lunii inacceptabile pentru instituțiile din sectorul public.

Salariile pentru prima jumătate a lunii și impozitul pe venitul personal.

Să ne amintim că, din cauza n. 3 al art. 226 NKRumyniyasummy fiscală calculată de către agenții fiscale la data primirii efective a veniturilor, determinată în conformitate cu prevederile art. 223 din Codul fiscal, cumulat de la începutul perioadei de impozitare pentru toate veniturile (cu excepția veniturilor din participarea la capital în organizație), pentru care rata de impozitare stabilită la alin. 1, art. 224 din Codul fiscal, contribuabilul acumulat pe parcursul perioadei, cu compensare reținut în lunile anterioare ale perioadei fiscale curente, valoarea taxei.

Cu toate acestea, trebuie să acorde o atenție la situația în care avansul este plătit în ultima zi a lunii.

Aceasta reflectă o plată în avans Formularul 6-PIT?

sumă în avans nu este supusă să se separe recunoașterea în formă de 6-PIT: în Sec. 2 Această formă arată suma salariilor, recunoscute în ultima zi a lunii. După cum sa menționat deja, impozitul pe venitul personal reținut la decontare finală cu muncitorii și, de asemenea, indicate într-o singură sumă forfetară.

În practică, situația în care un angajat primește un avans de 40%, dar la sfârșitul lunii va avea nici un venit din care să păstreze impozitul pe venitul personal.

Acest lucru se întâmplă în cazul în a doua jumătate a lunii angajatului nu a acumulat venituri (de exemplu, el a fost acordat concediu fără plată), iar în prima jumătate a lunii din cauza sărbătorilor publice angajat de fapt, nu a lucrat jumătate din orele de lucru și venitul este derivat, inclusiv pentru timpul lucrat. În viitor, să păstreze impozitul pe venitul personal din veniturile sale ar trebui să fie cel mai devreme de plată.

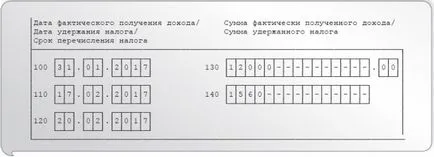

Secțiunea 2 din formularul 6-PIT contabil reflectă cifrele după cum urmează:

- în ultima zi a lunii este suma veniturilor reale primite sub forma unui avans;

- data impozitului reținut la sursă vor fi specificate, care nu coincide cu suma data plății plății finale pentru luna.

Având în vedere că taxa nu este reținut timp, contabilul va fi obligat să prezinte la biroul fiscal explicația adecvată, care va elibera instituția de răspundere pentru transmiterea de informații false.

Nota explicativă de la forma impozitului pe venit 6-personal este necesară, printre altele, precizează următoarele.

În ceea ce privește valoarea avansului atribuită timpului nu a lucrat, ar trebui să fie luate în considerare în plata în avans pentru luna următoare.

- salariile pentru prima jumătate a lunii (de la 1 la 15 zile) trebuie plătită în termen de o zi, de la 16 la 30 (31-), numărul;

- data plății este stabilită în oricare dintre documentele enumerate la art. 136 TKRumyniya (regulamente interne, contractul colectiv de muncă sau a), în timp ce inacceptabile, în loc de zile specifice de plată a salariilor pentru a stabili perioada în care aceasta poate fi plătită;

- în cazul avansurilor care determină inspectorii recomandă să ia în considerare timpul de lucru efectiv de angajați (de fapt, a făcut să funcționeze). Cu toate acestea, nu există nici o interdicție directă privind instituirea unui avans ca procent din salariu;

- cu plata în avans a impozitului pe venit personal pentru a transfera la bugetul nu trebuie să: calculul, reținerea și virarea impozitului (inclusiv prima jumătate a lunii) sunt realizate în calculul final.

Impozitul pe venit personal (impozit pe venitul personal, impozitul pe venitul personal)

Menținerea de referință PIT-2 carduri și PIT-1