Obligațiuni ca un obiect de investiții în piața de valori de avantajele și dezavantajele

Bună ziua, dragi cititori mei. Vorbim astăzi pe tema cu titlul academic: obligațiuni ca un obiect de investiții în piața de valori. de multe ori am scrie despre instrumente riscante, cum ar fi stocurile, valute și opțiuni pe acțiuni, dar ar trebui să ne amintim întotdeauna că un portofoliu de investiții ar trebui să fie echilibrat. adică cuprinde o parte a investițiilor mai puțin riscante, cum ar fi depozite și obligațiuni.

Bond ... doar obligațiuni

În primul rând, trebuie să înțelegem ce sunt legături și modul în care acestea funcționează. Bond (obligatio Latină - angajament, în legătură terminologia engleză sau notă) - investiții de creanță, pentru care investitorul dă împrumuta bani de la o persoană juridică sau de stat pentru o anumită perioadă de timp, în conformitate cu anumite fixe sau plutitoare rată.

Obligațiunile sunt emise de companii, municipalități și guvernele țărilor suverane de a strânge fonduri pentru finanțarea diverselor proiecte și programe, și sunt plasate pe bursele de valori. în cazul în care acestea au fost achiziționate de către investitori (creditori, deținătorii de obligațiuni). Sunt acele legături care sunt vândute numai pe (piata over-the-counter, OTC) OTC, cu un număr limitat de investitori.

În esență obligațiunile sale economice sunt similare cu împrumuturile bancare convenționale. Atunci când companiile sau alte organizații trebuie să ridice finanțare pentru proiecte noi, menținerea operațiunilor sau refinanțare a creditelor anterior existente, acestea pot împrumuta bani direct de la investitori.

În loc de a atrage organizații bancare (emitent) emite obligațiuni în procesul de eliberare a, care va fi specificată rata dobânzii (cuponului) care urmează să fie plătită în momentul rambursării sumei principale (valoarea nominală a obligațiunii).

Prețul standard pentru momentul eliberării - valoarea nominală a obligațiunii, de obicei 100 $ sau 1.000 de dolari pe securitate. Prețul real de piață va depinde de mai mulți factori - riscul de credit al emitentului, timpul până la scadență, cupon raport cu ratele medii ale dobânzilor de pe piață. Astfel, venitul total generat de Bond, care este suma dobânzii plătite (coduri) și mărimea discount pentru achiziționarea.

Deci, să ne uităm la un exemplu simplu, care ilustrează modul în care funcționează obligațiuni. De exemplu, ea a emis obligațiuni cu o valoare nominală de 1.000 $ și un cupon de 5%. ratele dobânzilor de piață sunt, de asemenea, aproape de 5%. Astfel, investitorul sau orice alți participanți la piața valorilor mobiliare. toate la fel în cazul în care să investească banii lor - în venit fix sau lăsați, de exemplu, pe depozit la banca. În cazul în care ratele dobânzilor pe piață va scădea la 4%, de securitate va continua să genereze 5%, făcându-l mai atractiv de cumpărare.

Cererea de obligațiuni va crește, crescând astfel valoarea lor de piață, în timp ce rata efectivă de rentabilitate pe hârtie nu va ajunge la valoarea de piață de 4%. În cazul în care rata de piață se ridică la 6%, investitorii nu mai sunt interesați de obligațiuni la valoarea lor nominală, iar reducerea prețului inițial format pentru a aduce rata efectivă, în conformitate cu piața. Cu această logică, prețurile de obligațiuni se mută întotdeauna cu ratele dobânzii de pe piață.

Care sunt obligațiuni?

Obligațiuni clasificate, de obicei, în conformitate cu una dintre următoarele caracteristici: Emitent minte și maturitate, tipul de venit plătit, convertibilitate emisiune monetară, ratingul emitentului și alte lucruri. Luați în considerare principalele tipuri de obligațiuni de tip emitent.

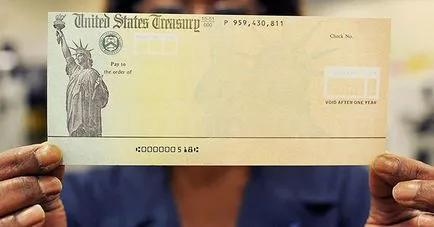

obligațiuni guvernamentale (titluri de stat), sau cum sunt numite uneori, obligațiuni suverane (obligațiuni engleză Sovereign.) - titluri de valoare, de multe ori emise de țări pentru a acoperi deficitul bugetar, neapărat garantată de guvern. Separat, puteți selecta o subspecie de obligațiuni guvernamentale - obligații guvernamentale Trezoreriile SUA (Trezorerii sau trezorerii).

Fiecare tip de titluri de stat are propriile sale caracteristici, dar principalul lucru pentru care au fost evaluate de către investitori - acestea au lichidități, practic, absolut. În plus, acestea sunt considerate aproape fără risc, de aceea este adesea folosit ca un punct de referință pentru noi probleme, cum ar fi obligațiunile corporative.

Obligațiunile municipale sunt emise de regiuni, orașe sau alte municipalități, de multe ori în anumite proiecte de infrastructură.

Obligațiunile corporative sunt emise de companii, de obicei, marile corporații pentru a finanța proiecte de investiții care veniturile vor acoperi ulterior plata titlurilor de valoare.

Avantajele și dezavantajele de a investi în obligațiuni

În orice investiție, inclusiv obligațiuni și există argumente pro și contra, care trebuie să fie luate în considerare pentru fiecare investitor, în funcție de toleranța la risc și rata de rentabilitate estimată.

În primul rând, fiabilitatea relativă a obligațiunilor de multe ori au atras investitorii nu sunt loiali riscului. În același timp, nu putem spune că toate obligațiunile au un grad scăzut de risc. Cele mai mici riscante - obligațiuni ale țărilor dezvoltate și marile corporații, emise în euro sau dolari, cu toate acestea, este mai scăzut riscul - inferior randamentul estimat.

În al doilea rând, obligațiuni, depozite spre deosebire pot cumpăra și vinde pe piață, de exemplu, la Moscova, Bursa de Valori (MOEX). Acest lucru face posibil să se scurgă rapid legăturile nedorite, fără a suporta pierderi grele. Dar, în condiții favorabile de piață, puteți face chiar bani pe diferența de preț. După achiziționarea de obligațiuni pe piața primară este, de obicei, a emis un certificat (Manto, certificat Bond), care atestă dreptul de proprietate asupra valorilor mobiliare.

Pentru tranzacții cu valori mobiliare pe piața secundară, aveți nevoie pentru a deschide un cont de brokeraj. Preț emitenții români în mod obișnuit de până la 1000 de ruble. Dar, în scopul de a acoperi comisionul de intermediere trebuie să fie achiziționate pachete de cel puțin mici de titluri de valoare (50-100 bucăți).

Vă mulțumesc pentru lectură, dragi investitori. Aboneaza-te la blog-ul meu, și amintiți-vă, într-un portofoliu de investiții ideal ar trebui să fie întotdeauna prezente diferite tipuri de obligațiuni. Ele ajuta la reducerea riscului și încă obține venituri, deși nu este mare, dar stabilă.

Cu toate acestea, dacă nu sunteți sigur de fiabilitatea emitentului, te sfătuiesc să acorde o atenție la fondurile de obligațiuni mutuale, cum ar fi Fondul Național Obligațiuni „BCS“, sau „deschise“, care investesc un grup de investitori în obligațiuni de diferite companii și industrii, obținându-se astfel o bună diversificare a portofoliului și de a reduce piață și riscul de credit.