Tipuri de active bancare într-o formă concretă a activelor băncii sunt cele mai

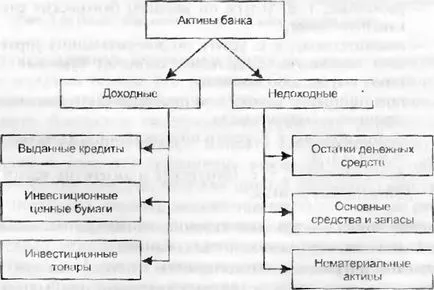

Într-o formă concretă a activelor bancare reprezintă o varietate de facilități de piață, g formează capitalul de care poate exista. Convențional, acestea sunt împărțite în (fig. 3.7)

- rezultând active - active care generează dobânzi sau alte venituri ale băncii,

- active non-profit sunt active, care sunt în mod direct (ele însele) nu aduc venituri la banca.

- solduri de numerar în conturi bancare:

în moneda națională,

- în valută străină;

- creditele acordate altor participanți la piață;

- titluri de investiții - de valori mobiliare Penn că banca a cumpărat (achiziționat, primit) de pe piață, dar nu se lasa. Posesia unor astfel de titluri de valoare sau de a aduce venituri suplimentare la bancă (dobânzi posesia dividendelor.), Sau le permite să controleze fluxurile de numerar ale altor organizații, prin participarea lor la capitalul autorizat;

- bunuri de capital - sunt bunuri, pe care banca a văzut ku e folosit pentru a obține venituri viitoare (speculativ) din revânzarea acestora. De obicei, acestea includ metale prețioase și pietre prețioase;

- instalații și echipamente și stocuri - toate bunurile materiale care sunt necesare pentru funcționarea clădirilor băncii, echipamente, vehicule, mobilier, etc;..

- active necorporale - este achiziționarea software-ului bancar și alte proprietăți intelectuale

Diviziunea în active profitabile și non-profit este condiționată în ceea ce privește profitabilitatea băncii. Puteți spune dacă activele non-profit nu ar fi existat ar exista și banca în sine, pentru că trebuie să se admită că, de fapt, toate activele băncii sunt implicate în procesul de „a face“ Banca a profiturilor sale. De exemplu, o bancă modernă este de neconceput fără hardware și software, care sunt ele însele nimic ca venituri ale băncii și nu aduc, dar banca nu a putut paria că ar trebui să efectueze și operațiunile sale profitabile: .. de credit, de investiții etc. Orice defecțiune gravă în rețele de calculatoare ale băncii este plină cu pierderi mari de venituri din operațiuni de piață sootvetsgkuyushkh ale băncii.

În cele din urmă profit este rezultatul funcționării cu succes a tuturor activelor băncii, și nu oricare dintre părți separate.

4 - 701 ft Asset - conceptul de ego-ul de contabilitate, care este de aproximativ tiopolozhno conceptul de răspundere. Active Pasive au o bicicleta, dar a investit în anumite domenii de activitate pe piață, sau ele sunt „de lucru“ paesivy.

Activele bancii au dimensiunile lor și structura (compoziția) definite, pe de o parte, nevoile pieței, pe de altă parte, mărimea și structura pasivelor bancare. R celebru Mercedes poate și ar trebui să fie considerate active ale băncii ca o entitate separată a activităților bancare, dar active și pasive la sfârșitul Kommersant schego ar trebui să fie luate în considerare într-un mod unitar, în punerea în aplicare a oricărei operațiuni ciudățenie, deoarece acestea sunt doar părți diferite ale aceluiași capital de exploatare? Bank.

Tipuri de active bancare

Într-o formă concretă a activelor bancare reprezintă o varietate de obiecte bazate pe piață sub formă de capital care pot exista. Convențional, acestea sunt împărțite în (Figura 3.7.):

- rezultând active - active care generează dobânzi sau alte venituri ale băncii;

- active non-profit - active în mod direct (ele) nu aduc venituri la banca.

În bilanțul băncii la principalele tipuri de active de la Sgiach oankog uzate;

- solduri de numerar în conturi bancare:

- în moneda națională;

în valută străină;

- împrumuturi acordate altor participanți la piață

- titluri de investiții în lanț - sunt titluri de valoare, pe care banca a cumparat (cumparat, primit) de pe piață, dar nu se lasa. Posesia unor astfel de valori mobiliare sau de a aduce venituri suplimentare la bancă (dobânda la obligațiuni, dividende pe acțiuni), sau îi permite să controleze fluxurile de numerar ale altor organizații, prin participarea la capitalul acestora gura avnom;

- bunuri de capital - sunt bunuri, pe care banca cumpărat, în scopul de a obține venituri în continuare (speculativ) din revânzarea acestora. De obicei, acestea includ metale prețioase și pietre prețioase;

- instalații și echipamente și stocuri - toate bunurile materiale care sunt necesare pentru funcționarea clădirilor băncii, echipamente, vehicule, mobilier, etc:..

- active necorporale este bankoh priobrs software Genie sau alte proprietăți intelectuale.

Diviziunea în active profitabile și non-profit este condiționată în ceea ce privește profitabilitatea băncii. Putem spune, în cazul în care nu au existat active non-profit, nu ar exista, și ea însăși banca, pentru că trebuie să se admită că, de fapt, ponderea activelor băncii sunt implicate în procesul de „a face“ banca profiturile lor, de exemplu, o bancă modernă este de neconceput fără hardware și software, care la rândul lor nu au nici o astfel de venituri la bancă și nu au adus pe ele, fără ns bancare ar putea pune în aplicare și a operațiunilor sale profitabile :. de credit, de investiții, etc, etc. Orice defecțiune gravă în rețeaua de calculatoare a băncii este plină cu pierderi mari D ohodov prin operațiuni de piață corespunzătoare ale băncii.

În cele din urmă profit este rezultatul funcționării cu succes a activelor băncii, și nu o parte din ei deoparte, Noe. Tipuri de funcționare activă

B, în funcție de compoziția activelor băncii la operațiunile active ale CDF includ în mod tipic (Figura 3.8):

- creditarea altor participanți pe piață - credite ego-ul pe care banca le oferă altor participanți de pe piață, inclusiv împrumuturi de la alte bănci;

- de investiții (speculative; operare - atașarea ETS a fondurilor bancare în titluri de investiții și produse de bază

- furnizarea de servicii plătite altor participanți pe piață.

Există și alte categorii importante ale operațiunilor active ale băncii.

Deci, ft, în funcție de nivelul riscurilor bancare sunt împărțite în:

- riscante - este cea mai mare parte a operațiunilor bancare, care, la rândul lor, împărțite pe grade de risc inerent în ele;

- fără risc - este de obicei un design diferit rola, operațiunile băncii.

În general, localizarea operațiunilor bancare în gradul de risc crește, și * poate fi după cum urmează (Fig. 3.9).