puncte de scoring pentru aprobarea împrumutului și ceea ce masa se calculează

Potențialul finanțator în orice angajații băncii sunt invitați să completeze un chestionar simplu. La prima vedere, întrebările pot părea banal, mulți clienți răspund ușor. Acest lucru nu au nevoie, pe baza răspunsurilor, marca de notare pentru aprobarea împrumutului va fi retrasă.

aprobarea creditului

Cu ajutorul punctelor de notare, instituția poate decide - să dea un împrumut sau nu. Este necesar să fie atenți la această procedură, iar mai târziu răspunsurile vor fi examinate cu atenție pentru reproducere de puncte de notare. Aceasta nu rezolva 100% va fi plătit în cazul în care un credit, dar un impact semnificativ asupra soluționării acestei probleme.

Clienții care au nevoie pentru a studia fiecare element, răspunde sincer. Informațiile vor fi verificate. Dacă un cetățean a încercat să inducă în eroare de credit și organizarea financiară, puteți uita despre obținerea unui împrumut. În plus, frauda au consecințe în viitor. Instituțiile bancare schimbul de informații cu privire la clienți de succes / nereușite. Imprumutatul, încercând să inducă în eroare o instituție financiară poate ajunge în lista neagră a principalelor instituții.

Care este punctajul și scorul se calculează ca

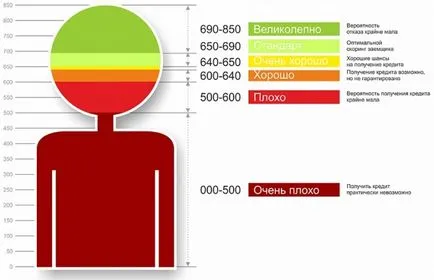

Mai multe răspunsuri sunt furnizate la completarea chestionarului, un cetățean. Fiecare vă permite să formați un anumit număr de puncte. Debitorii vor primi de la 690 la 850 de puncte, organizația în 90% din cazuri aproba un împrumut. Clientul care primește până la 500 - nu se poate conta pe aprobare.

Care este punctele de notare și se pare că tabelul de clasament

Unele opțiuni dau mai multe puncte, de exemplu:

- Datele cu caracter personal ale clientului. Pentru femeile mai multă încredere. Aceasta este cu siguranță sexul masculin al debitorului dă mai puține puncte. Vârsta joacă un rol important - cel mai tânăr client, este mai mic scor. Căsătoria vă oferă un avantaj față de oameni care nu sunt în relații oficiale;

- problemă financiară. Este simplu: starea de lucru, frecvența de schimbare a locului de muncă, venituri / cheltuieli lunare. Prezența surselor informale de venituri și tot ceea ce este legat de situația materială a clientului. puncte de notare pentru aprobare de credit, în acest caz, va fi mai mare la cei care au o stabilitate financiară;

- Factori suplimentari. Disponibilitatea de bunuri imobiliare, auto / moto, marcă și model. Afectează stațiunile finale vacanțe de răspuns de frecvență preferate. Ca urmare, rata de rentabilitate la nivelul de consum calculat. Pe măsura creșterii veniturilor - mai multe puncte vor fi marcate;

- Alte probleme. Fiecare bancă determină propria sa.

Cum tabelul de rating

Fiecare răspuns poate alege cu ușurință câteva puncte, care sunt adăugate împreună și arată interesul în clientul băncii. Unele întrebări par incorecte / personale. Nu ar trebui să le ignore. Răspunsurile la aceste elemente vor aduce câteva puncte în plus.

Tabelul punctelor de notare este următoarea:

Are istorie de credit să înscrie

puncte de notare pentru aprobarea de împrumut nu depinde de istoricul de credit. Procedura de testare doar arată nivelul de interes al clientului, ceea ce face un portret al debitorului. Aceasta este una dintre etapele pe cale de a obține un împrumut de la o bancă.

Istoricul de credit în acest caz, are o influență importantă. Chiar și cu trecerea cu succes a testului, în cazul unor povești proaste, clientul va fi refuzat în cele mai multe cazuri. Prin urmare, este mai întâi necesar să se stabilească ca un client respectabil.

Sistemul funcționează în direcția opusă - un test eșuat, dar cu o istorie de credit perfectă, clientul va primi aprobare. Pot fi schimbate oarecum condiții, dar aceasta este o chestiune secundară.

concluzie

puncte de scoring pentru aprobarea de împrumut relevă un client mai interesant și se calculează pe baza datelor debitorului. Cu toate acestea, cel mai bun în primul rând au un istoric de credit bun.