Dezvoltarea de recomandări pentru îmbunătățirea colectării taxelor - reglementarea de stat a taxei pe

Dezvoltarea de recomandări pentru a îmbunătăți colectarea impozitelor

În România, o problemă majoră a fost evaziunea fiscală, distribuția de diverse legi fiscale circuite de bypass.

In aceste conditii, creste in mod dramatic importanța și semnificația controlului autorităților fiscale și, prin urmare, ar trebui să fie supuse unor cerințe speciale. Aici principalul lucru - pentru a forma o înțelegere a inevitabilitatea contribuabililor pentru a identifica încălcările și penalitățile în buget suma totală ca urmare a plății taxelor. Prin urmare, sarcina principală este de a selecta în mod eficient obiectele inspecției fiscale și îmbunătățirea calității inspecțiilor de pre-kumentalnyh, activitatea de învățământ pentru a îmbunătăți respectarea fiscale și răspunderea contribuabil.

Din păcate, multe forme de abuz de taxa nu poate fi eliminată numai prin aceste metode. Prin urmare, autoritățile fiscale sarcina nu este pur și simplu să dezvăluie fapte de a ascunde venituri și evaziunea fiscală, dar, de asemenea, să încerce să meargă un pas mai departe, prin îmbunătățirea cadrului legislativ, canalele care se suprapun operaționale posibilă apariția unor încălcări fiscale. Este necesar să fie stabilirea de monitorizare de zi cu zi grea a respectării legislației fiscale, prevenirea timpurie a „umbră“ a tranzacțiilor economice, creșterea responsabilității cetățenilor și companiilor pentru evaziune fiscală.

Îmbunătățirea colectării taxelor poate contribui la atât modificări și completări ale legislației în vigoare privind impozitele și taxele, precum și îmbunătățirea administrării fiscale.

Experiența ultimilor ani arată inutilitatea încercărilor de a aborda deficiențele majore ale sistemului de impozitare prin introducerea, deși corectă, dar numai individul, „punctul“ modificări în legislația fiscală. Reforma fiscală ar trebui să includă, pe de o parte, reducerea sarcinii fiscale și rezolvarea celor mai importante probleme pentru afaceri (eliminarea barierelor în calea investițiilor), iar pe de altă parte - mai mult „transparență“ a contribuabililor la stat, îmbunătățirea administrării fiscale și îngustarea oportunități pentru evaziunea fiscală.

Ar trebui să se asigure trecerea la un sistem de registru de stat unificat al contribuabililor, care ar trebui să includă toți cetățenii, de la naștere. În acest caz, fiecare cetățean trebuie să fie atribuit un număr de identificare unic și permanent (PIN). De asemenea, este necesar să se ridice problema transferului în România Cadastru Real Estate MHC (Land Registry), și, eventual, un singur valori mobiliare întreprinderi de depozitare „prima linie“ (lista de schimb ultimul stoc). Clienții celor două registre sunt interesați, mai presus de toate, fiabilitatea desfășurării contului lor că acestea vor fi furnizate sub controlul strict al statului - în fața autorităților fiscale. În același timp, acesta va fi rezolvat și problemele de evaziune fiscală în acest domeniu.

O altă măsură importantă este consolidarea funcțiilor de administrare fiscală vameșului. În prezent, multe agenții sunt în domeniul fiscal: în plus față de MHC România, Ministerul Finanțelor din România și Trezoreria federală, poliția fiscale, Banca de România, etc. Din această situație, guvernul nu câștigă sume uriașe de bani sunt cheltuite pe menținerea sistemelor de contabilitate paralele, eficiența de picături de control fiscal, întreținere complicată a unei statistici fiscale unitare. Pe baza experienței țărilor străine în acest domeniu ar trebui să fie menționate la MHC România toate funcțiile de colectare a taxelor și a altor plăți obligatorii pentru țara în contul unic al autorităților fiscale.

Fundamentarea legalitatea unei astfel de măsuri este după cum urmează.

În primul rând, autoritatea fiscală la nivel național colectează taxe pentru toate nivelurile sistemului s-bugetar al țării, inclusiv, de asemenea, cu socio-fonduri, iar trezoreria federal este responsabil pentru doar o chestiune de bugetul federal.

În al doilea rând, conexiunea cu un corp (Trezoreria Federală) a funcțiilor de cheltuieli și venituri contrazice în mod direct principiul de bază al controlului leasi-ciare, care interzice combina într-o singură colecție de venituri mână și punerea în aplicare a funcțiilor de control al cheltuielilor lor. Încălcarea acestui principiu, așa cum se vedea bine în practică-ke, creează oportunități pentru aplicarea diferitelor tipuri de scheme de credit semi-legale pentru furnizarea de facilități fiscale care nu sunt necesare, încalcă alocarea de fonduri fiscale colectate de link-urile individuale Inter-bufnite ale sistemului bugetar, etc.

În al treilea rând, în conformitate cu sistemul actual de impozitare colectate venituri fiscale nu a devenit imediat statului - a sumelor necesare pentru o restituire suplimentară a taxelor plătite în plus, în numerar, în exercitarea drepturilor contribuabililor pentru a beneficia de avantaje fiscale, etc. În plus, anumite tipuri de rambursare a taxei plătite anterior este stabilită prin lege (Codul fiscal din România) caracteristică obligatorie a autorităților fiscale (de exemplu, restituirea TVA pentru exportatori, și-s-țări europene, autoritățile fiscale trebuie să se întoarcă, de asemenea, valoarea TVA-ului și a turiștilor). În plus, așa cum arată experiența altor țări, pentru anumite tipuri de pe-busteni este recomandabil să se aplice un depozit temporar de sume de bani cu datoriile fiscale viitoare ale contribuabililor, pentru că, uneori organizații este convenabil să plătească în avans impozitele înainte de data debutului plăților fiscale, etc.

Toate aceste probleme ar putea fi tratate în mod eficient prin unirea în fața MHC România și funcțiile de controler, și vameș. În viitor, punerea în aplicare a acestei măsuri ar duce la crearea unui mecanism universal pentru colectarea taxelor și a oricăror alte plăți obligatorii, care, în viitor, poate îndeplini funcțiile centrului de decontare federal-TION. În conformitate cu această propunere, biroul fiscal va acționa ca Banca Federală de specialitate, pe care fiecare contribuabil va deschide un cont personal de verificare, care se va reflecta în partea de debit a obligației sale de a plăti taxe, și sub credit - și restituiri supraplată pentru aceste plăți. Prin această procedură nu mai este necesară aplicarea unor comenzi speciale de rambursare a taxelor (ca în prezent - prin certificatul de inspecție fiscală, este necesar în contul bancar personal al contribuabilului și de a respecta termenele), iar contribuabilii vor avea dreptul de a elimina sau nu returnat banii din conturile lor biroul fiscal înainte de termenul limită pentru plata următoare (în prezent, astfel de teste sunt limitate de cerința de supraplata înscrierea taxelor numai în contul de profit și pierdere în nivelul sistemului bugetar, din cauza Koto OSC-urile care au aceste plăți excedentare) sau chiar în avans pentru a face aceste avansuri facturi în numerar (cu dobânzi taxa pe soldul mediu) cu solicitarea autorităților fiscale de a scrie off de la taxele și alte plăți obligatorii, deoarece acestea se încadrează în ceea ce privește termenii lor de plată.

Toate aceste scopuri și obiective ar trebui să fie formulate în cadrul doctrinei Fiscal de Stat din România, precum și metodele și mijloacele de a le aborda - în conceptul general al politicii fiscale și principalele direcții de dezvoltare a sistemului fiscal din România. Aceste documente vor fi posibile nu numai să identifice și să asigure principalele direcții de dezvoltare a serviciului fiscal, care afectează procesul de modernizare și îmbunătățire a structurii sale, dar, de asemenea, să creeze condiții care să asigure punerea în aplicare mai completă și eficientă a operațional- conductive sarcinilor sale legislative, luându-se în tendințele fiscale cont și de dezvoltare sistemul bugetar și economia națională în ansamblu.

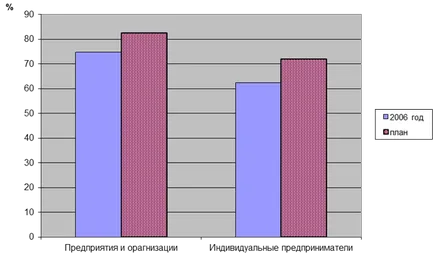

570 întreprinzători individuali au prezentat rapoarte în format electronic, a 914 antreprenorii care se află în contabilitate fiscale și de raportare către autoritățile fiscale, care este de 62,4%.

Figura 16 - Planul de a atrage contribuabilii să depună conturi în format electronic

Prin telecomunicații canale sunt de raportare 39 companii și un întreprinzător individual, alte 6 companii au încheiat acorduri cu centrul educațional și științific al securității informațiilor Volga Federal District, și în curând vor fi raportate prin intermediul canalelor de telecomunicații.

Charts seminarii sunt postate în mod regulat pe standuri la etajul 1 al inspecției fiscale și publicat în ziarul „Vesti“, dar a avut loc seminarii de prezență contabili întreprinderi este foarte scăzută, deoarece Aceasta afectează proximitatea orașului și mulți contabili participa la seminarii efectuate de Inspectoratul de Yoshkar-Ola și pererepodgotovki Center.

1) Scopul principal al eliberării sale este de a promova înțelegerea reciprocă între autoritățile fiscale și contribuabili, asistență pentru contribuabili;

2) numai în ziarul ITR pe teme fiscale;

3) Prețul de subscriere - una dintre cele mai mici dintre toate publicațiile naționale.

1) Cu privire la noile coduri de clasificare a bugetului;

2) Pe canalele de telecomunicații de comunicare;

3) impozitul pe venit;

4) impozitul pe proprietate;

5) Pentru impozitul pe teren;

6) La momentul raportării contabile și fiscale;

7) Orarul seminarelor cu contribuabilii,

8) campanie de declarație;

9) Taxa de stat enumerare pentru certificatul de pierdere INN;

10) Transferul taxei de înregistrare pentru înregistrarea întreprinzătorilor individuali;

11) Transferul taxei de înregistrare pentru înregistrarea de afaceri, modificări ale documentelor constitutive, etc.;

13) Noile coduri OKATO municipalități, cu proba de umplere a documentului de plată.

Acest material de informare planificate pentru a fi distribuite pentru a spori alfabetizare fiscală contribuabil.

în urma unor propuneri pentru a crește colectarea taxelor pot fi identificate prin interraionale IMNS Romania №1.

În ciuda creșterii încasărilor de plăți fiscale, datoria rămâne semnificativ ridicată. Un set de măsuri care vizează îmbunătățirea colectării taxelor, prevăzute de lege, nu oferă suficient un rezultat pozitiv. Acțiunile complexe de aplicare a arieratelor, din păcate, nu întotdeauna suficient de eficace. ordinele de colectare, expuse la un cont, de multe ori nu au o expunere corectă, deoarece există deja un fișier. Insuficient a elaborat un sistem de relații cu executorii judecătorești MHC pe producția de arestare bunurilor debitorilor, potrivit articolului 47 din Codul fiscal, în special, există cazuri de întârziere a unei proceduri de executare executorii judecătorești, confiscarea bunurilor debitorilor și se transferă la realizare.

Pentru un număr de contribuabili pentru a recupera arieratelor este acum devine problematică. Punerea sub sechestru a bunurilor, în conformitate cu articolul 47 NKRumyniyanevozmozhen sau ineficientă din cauza lipsei de active lichide. De asemenea, o mare atenție trebuie acordată controalelor de disciplină în numerar și ordine a tranzacțiilor cu numerar. Oferirea companiei un ordin de înscriere obligatorie a veniturilor primite în contul, precum și înființarea unei bănci cu limită de numerar poate fi rambursa în mare măsură arieratele la întreprinderile, care operează doar peste tejghea pentru contul de numerar.

În mod regulat, este necesar de a efectua munca individuală cu contribuabilii:

1. cu liderii ședinței cu autoritățile fiscale și comisiile regionale pentru a determina posibilitatea de rambursare a arieratelor și compilarea lor convenite programe de plată regulată și la timp a taxelor.

2. să furnizeze autorităților fiscale dreptul de a aresta de numerar pe o parte a contribuabilului.

Măsurile de mai sus, dacă sunt luate la nivel legislativ, în opinia noastră, într-o mare măsură, va crește colectarea taxelor și de a efectua toate bugetele.