Ce este midshor

Astăzi am adăugat în mod oficial în dicționar off-shore un nou termen „midshor» (mid-shore), care a adus specialiștii - offshorniki pentru acele jurisdicții care sunt intermediare între clasice off-shore cu trăsăturile caracteristice inerente (evidența acționarilor și a directorilor, cota zero la impozitul pe venit din surse de origine, altele decât țara de încorporare, fără obligația de a ține evidența și să fie auditate) și jurisdicții cu regimul fiscal obișnuit (dar cu componenta reputațional de mare, care este asociat cu tine Blestemat formarea structurii prețurilor). Pe midshornye jurisdicție nu există nici o astfel de presiune, atât pe clasic în larg și ele sunt mult mai atractive pentru afaceri decât vysokonalogovye jurisdicție de prestigiu.

teritoriu dependent de Marea Britanie, au convenit deja să participe la colectarea taxelor de la locuitorii din UE în temeiul directivei privind impozitarea economiilor rezidenților UE: Insulele Virgine Britanice, Anguilla, Insulele Turks și Caicos, Insulele Cayman, Insula Man și Insulele Canalului (Jersey și Guernsey).

centrele offshore financiare, cum ar fi, de exemplu, Nevis. Belize, Bermuda, Insulele Cayman, Insulele Virgine Britanice, Jersey, Guernsey și Insula Man a fost în mod tradițional utilizat în planificarea fiscală internațională, în scopul de a optimiza impozitarea, protecția bunurilor și stabilirea unor structuri corporative pentru comerțul internațional și a investițiilor.

Caracteristicile comune care formează pilonii acestor jurisdicții:

- Originea legii engleze;

- neutralitatea fiscală;

- Flexibilitate de ajustare;

- Menținerea confidențialității titularului final.

Programul de lucru al OCDE privind transparența fiscală și schimbul de informații între autoritățile de reglementare la nivel internațional a schimbat peisajul competitiv pentru centrele financiare off-shore tradiționale, și a dat naștere două tendințe în industria offshore.

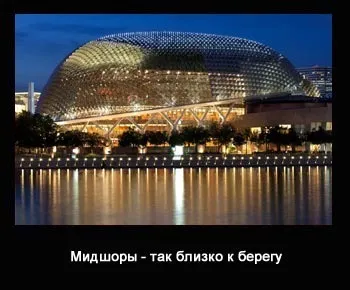

În primul rând, creșterea producției industriale la nivel internațional este asigurată de creșterea influenței noi cenți în Africa (de exemplu, Mauritius) și Asia (de exemplu, Singapore), care a supraviețuit crizei financiare globale mai bine decât Europa și Statele Unite ale Americii.

În al doilea rând, există o creștere a așa-numitelor „jurisdicții midshornyh“, care includ elemente din ambele jurisdicții off-shore si off-shore. Confidențialitatea și taxa de zero, devine criterii mai puțin importante pentru alegerea competenței, în timp ce calitatea serviciilor și apropierea de piețele strategice devin din ce în ce mai importante. Midshornye competență atrage în mod constant noi instituții financiare, fonduri de investiții, companii de încredere, în special puterea sa financiară și numărul de persoane nete ridicate, care au servit deja acolo și trimis la midshory capitalul lor.

Mauritius, Singapore, Malta și Cipru sunt naturale reprezentanți ai noilor specii. Aceste jurisdictii offshore au simptome (fiscalitate redusă), dar, de asemenea, un sistem juridic puternic, legături comerciale puternice, numeroase acorduri privind evitarea dublei impuneri (DTA), și forță de muncă calificată. Aceste jurisdicții sunt într-o poziție unică pentru a profita de noul cadru juridic internațional. Nu este vorba doar centrele financiare offshore și sistemele fiscale prietenoase de afaceri flexibil, dar poate, de asemenea, are o industrie solidă de servicii financiare. Luați în considerare midshory cele mai vibrante și mai populare.

Mauritius a devenit un centru strategic de afaceri la nivel mondial, situat între Africa și Asia, cunoscut sub numele de „Poarta spre Africa“. Ea servește ca platformă strategică pentru investiții în Africa, și este o competență atractivă pentru investiții și comerț. După cum midshor Mauritius are următoarele avantaje în comparație cu centrele financiare tradiționale off-shore:

- competență albă recunoscute de OCDE;

- Nu există controale de schimb;

- Un sistem bancar eficient și piața de valori este deschisă investitorilor străini;

- O rețea extinsă de acorduri semnate dublei impuneri (40 contracte);

- Acordul privind schimbul de informații fiscale, semnate cu țări precum Australia, Danemarca, Finlanda, Insulele Feroe (în nord-est Oceanul Atlantic, fac parte din Danemarca), Guernsey, Norvegia, Groenlanda și Islanda;

- sistem simplu, competitiv și de afaceri prietenos fiscale;

- O cotă unică de impozitare pe venit (15%). Global Business Company License Companies (GBC) au o rată de impozitare efectivă de 3%;

- Dividendele din surse externe sunt impozitate în Mauritius, dar dividendele primite de la alte companii GBC nu sunt impozitate;

- Există excepții de la impozitul pe câștigurile de capital din vânzarea de acțiuni;

- Nici o taxă reținută la sursă pe dividende sau dobânzi plătite nerezidenților.

Singapore este prima țară pentru a face afaceri, și viața într-un număr de clasamentul mondial, este recunoscut de către OCDE. El situat strategic în Asia și este adesea folosit pentru companiile de structurare pentru a face afaceri cu China și Asia de Sud-Est. Singapore are o infrastructură financiară excelentă, și sa concentrat pe afaceri în întregime, și în trezorerie avantaje Singapore adăuga în condiții de siguranță:

- Un sistem juridic puternic și o bază largă de acord privind evitarea dublei impuneri (câte 76);

- sistemul bancar și bursa de valori extrem de eficiente, atractive și deschise investitorilor străini. Singapore este un sector financiar foarte dezvoltat, care atrage talente de clasă mondială, antreprenori de succes și profesioniști calificați - o sarcină care este mult prea greu pentru distanta centrele financiare offshore clasice;

- Nu există controale de schimb;

- Sistemul de impozitare teritorială (impozit 0% pe venitul din surse externe);

- Venitul obținut din surse externe, care nu sunt transferate la Singapore, nu sunt impozitate în Singapore. Acest lucru oferă un avantaj față de Singapore off-shore „paradis fiscal“;

- Destul de un impozit pe profit competitiv (rata de 17%) în comparație cu alte țări;

- Diverse fac stimulente de afaceri ajuta la reducerea ratei de impozitare de la 10% la 15%;

- Nici o taxă reținută la sursă pe dividende din surse externe;

- 0% impozit pe câștigurile de capital.

În Europa, cele două jurisdicții pe care le considerăm împreună, Malta și Cipru, devin din ce în ce mai importante ca o alternativă la centrele financiare tradiționale offshore de a investi în Europa și Asia.

În plus față de locația sa strategică, principalii factori care fac Malta mai atractivă pentru investitori sunt următoarele:

- Competitivitatea regimului fiscal;

- Stare competență transparentă;

- -infrastruktura IT Excelent;

- Bursa de Valori;

- Cadrul legislativ este în deplină concordanță cu normele UE;

- Foarte forța de muncă calificată, fluent în limba engleză.

regim fiscal maltez pentru veniturile din surse globale este unic în Europa. societăți din Malta în scopuri fiscale sunt impozitate pe venitul mondial, la o rată fixă de 35% (în cazul în care compania este listată la Bursa de Valori Malta, rata de impozit pe profit este de 30%). Cu toate acestea, rata efectivă de impozitare împărțit efectiv între companie și acționarii săi, de multe ori foarte mult mai mici (de obicei, 0%, 5%, 6,25%, sau 10%). Acest lucru se datorează faptului că taxele plătite de companie, poate fi redusă (sau chiar eliminate, în unele cazuri), prin intermediul sistemului de rambursare a impozitului acționarilor, care este semnul distinctiv al sistemului fiscal maltez.

6/7, unică, 5/7 a doua parte sau rambursarea integrală a taxei în Malta la societatea Malta pot fi declarate acționarilor nerezidenți.

Malta oferă, de asemenea, o serie de alte măsuri fiscale atractive, care pot fi aplicate pentru a reduce sau elimina povara fiscală pentru companii.

Aceste prevederi-cheie includ următoarele:

- O retea larga de tratate pentru evitarea dublei impuneri (70 acorduri);

- Beneficii fiscale (35% din rata de mii de impozitare unică de 30% revine societății, și doar 5% - costurile reale ale taxelor);

- Nici o taxă reținută la sursă pe dividende, dobânzi și redevențe;

- Fără capitalizare subțire;

- Nu există controale de schimb.

Ca și Malta, Cipru este, de asemenea, din ce în ce în ce mai atractiv centru financiar midshornym european. Acesta este un gateway strategic pentru Asia și pentru afaceri europene. Ea este un membru cu drepturi depline al UE, și are următoarele avantaje majore în comparație cu centrele financiare tradiționale off-shore:

- Rata impozitului pe venit scăzut până la 10%;

- Dividendele primite de la filialele din străinătate sunt scutite de impozit;

- Nici o taxă reținută la sursă privind repatrierea dividendelor și a dobânzii;

- Scutirea de la plata impozitului pe câștigurile de capital din vânzarea de acțiuni;

- O retea larga de tratate pentru evitarea dublei impuneri (51 acord).

Jurisdicția - companiile off-shore clasice sunt sub presiune și forțat să ia măsuri pentru a rămâne competitive. centre financiare offshore tradiționale, în special cele care au apărut pe fondul unei politici fiscale la zero, trebuie să întreb modul în care acestea ar putea rămâne în cerere într-o eră de atenție sporită la schimbul de informații și de cerințele deoffshorizatsii la nivel mondial.

Ca parte a unui multi-jurisdicționale (se pare, tocmai am intrat în viața noastră de zi cu zi pe termen propriu) structuri corporative, fiecare jurisdicție are funcția pe baza avantajelor competitive relevante (cota zero, posibilitatea aplicării acordurilor beneficii privind evitarea dublei impuneri, ușurința de administrare sau a unei regiuni geografice) . Midshory (de exemplu, Mauritius, Malta, Cipru și Singapore) au întotdeauna element de pe uscat favorabil, care permite investitorilor să profite pe deplin și structuri offshore.

Ajutați-ne să portalul nostru chiar mai detaliate, relevante și utile pentru tine si afacerea ta.