accizelor la alcool - rata (prețul), care plătește, a redus, de creștere în 2019

În plus față de contabilizarea tranzacției și pregătirea declarațiilor de venit, persoane juridice trebuie să plătească, de asemenea, taxa de accize în cazul în care activitatea lor este legată de producerea și prelucrarea alcoolului.

Într-adevăr a rămas acolo este de așteptat o procedură vechi pentru calculul și plata impozitelor indirecte sau o creștere a accizelor în viitorul apropiat? Care sunt ratele stabilite de actele legislative?

Dacă totuși trebuie să calculeze valoarea acestei taxe și să plătească la stat, trebuie să se îngropa în zakonodatelstvoRumyniyai să înțeleagă ce actele normative care urmează să fie ghidate și ce reguli de urmat.

Cum de a verifica dacă activitățile sunt supuse accizelor?

definiție

Sub accize înțeleagă forma indirectă a taxei de stat, care este stabilită pentru produsele utilizate în populații mari (alcool, tutun, și așa mai departe. D.). Acesta este un impozit intern (în interiorul statului).

Accizele sunt incluse în prețul produselor sau serviciilor, ceea ce înseamnă că plata se face și consumatori. În cazul în care vânzarea de produse accizabile se efectuează la vânzare cu amănuntul, accizele nu sunt alocate.

care plătește

Înainte de a obține accizelor la alcool, este necesar să se înțeleagă că plătitorii de accize sunt:

- Held;

- SP;

- o persoană care este plătitor în produsele minte se deplasează prin tamozhnyuRumyniya (conform Codului vamal).

Stare - aceste persoane sunt efectuate operațiuni care sunt asociate cu vânzarea sau prelucrarea alcoolului, adică, operațiuni care sunt supuse accizelor (în conformitate cu articolul 179 Codul fiscal.).

Nu se aplică în cazul plătitorilor de accize sunt companii care efectuează vânzarea cu ridicata de alcool.

motive legitime

sunt considerate produse de alcool:

La 22%, și spumante, acidulate, spumant - până la 15%

- vânzarea de alcool în predelahRumyniyatem față care a făcut mărfuri;

- vânzarea de produse confiscate, care este baza pentru verdictul instanței regionale, tribunalul arbitral sau de altă autoritate.

- punerea în aplicare a transferului de alcool către capitalele autorizate ale producătorului;

- punerea în aplicare a transferului de mărfuri alcoolice de către producător pentru uz personal;

- export pe teritoriul vamal al Federației Ruse.

În cadrul producției, de asemenea, să înțeleagă și să verse bunurile care sunt supuse accizelor, în conformitate cu normele și reglementările statului (art. 182 alin. 3 NK). valoarea unei taxe stabilite în conformitate cu prevederile art. 194 NC.

Pentru a raporta autorității fiscale utilizând declarația, care ar trebui să se aplice la locul de fabricare a produselor accizabile de la data de 25 a lunii următoare raportării.

ratele accizelor aprobate timp de trei ani (Ch. 22, Art. 193 NC). Reținerile aplicate în conformitate cu normele descrise în domeniu. 200 și 201 NC.

În plus, plătitorul are capacitatea de a fi ghidat de normele de pierdere naturală în timpul depozitării și transportului produselor care sunt cuprinse în ordinea Guvernului român din data de 12.11.02, numărul 814.

Deducerea poate fi aplicat la valoarea accizelor, care a fost prezentată de către vânzător și plătite atunci când achiziționează produse accizabile, sau atunci când sunt importate pe teritoriul vamal al România.

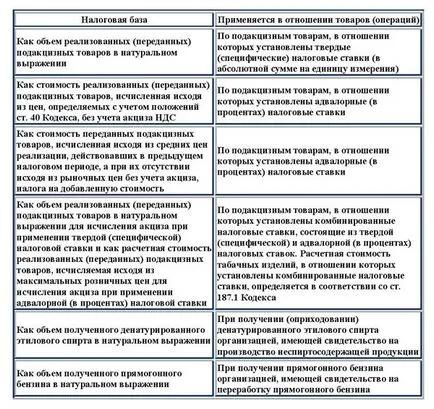

Tabel pentru determinarea bazei de impozitare

Când este vorba de taxare, deducerea este supusă cantitatea de produse pe care le cumpără sau să plătească proprietarul materiilor prime în timp ce importul.

Pentru a-și exercita dreptul de deducere mărfurilor poate, de asemenea, în cazul contribuabililor a fost returnat sau de a primi o renunțare la acesta.

exemplu de calcul

În procesul de producție utilizat 360 litri de alcool denaturat, care a fost cumpărat și plătit.

Rata curentă - 34 de ruble.

Se calculează valoarea accizelor:

Este necesar să se efectueze calculele pentru materiile prime achiziționate

34 ruble. / L * 360 L = 12 240 rub

În continuare, vom determina mărimea accizelor acumulată de plătit sau de rambursat de la buget (rata - 0 ruble)

0 * 654-12 240 = - 12 240 ruble

Întreprinderea nu va trebui să plătească suma accizei ca cifre negative. Dimpotrivă, ea a constatat o scădere a accizelor la un total de 12 240 de ruble.

Accizele enumerate în sumă de 1,5 mii. Frecați. Primul lucru este de a determina baza de impozitare la alcool în termeni de alcool anhidru:

35 * 230% / 100% = 80,5 litri.

Valoarea accizelor va fi:

80.5 * 191 de ruble. 15 = 375,5 ruble.

Suma care trebuie plătită în structurile de stat:

15 375,5 -. 1.5 = 13 mii 875.5 ruble.

Din moment ce trebuie să plătească taxa de accize în părți egale în cele două perioade, transferul este supus jumătate din cantitatea de RUR 13 875.5. Primul transfer se realizează până la data de 25 a lunii următoare după referință, al doilea transfer - înainte de a 15-a zi a celei de-a doua luni după raportare.

Cum este plata

Valoarea totală a accizelor determinată la sfârșitul perioadei de raportare în ceea ce privește toate vânzarea operațiunilor de produse accizabile, care au fost vândute în cursul lunii.

Acest lucru ia în considerare toate modificările care pot reduce sau crește baza de impozitare în perioada curentă. Pentru calculele necesare pentru a ști cum să se stabilească data vânzării de produse, care depinde de tipul de produs.

La vânzarea de alcool în depozit de accize data tranzacției - ziua în care valabilitatea regimului de antrepozit fiscal.

Dacă dovedit a fi lipsă, data punerii în aplicare este determinată de ziua în care a înregistrat astfel de circumstanțe.

Plata taxei de accize la alcool costa trezoreria statului, pe baza unor indicatori de performanță în efectuarea operațiunilor pentru perioada de raportare care sa încheiat, dar nu mai târziu de 30 (31) a lunii care urmează anului de raportare.

Al doilea transfer poate fi făcută înainte de a 15-a zi pe parcursul a doua luni, care urmează perioadei de raportare.

Accizele privind vânzarea de alcool dintr-un depozit en-gros de accize efectuate pe baza vânzărilor reale pentru perioada fiscală precedentă în astfel de momente: