Schimbarea tratamentului fiscal () - sistemul de ajutor pentru «vitamina profesionale» Contabili

Pentru căutare la pagina apăsați CTRL + F

Legislația Republicii Kazahstan există diferite regimuri fiscale. Inițial, tipul de impozit este selectat de către contribuabil de înregistrare ca persoană juridică sau întreprinzător individual. În procesul de regim fiscal de afaceri poate fi schimbat ca schimbarea de afaceri (dimensiunea de afaceri, activități), mai degrabă decât „posibil“, și trebuie să se schimbe regimul fiscal pentru condiții de nerespectare a modului selectat. Articolul descrie condițiile pentru trecerea la diferite regimuri fiscale, raportarea schimbărilor de regim, și alte nuanțe ale tranziției.

Care este tratamentul fiscal?

În conformitate cu paragraful 33) din paragraful 1 al articolului 12 din Codul Republicii Kazahstan „Cu privire la impozite și alte plăți obligatorii la buget“ (denumit în continuare - Codul fiscal), nalogovyyrezhim - o combinație a legislației fiscale a Republicii Kazahstan, utilizat de contribuabil în calcularea tuturor obligațiilor fiscale la plata taxelor și a altor plăți obligatorii la bugetul stabilit de Codul fiscal.

Care sunt diferitele regimuri fiscale?

Codul fiscal prevede modul general stabilit (regim) pentru calcularea, raportarea, plata taxelor și a altor plăți obligatorii la buget (în continuare - ESD) și regimuri fiscale speciale (în continuare - NRC).

Ce este un regim fiscal special?

Ce tipuri de tratament fiscal special prevăzut de Codul Fiscal?

regimuri fiscale speciale sunt împărțite în următoarele tipuri:

1) Regimul fiscal special pentru întreprinderile mici (capitolul 61 din Codul fiscal), care include .:

- regim fiscal special bazat pe un brevet (în continuare - CHP, pe baza brevetului) (§ 2, capitolul 61 Codul Revenue.);

- regim fiscal special bazat pe declarația simplificată (denumită în continuare - CHP pe bază de declarație simplificată) (§ 3, capitolul 61 Codul Revenue.);

2) regimul special de impozitare pentru țăran sau agricole (în continuare - NRC pentru KFH) (capitolul 62 din Codul fiscal).

3) regimul special de impozitare pentru persoanele juridice - producători de produse agricole, de acvacultură (piscicultura) și cooperative de consum din mediul rural (în continuare - Discover Great Alimente pentru PCCE) (capitolul 63 din Codul fiscal) ..

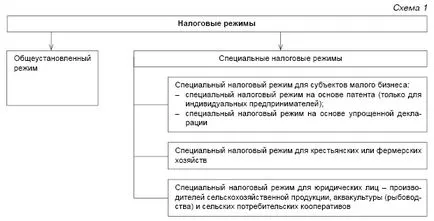

regimuri fiscale sunt prezentate în figura 1.

Care sunt regimurile fiscale se pot aplica diferite discipline de afaceri?

Contribuabilul poate alege oricare dintre regimului fiscal (în condițiile pentru modul selectat). Toate tratamentul fiscal special la fel de favorabile sunt condițiile prevăzute de legislația și restricțiile privind utilizarea acestora. Sistemul simplificat de impozitare numai întreprinzătorilor individuali pot fi aplicate pe baza unui brevet.

Inițial, regimul de impozitare ales la înregistrarea entității juridice sau de întreprinzător individual, și mai mult în procesul de schimbare a regimului poate fi. Dacă sunteți nehotărât la înregistrarea cu utilizarea oricăruia dintre regimuri fiscale speciale, „default“ ar trebui să pună în aplicare impozitarea activităților lor comerciale, în conformitate cu regimul general stabilit.

În conformitate cu paragraful 1 al articolului 428 din Codul fiscal, întreprinderile mici dreptul de a alege una dintre următoarele regimului fiscal:

1) Procedura general stabilită;

2) regim fiscal special pe baza brevetelor (pentru întreprinzători individuali);

3) regimul special de impozitare pe baza unei declarații simplificate.

Pe baza articolului 439 din Codul fiscal al țăranilor sau fermierii au dreptul de a alege una dintre următoarele regimului fiscal:

1) Regimul fiscal special pentru țăran sau agricole;

2) regimul special de impozitare pentru întreprinderile mici;

3) Procedura general stabilită.

În conformitate cu paragraful 1 al articolului 448 din Codul fiscal, persoanele juridice - producătorii de produse agricole, acvacultură (piscicultura) și cooperativele de consum din mediul rural au dreptul de a alege una dintre următoarele regimului fiscal:

1) Regimul fiscal special pentru persoanele juridice - producători de produse agricole, de acvacultură (piscicultura) și cooperativelor de consum din mediul rural;

2) regim fiscal special pe baza declarației simplificate;

3) Procedura general stabilită.

Subiectii de întreprinderi mici, mijlocii și mari, care nu au dreptul de a utiliza oricare dintre regimuri fiscale speciale, sunt obligați să lucreze în conformitate cu regimul de impozitare general stabilit.

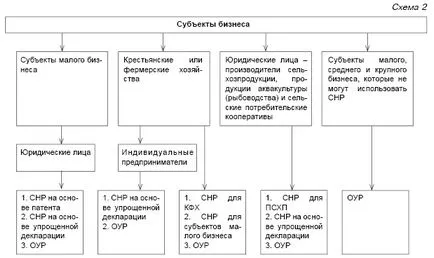

Schema 2 prezintă toate modurile posibile de aplicare a diferitelor discipline fiscale.

Care este procesul de tranziție de la un regim fiscal la altul?

Trecerea de la un regim fiscal la altul este efectuată în mod independent de către contribuabil:

a) în mod voluntar - la decizia de a trece la o alta, mai optim pentru regim de impozitare el;

b) obligatorie - nerespectarea condițiilor de aplicare a regimului fiscal.

Autoritățile fiscale în cazul stabilirii condițiilor de nerespectare a faptelor pentru modul selectat de impozitare, detectate în timpul controlului în afara amplasamentului ei înșiși (forța) este transferată la modul general stabilit contribuabil de la apariția neconformității. Înainte de a fi transferat la modul general stabilit pentru autoritățile fiscale a trimis contribuabilului un aviz de eliminare a încălcărilor relevate de rezultatele controlului în afara amplasamentului.

Pentru a merge la un regim fiscal special pe baza unui contribuabil de brevete (întreprinzător individual), la organul fiscal la locul de calcul este costul unui brevet (formular 911.00), pe suport de hârtie sau în format electronic (inclusiv prin intermediul portalului web al e-guvernare). Pentru a trece la alte moduri de impozitare contribuabilului (întreprinzător individual, persoană juridică) ia act de regimul fiscal aplicabil.

Din cauza schimbărilor în regim contribuabilul fiscală trebuie să facă modificări adecvate politicilor sale contabile și politica de contabilitate fiscală.

Care sunt subiectele de afaceri mici în sensul Codului fiscal?

Cine nu are dreptul de a aplica regimul special de impozitare pentru întreprinderile mici?

În conformitate cu alineatul 3 al articolului 428 din Codul fiscal, un regim fiscal special nu are dreptul de a utiliza:

1) persoanele juridice care au filiale și reprezentanțe;

2) sucursale, reprezentanțe ale persoanelor juridice;

3) contribuabilii care au alte unități structurale separate și (sau) obiectele de impozitare în diferite localități (această prevedere nu se aplică în cazul contribuabililor care desfășoară activități pentru închirierea proprietății);

4) persoane juridice, în care ponderea altor persoane juridice este mai mare de 25%;

5) persoane juridice al căror fondator sau participant, în același timp, este un fondator sau membru al oricărei alte persoane juridice, care aplică regimuri fiscale speciale;

6) furnizarea de servicii de contribuabil pe bază de contracte de agent (acorduri);

7) organizații non-profit;

8) persoane juridice care primesc venituri din surse aflate în afara Republicii Kazahstan, cu excepția veniturilor primite sub formă de dividende, dobânzi, redevențe;

9) organizațiile care desfășoară activități pentru organizarea și desfășurarea expoziției internaționale specializate pe teritoriul Republicii Kazahstan.

O persoană fizică este fondatorul doi LLP. Într-un LLP este un unic fondator, celălalt co - fondator. Ambele LLP sunt înregistrate ca aplicarea CHP, pe baza unei declarații simplificate.

Este posibil, în acest caz, atât TOO aplică un regim fiscal special sau necesitatea de a merge la regimul general stabilit?

În conformitate cu punctul 5) din paragraful 3 al articolului 428 din Codul fiscal al regimului special de impozitare nu au dreptul de a utiliza persoanelor juridice al căror fondator este, de asemenea, fondatorul unei alte persoane juridice, să aplice un regim fiscal special.

Deoarece, în acest caz, unul dintre fondatorii parteneriatului este, de asemenea, co-fondator al altei persoane juridice, aplicarea CHP, pe baza unei declarații simplificate, că acest parteneriat nu are dreptul de a aplica regimul special de impozitare de impozitare. Aceasta este, în cazul în care individul este un fondator al LLP două (sau altă entitate juridică), regimul special de impozitare poate opera numai unul dintre LLP (sau altă entitate), al doilea este de a merge la regimul de impozitare general stabilit.

Directorul „A“, care este, de asemenea, fondatorul, este, de asemenea, un SP.

Este posibil să se aplice specială LLP regimul fiscal și SP?

Limitările prevăzute la punctul 5) din paragraful 3 al articolului 428 din Codul fiscal se aplică numai persoanelor juridice, pentru SP nici o astfel de restricție, astfel încât în această situație, este posibil să se aplice regimul special de impozitare și LLP „A“ și SP.

In LLP "A" este unul dintre fondatorii LLP "B" miză LLP "B" este de 30%.

Poate LLP „A“ pentru a utiliza regim fiscal special?

Ltd. „A“ are dreptul de a opera sub regim fiscal special, acesta este obligat să lucreze în regim de impozitare general stabilit, ca ponderea altor persoane juridice este mai mult de 25%.

Ce tipuri de activități care nu sunt supuse unui regim fiscal special pentru întreprinderile mici?

În conformitate cu alineatul 4 al articolului 428 din Codul fiscal, un regim fiscal special nu se aplică următoarelor activități:

1) producerea de produse accizabile;

2) depozitarea și comercializarea angro a produselor accizabile;

3) realizarea anumitor tipuri de produse petroliere - benzină, motorină și păcură;

4) organizarea și desfășurarea loteriilor (cu excepția celor de stat (naționale));

6) colectarea și primirea de articole din sticlă;

7) de colectare (martor), stocarea, prelucrarea și vânzarea de fier vechi și deșeuri feroase și metale neferoase;

8) servicii de consultanță;

9) activități în domeniul probleme de contabilitate sau audit;

10) financiare, de asigurare și de asigurare de brokeraj broker și agent de asigurări;

11) activități în domeniul dreptului, justiție și dreptate.

Contribuabilii care aplică venit CHP pentru întreprinderile mici, includ elemente de venit menționate la alineatul 4 al articolului 427 din Codul fiscal. Persoanele juridice de venituri care nu se face referire la alineatul 4