probleme de optimizare a taxei pe valoarea adăugată

optimizare TVA-ul este bazat pe faptul că specificul de calcul al impozitelor indirecte și să încerce să reducă creșterea TVA-ului „de intrare“ TVA „off“.

TVA de plată la buget = Ieșire TVA - TVA de intrare

„Output“ TVA se calculează pentru toate tranzacțiile, care sunt supuse impozitării în conformitate cu prevederile art. 146 din Codul fiscal, și „de intrare“ TVA-ul este supusă deducerea taxei conform st.171-172 NKRumyniyapri, cu condiția ca:

a achiziționat resursele utilizate în operațiuni supuse TVA-ului (producția și vânzarea de bunuri, lucrări și servicii supuse TVA-ului);

dobândit resursele luate în considerare (bunuri capitalizate, lucrări realizate, serviciile prestate), astfel cum a confirmat de documentele primare (facturi, acte);

resursele dobândite plătite;

resursele achiziționate sunt disponibile pe factură.

Optimizarea TVA nu cum să scape de TVA în NKRumyniyasluchayah aprobat, t. E. Reducerea „producția“ de TVA la zero, la fel ca în acest caz, „intrare“ TVA-ul de la buget nu sunt rambursabile, și este inclus în costul de producție și de circulație, reducând astfel, profit. Mai mult decât atât, să nu fie capabil de a pune cumpărători (clienți) TVA, organizație, eliberat de „ieșire“ TVA-ul și îi privează de dreptul de a face o deducere de impozit pe „intrare“ TVA-ul, care nu este acolo.

procesul de optimizare a TVA-ului depinde de:

dacă la sfârșitul întreprindere în lanțul de producție și de vânzări, și este rezonabil să se utilizeze scutirea de TVA,

Nu consuma alte produse și, prin urmare, nu este recomandabil să se utilizeze scutirea, adică. A. Beneficiile sunt caracterul „imaginar“.

Condiția pentru această scutire este valoarea veniturilor, în cazul în care timp de 3 luni calendaristice consecutive care precede valoarea veniturilor din vânzarea de bunuri (lucrări, servicii) ale acestor organizații sau întreprinzători individuali, fără TVA nu depășește un total de 2 milioane de ruble. În aceeași cantitate de venituri din vânzarea de bunuri (lucrări, servicii) se determină pe baza tuturor revoluțiilor vânzărilor de mărfuri (lucrări, servicii), atât impozabile și care nu sunt supuse TVA-ului.

Trebuie remarcat faptul că numărul de întreprinderi mici nu sunt necesare pentru a obține o scutire specială de TVA, deoarece acestea sunt deja scutite de această taxă:

nu sunt plătitori de TVA organizație au trecut la sistemul simplificat de impozitare (cu excepția cazurilor în care organizația efectuează obligația de a reține impozit la sursa de plată și să plătească către bugetul, care este, îndeplinește funcția de un agent fiscal).

nu sunt organizații plătitori de TVA și întreprinzătorilor individuali care au căzut cu privire la plata impozitului unic pe venit imputate pentru anumite tipuri de activități (cu excepția cazurilor în care organizațiile și întreprinzătorilor individuali îndeplinesc obligația de a reține impozit la sursa de plată și să plătească-l la buget, adică, să efectueze sarcinile de impozitare agent). Cu toate acestea, trebuie subliniat faptul că organizarea și întreprinzătorilor individuali implicați în activități care nu intră sub impozitare a unui impozit unic pe venit atribuit, care sunt supuse TVA-ului cu privire la aceste activități în procedura generală.

Cu toate acestea, eliberarea organizațiilor și a întreprinzătorilor individuali pentru a exercita funcția de TVA nu se aplică în ceea ce privește obligațiile ce decurg în legătură cu importul de mărfuri pe teritoriul vamal al Federației Ruse, supuse TVA-ului (cop. 4 alin. 1, art. 146 din Codul fiscal).

Cu toate acestea, o scutire, contribuabilii trebuie să țină evidența venitului lunar și se compară cu dimensiunea reală a condițiilor stabilite (art. 145 din Codul fiscal). În cazul în care, pe parcursul perioadei în care organizațiile și întreprinzătorilor individuali au fost scutite de obligațiile contribuabililor, încasările din vânzarea de bunuri (lucrări, servicii) depășește limita (de ex., E. Timp de trei luni calendaristice consecutive, valoarea veniturilor din vânzarea de bunuri (lucrări, servicii), TVA-ul a depășit un total de 2 milioane de ruble.), contribuabilii de la prima zi a lunii în care a existat un astfel de exces, și înainte de sfârșitul perioadei de eliberare va pierde dreptul la scutire și să plătească TVA-ul total bazele lor (n. 4, v. 145 RF). Valoarea TVA pentru luna în care a fost depășită, care urmează să fie restaurate și plătite bugetului în conformitate cu procedura stabilită.

Articolul 145 NKRumyniyaustanovleny precum și alte două cazuri în care contribuabilii pierd dreptul la scutire de TVA (chiar și în prezența a trei luni calendaristice consecutive, valoarea reală a veniturilor mai puțin de 2 milioane de ruble.):

în caz de eșec de documentele necesare pentru contribuabil scutirea de TVA (sau prezentarea de documente care conțin informații false);

în cazul contribuabililor de produse accizabile și materii prime minerale accizabile.

Să considerăm un exemplu ipotetic, optimizarea TVA prin scutiri.

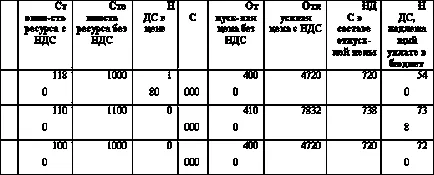

Există 3 furnizori de aceleași (interschimbabile) resursele de producție (materii prime, bunuri, lucrări, servicii) prin următorii termeni: Un furnizor ofera o resursă pentru prețul de 1000 de ruble. Inclusiv TVA 180 ruble.; Furnizorul oferă o resursă pentru prețul de 1100 de ruble. TVA (scutire de taxe primite); Cu un furnizor de resurse oferă pentru prețul de 1000 de ruble. TVA-ul.

Întrebare: cine este mai profitabil să dobândească o resursă, în cazul în care clientul întreprindere este plătitor de TVA și utilizează resursa în procesarea? Valoarea adăugată a întreprinderii achizitoare este de 3000 de ruble. pe unitate de producție.

Din acest exemplu, este clar că achiziția de materii prime la prețuri mai mici, dar fără TVA duce la o creștere a prețurilor de vânzare și o pierdere de competitivitate. Printre altele, valoarea TVA-ului primit de la clienți ca venituri, transferate integral la buget, deoarece nu este nimic pentru a arăta pentru rambursare.

Cu toate acestea, în cazul în care există un al treilea furnizor, furnizarea de resurse de producție pentru prețul de 1000 de ruble. TVA, această opțiune are același efect ca și întruchipare A. În opțiunea C, producătorul listează bugetul valoarea TVA în valoare de 720 de ruble. dar prețul de vânzare este aceeași ca și în opțiunea A.

Astfel, putem concluziona că scutirea de TVA sunt ineficiente în cazul în care mărfurile scutite de taxe (de muncă, servicii) vor fi transferate la următorul ciclu de producție, care participă la consumul intermediar. În acest caz, entitatea care achiziționează resursele de producție, care sunt scutite de TVA, pentru procesul de producție a altor bunuri (lucrări, servicii), care sunt supuse TVA în procedura generală, de fapt, să plătească TVA-ul și pentru ei înșiși, cât și pentru cel care a fost scutită de TVA în etapa anterioară un ciclu economic de producție, valoarea TVA este inclusă în prețul de vânzare. Se pare că TVA-ul nu este plătită într-un ciclu al procesului de producție, acesta este trecut pe la ciclul următor.

Obținerea scutirea de TVA, contribuabilii, în aceste cazuri, facilitează statutul fiscal, înrăutățind astfel poziția fiscală a cumpărătorilor și clienților de bunuri vândute (lucrări, servicii) și de a face necompetitive la prețul mărfurilor lor (lucrări, servicii).

scutirea de TVA devine profitabilă atunci când cumpărătorii (clienți) nu eliberați „de intrare“ TVA-ul și nu-l face la deducerea fiscală de la obligațiile fiscale pentru TVA.

De exemplu, atunci când utilizatorii finali ai acestor bunuri (lucrări, servicii) sunt persoane care le cumpără nu în scopuri industriale și în scopul utilizării lor personale, adică pentru consumul final.

Mențiune specială ar trebui să fie pe utilizarea unei rate reduse de 10%: organizația care produce (realizarea) bunurile, impunându-lor „ieșire“ TVA la cota de 10%, achiziționarea intrări cu „intrare“ TVA la 20%. Ca urmare, valoarea TVA-ului datorat bugetului unei cantități mici, dacă este cazul, format bugetul de primit la această organizație, din moment ce suma „de intrare“ TVA depășește valoarea de „ieșire“ TVA. În practică, rata de utilizare de 10%, devine și mai profitabil pentru a finaliza scutirea de TVA:

în cazul unei scutirea completă de TVA valoarea TVA-ului de la „intrare“ bugetul nu este rambursată, și sunt incluse în costul, reducând astfel profit (precum și impozitul pe venit);

în cazul în care suma „producția“ de TVA la 10% mai puțin decât „intrare“ a cotei TVA 20%, bugetul pentru diferența rezultată este de fapt finanțat de această organizație; nu este afectat de costurile de producție și de circulație a tratamentului de organizare și TVA fiscală nu are nici un efect asupra marjelor de profit.

Astfel, o scutire de TVA este profitabilă punct de vedere economic numai în două cazuri:

În cazul elementelor excluse implementate (servicii) sunt consumate în intermediar de consum contribuabil scutite de TVA (ca, în conformitate cu articolul 145 H KRumyniya- în funcție de valoarea veniturilor și în conformitate cu articolul 149 NKRumyniya- în timpul operațiunilor eliberate din TVA);

în cazul mărfurilor excluse implementate (lucrări, servicii) consumate în consumul final de către persoanele fizice.

- Sunteți aici:

- principal

- plătitorii de TVA

- probleme de optimizare a taxei pe valoarea adăugată

Comentarii și sugestii cu privire la site-ul de lucru trimite e-mail: [email protected]

pe site-ul dvs.