Leaseback - ce este caracteristici actori și circuite

Pe piața serviciilor financiare de leasing se bucură de o cerere stabilă între companii din diferite sectoare de activitate. leasing financiar de bunuri imobiliare, vehicule sau unități de echipament este un proces extrem de structurat cu condiții clare și beneficii. Cu toate acestea, nu toți reprezentanții mediului de afaceri au auzit și au beneficiat de acest tip de chirie ca leaseback. În acest articol ne vom uita la instrumentul financiar și să explice avantajele și dezavantajele sale.

caracteristici leaseback

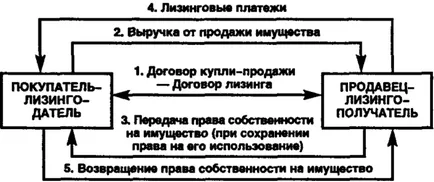

Întoarcere sau inversă de leasing (UL) - o versiune specială a leasing financiar în care vânzătorul și beneficiarul de leasing este una și aceeași persoană, iar cumpărătorul este locator. Cu alte cuvinte, o parte a tranzacției (proprietarul) vinde cealaltă parte (cumpărătorul) activul, și apoi devine o în uz, cu obligația de a plăti rate lunare.

Aceasta este, proprietatea nu se schimbă locația sa și utilizatorul real. Schimbarea numai relațiile proprietarului și formă. La expirarea contractului de închiriere a obiectului poate fi răscumpărat la valoarea reziduală și a revenit la fostul proprietar.

Schema leaseback

A devenit deosebit de populare după introducerea Legii № 202-FZ „cu privire la modificările la partea a doua din Codul fiscal“, potrivit căruia impozitul pe proprietate este calculată acum numai cu case.

Datorită specificității acestui tip de relații financiare are un număr de nuanțe și particularități care afectează ordinea de întocmirea documentelor, plăți între părți, precum și mărimea deducerilor fiscale ale ambelor părți ale tranzacției. Dar, mai întâi lucrurile primele.

sens economic leaseback

Fără îndoială, cererea este considerată leaseback în legătură cu riscul, dar permite vânzătorului și locatarul într-o singură persoană pentru a rezolva o serie de probleme financiare, cum ar fi:

- fonduri suplimentare Un timp sub forma valorii de tranzacție a obiectului. Primit înseamnă vânzătorul poate fi folosit pentru a rezolva problemele existente, și în speranța de a îmbunătăți situația financiară să ia în considerare o achiziție ulterioară;

- Optimizare de impozitare ca urmare a transferului de proprietate asupra unei alte societăți în același timp permițând utilizarea. Toate plățile pot fi atribuite costurilor pe care utilizarea unor sisteme adecvate pentru reducerea bazei de impozitare;

- Actualizați bazei materiale și tehnice datorită tranziției treptate de la echipamentul învechit la echipament nou. Păstrând capacitatea de a folosi obiecte, vânzătorul poate utiliza fondurile disponibile pentru renovarea zonelor de producție

Folosind un leasing inversă are o serie de beneficii indirecte, cum ar fi posibilitatea de rambursare a TVA la plata, dar prezența lor este caracterizată prin caracteristicile specifice clienților.

De multe ori locatorul a recurs la împrumut sub formă de împrumuturi de la bănci sau alte structuri comerciale.

Obiecte leaseback

Deoarece subiecții relațiilor pot face clădiri comerciale, vehicule, mașini și mașini-unelte, cu alte cuvinte, bunurile mobile și imobile. Dar este necesar să se țină seama de faptul că fiecare dintre proprietatea enumerate are propriile sale specifice legate de impozitare și de înregistrare a drepturilor de proprietate.

De exemplu, companiile de leasing sunt foarte reticenți în a lua decizii pozitive privind tranzacțiile cu vehicule de la lansarea care a fost mai mult de 12 luni. Aceste active sunt considerate cu risc ridicat din cauza posibilității de furt sau de deces într-un accident rutier.

Proprietăți devin adesea obiectul unor tranzacții, deoarece acestea au o marjă mare de siguranță și lichiditate ridicată. Pe lângă transferul de proprietate asupra activului, entitatea continuă să-l folosească, dar este scutită de impozitul pe proprietate.

Criterii de definire a deciziei, sunt considerate a fi valoarea sa de piață a obiectului închiriat și gradul de uzură și de lichiditate.

condițiile de obținere a

Practica arată că societățile de leasing oferă un tip de întoarcere de leasing ca o alternativă în situațiile în care mai multe produse standard, nu este posibil, de exemplu, în cazul lichiditate scăzută sau echipamente extrem de specializate.

În ceea ce privește plata în jos, majoritatea tranzacțiilor pe trecere de leaseback fără ea. Dar există cazuri în care locatorul cere plata de la 10% până la 30%, în funcție de situația specifică.

Ratele dobânzilor nu diferă de închirierea directă mai costisitoare și depinde în mare măsură de situația financiară a vânzătorului - locatar, costul obiectului, precum și durata contractului. În cazul ratelor dobânzilor egale beneficii leaseback un aspect mai atractiv.

Termenul minim în cele mai multe cazuri este de 1 an. relație pe termen lung mai mică de 12 luni, nu este o companie de leasing pentru viabilitatea economică. Termenul maxim - de până la 3 ani. În cazul în care obiectul tranzacției include imobiliare, durata contractului poate fi prelungit până la 25 de ani, în funcție de companie.

condiții constante rămân de asigurare obligatorie a obiectului împotriva deteriorării și distrugerii.

Particularitățile de impozitare în timpul tranzacției

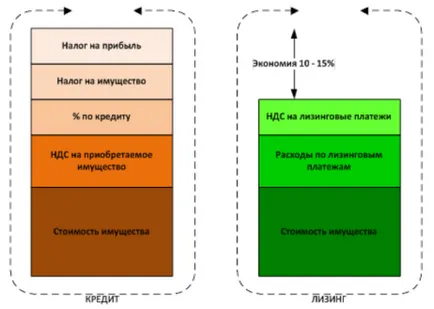

Multe companii au recurs la inversa de leasing pentru a optimiza sistemul de impozitare și pentru a reduce valoarea plăților la buget. Multe companii de leasing atrage în primul rând atenția clienților lor la acest avantaj.

- Acest lucru se datorează în primul rând lipsa necesității de a plăti impozitul pe proprietate. După semnarea documentelor obiectul contractului devine proprietatea cumpărătorului, astfel încât locatarul nu poate plăti taxa.

Taxa pentru leasing

Cu toate acestea, trebuie remarcat faptul că un astfel de sistem este adecvat numai pentru acei clienți pentru care se aplică astfel de metode de contabilitate fiscală.

Avantajele de a lucra în fața creditării de leasing

Printre avantajele evidente ale utilizării leaseback este demn de remarcat implicarea capitalului suplimentar, fără a priva posibilitatea de utilizare a activului. În cazul în care pentru a aborda problemele actuale necesită infuzia masei monetare suplimentare, acest tip de leasing este potrivit ca niciodată.

Fondurile primite vizează neutralizarea efectelor deciziilor de management greșite, va consolida poziția financiară a companiei și de a răscumpăra proprietatea a lungul timpului.

În al doilea rând, dar nu mai puțin important aspect - o scădere a sarcinii fiscale. Având în vedere natura leasingului ca formă de plăți de leasing financiar aceasta se referă la costurile complet.

Această caracteristică este una dintre cele mai importante în optimizarea taxei întreprinderii. În cazul leasing inversă pregătire combinație unică înseamnă vânzarea de a reduce costurile pentru taxele este un instrument puternic pentru mediul de afaceri.

Așa cum am menționat mai devreme, leaseback are unele avantaje ascunse care apar în funcție de metoda de implementare și caracteristici ale impozitării organizației.

Dezavantaje reveni închiriere

Leaseback poate fi comparat cu un împrumut bancar garantate cu bunuri imobiliare, transport și echipamente. Cu toate acestea, o trăsătură distinctivă este că, după semnarea titlului documentului este transferat noului proprietar. Și când nerespectarea obligațiilor de a plăti plățile lunare către noul proprietar este mai ușor pentru a șterge un activ decât ar fi pe o schemă de credit. De data aceasta poate fi numărat printre cele mai negative în această situație.

Următorul detaliu mai important este sporită atenția autorităților fiscale pentru astfel de tranzacții. Această caracteristică provine de la unul dintre avantajele. Atunci când verificați Administrația fiscală va fi în măsură să dovedească faptul că leaseback a fost utilizat pentru a eluda normele fiscale, probleme pot apărea de la un om de afaceri. Pentru a evita acest lucru, se recomandă să se pregătească o intervenție chirurgicală studiu de pre-fezabilitate.

În situațiile în care obiectul contractului de leasing este proprietatea, este nevoie de înregistrare multiplă a drepturilor de proprietate în organele de stat. La trecerea de proprietate de la vânzător la cumpărător acesta din urmă trebuie să înregistreze acest tip de operațiune. La expirarea termenului de acord este necesar pentru a face aceeași procedură, dar în ordine inversă. Adăugați la aceasta problemele litigioase cu înregistrarea terenurilor pe care se află proprietatea. Cu toate acestea, un astfel de scenariu poate fi considerat ca un negativ, mai degrabă în mod indirect.

După cum putem vedea, leaseback este o formă foarte specifică de închiriat cu propriile avantaje și dezavantaje. Trebuie remarcat faptul că piața serviciilor financiare, acest instrument nu este cea mai comună.

Leasing - un parteneriat reciproc avantajos

Acest lucru se datorează faptului că nu toate elementele de proprietate de interes reprezentanților societății în termeni de investiții de capital. Acest sistem financiar este mai degrabă utilizat ca o alternativă în situațiile în care obținerea unui împrumut bancar este imposibil din mai multe motive.