Investiții în produse concept, calcule, produse bancare structurate structurate

- principal

- investitor

- investiții alternative

Va oferim pentru a studia caracteristicile acestui tip de investiție ca produse structurate. Acest tip de investiții are un al doilea nume - produse financiare structurate. Acestea au apărut în America, în mijlocul secolului al 20-lea. Un număr mare de brokeri folosesc acum produse structurate. Să le examinăm în detaliu.

Produsele structurate implică separarea portofoliului de investiții în două părți de bază: riscante și fără risc. În acest caz, portofoliul este construit astfel încât, chiar dacă cel mai rău scenariu caz, partea fără risc a pierderilor de portofoliu compensate suportate de partea de risc. În continuare, considerăm aceste puncte:

Care sunt produsele structurate?

Cum pot calcula produsul cu randament structurat?

Clasificarea produselor structurate pe nivelul de risc

produse bancare structurate

Avantajele și dezavantajele produselor structurate

Care sunt structurate produse financiare?

Într-un limbaj simplu, conceptul de produs structurat poate fi explicată după cum urmează: un portofoliu de investiții obișnuit, format din două părți, dintre care una (de siguranță) este întotdeauna mai mare decât celălalt (risc). Strategia de investiții determină nivelul de diversificare, în cazul dumneavoastră particular. În momentul de față, există mai multe programe care vă permit să restaurați capitala, chiar și cu pierderi mari.

Cu toate acestea, nici o soluție software nu te scuti, desigur, salturi moneda și inflația. De exemplu, un produs poate fi numit activ structural care 10% este format din stocuri, opțiuni, indicele și 90% din depozit sau obligațiuni cu un randament fix de 10% pe an. După cum știm cu toții, aceste combinații pot genera o cantitate uriașă.

Cum este calculul rentabilității produsului structural

Atunci când investesc în produse structurate este important să se ia în considerare două componente principale: gradul de protecție a capitalului și rata de participare a profitului (KU). Acești doi parametri sunt interdependente, adică cu o creștere a ratei de participare și a riscurilor în creștere. Rata de participare determină cât de multe procente din profituri pentru a obține clienți la sfârșitul perioadei de investiție. Odată cu creșterea activului suport clientul primește venituri, altfel returnează capitalul inițial.

La o parte de protecție integrală a factorului de risc de participare de depozit este în general scăzut. Desigur, exista strategii pentru CG mai mare, dar la baza venitului sunt, după cum știm, a crescut riscurile.

Să ne uităm la procesul de a face un profit de exemplu. Să presupunem că un client achiziționează un produs structurat, cu un contract de opțiune pentru perioada de investiții de 1 an. Rata de participare este stabilită la 40%, clientul este dat un randament de garantare de 100 la suta din fonduri de la sfârșitul perioadei de investiție. Un an a trecut. Prețul opțiunii a crescut cu 60%. Potrivit acordului, clientul primește depunerea lor inițial și 24% din profit. De ce doar 24%? Pentru a răspunde la această întrebare vom prezenta o formulă care calculează profitul clientului: randament 40% de la 60% din profitul pe opțiunea => obținem cele aceeași 24%. Termenii contractului cu cea mai mare grijă trebuie să fie studiate pentru a se evita situațiile neplăcute cu comisioane ascunse comercianți joint-venture sau coridoare de rentabilitate.

Un alt exemplu. Contractul stabilit coridorul randament în termen de 60-100%. În cazul în care prețul opțiunii va crește cu 59%, clientul nu va primi câștiguri. Veniturile obținute numai în cazul în care creșterea activului suport este într-un interval predeterminat.

CS poate fi stabilită la 150%. Veniturile în această situație va fi mult mai mult, dar riscurile sunt, de asemenea, extrem de mare. Astăzi, piața este reprezentat de un alt tip de produse structurate: clientul se propune să creeze două portofolii și să le păstreze, de exemplu, 3 ani - la sfârșitul acestei perioade, clientul primeste pe venit din portofoliu, care sa dovedit a fi cele mai profitabile.

Clasificarea produselor structurate pe nivelul de risc

Conform criteriului posibil risc de produse structurate sunt împărțite în:

SP cu protectie de capital de 100 la sută.

JV cu protecție de capital parțial.

Un joint-venture cu o protecție condiționată sau absența completă a acestuia.

SP oferă posibilitatea de randamente mai mari, comparativ cu depozitele bancare. Cu toate acestea, riscurile în societatea în comun este, de asemenea, mai mare. Trebuie să înțelegem că riscul este rezultatul unui număr mare de factori externi, care sunt diferite pentru fiecare tip de produse structurate. Aici sunt principalii factori de risc pentru a investi în societatea mixtă:

mare volatilitate a pieței

Expirarea unui produs structurat - cu o creștere a activului suport nu este posibil să profituri record

profit pierdut. În cazul în care activul suport scade în valoare, la sfârșitul termenului de joint-venture investitorul primește bani doar de semințe, ceea ce face ca investițiile neprofitabile

lichiditatea redusă a activelor.

Dacă vorbim despre riscurile necomerciale, acestea ar trebui să fie, în orice caz minim. Acest lucru este posibil, inclusiv în proiectarea de produse structurate, ca parte a contractului de brokeraj și servicii bancare.

Produse structurale Banca de Economii

Cea mai mare parte a propunerilor de economii pentru părțile structurale ale produselor care nu sunt interesante pentru investitorii obișnuiți și direcționate în special către sectorul corporativ. Cu toate acestea, pentru soluții financiare structurate individuale disponibile prin intermediul fondurilor mutuale de gestionare a încrederii. Principalul dezavantaj al acestei metode de a investi - o barieră ridicată la intrarea pe piață.

Strategia tradițională pentru produsele structurate este „protectia capitalului“. Pe baza fondurilor clientului format un portofoliu de investiții constând din depozite, obligațiuni, acțiuni, opțiuni, etc. În funcție de dorințele personale ale clientului sau nu pentru a oferi 100% garanție de bani înapoi la sfârșitul perioadei de investiție. Valoarea DF este definită pe baza datelor privind investițiile valabile pe termen riscuri, tipul activului suport și alți parametri. Suma minimă de fonduri pentru a investi în produse structurate pe strategia de „protecție a capitalului“ de 3 milioane de ruble. Alte produse au un prag de 7 milioane de ruble.

Produsele structurate, Alfa-Bank

Nu toate produsele bancare structurale au un accent corporativ. Alpha Bank oferă clienților absolut produse financiare structurate, cu un prag de apariție a 100 de mii de ruble.

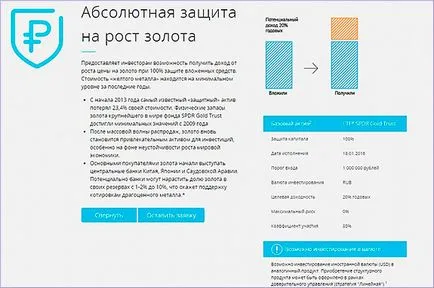

Acorde o atenție! În imaginea de mai sus este o parte în factorul de creștere prin partajarea profitului menționat anterior. În cazul dinamicii negative ale nivelului activului suport de protecție a fondurilor investitorilor negociate separat.

Ponderea activelor subiacente în componența portofoliului de investiții este de obicei nu mai mult de jumătate. Restul portofoliului format din instrumente cu venit fix.

Produse structurale broker de „deschidere“

În momentul în care situația de pe piața produselor structurate este extrem de controversat. Un an în urmă, am luat decizia cu privire la cazul în care să investească în numerar liber. consilier de investiții mi-a oferit două opțiuni bune cu pragul de intrare de 250 de mii de ruble, iar protecția investițiilor de capital la nivelul de 100%. indicele RTS SRDR și Gold Acțiuni au fost propuse (a se vedea Sistemul Român de Comerț (RTS, RTS) :. Istoria, organizarea RTS piețele de tranzacționare, indicele RTS). Am ales a doua opțiune, pentru că în momentul în care opțiunea a fost vândută, un potențial de creștere prezent.

Atunci când face un contract de servicii de brokeraj furnizate informații relevante cu privire la achiziționarea unui produs financiar. Aceste informații includ o instrucțiune pentru tranzacție și formula de calcul a profitului pe un contract. În detrimentul profiturilor iluzii nu este în valoare de valoarea sa este puțin probabil să depășească 25%.

Avantajele și dezavantajele produselor structurate

Nimeni nu poate prezice valoarea venitului pe care investitorul va primi la sfârșitul termenului de produs structurat. Statisticile de returnare specificat în descrierea - este o poveste care nu reflectă imaginea viitorului.

SP - o soluție financiară globală, care este independentă de orice factori externi

Prezența unor riscuri minime de tranzacționare

oportunitate de venituri mai mult de 100%.

termeni mari ale contractului de muncă

Riscul de pierdere a profitului, în cazul unor condiții nefavorabile de piață

Pragul de intrare de mare.

Pentru a rezuma, observăm că produsele structurate pot fi formate în mod independent, dar numai în cazul introducerii instrumentelor financiare necesare. Principalul avantaj al societății în comun este lipsa de taxe ascunse. În plus, activele pot fi închise în orice moment, fără perioada de execuție.

Tema generală a investițiilor structurale este extrem de vastă. În acest articol am încercat să dezvălui doar cele mai importante ale regulamentului financiar al societății în comun. Pentru a înțelege domeniul de aplicare și utilitatea produselor structurate oferă viziona o înregistrare de radio FM Finam de difuzare.

Produse structurate: concepte generale

Partajați acest articol: