Formarea unui portofoliu de valori mobiliare

atractivității investiționale a valorilor mobiliare este estimată pe un set de criterii indicatori care identifică un proiect adecvat pentru investiții și să le compare cu alternative [14].

atractivității investiționale a valorilor mobiliare depinde de tipul lor. Astfel, calitatea de investiții de acțiuni, în principal, legate de o posibilă creștere a valorii lor de piață, dividende și furnizarea de drepturi economice și morale. atractivității investiționale a obligațiunilor datorită fiabilității lor. De obicei, randamentul acestor valori mobiliare este mai mică decât acțiunile, dar este mult mai stabil. atractivității investiționale a opțiunilor și a contractelor futures este determinată de capacitatea de a produce randamente foarte ridicate, precum și utilizarea acestor instrumente în acoperire a riscurilor.

În general, criteriile care determină atractivitatea investițională a valorilor mobiliare sunt după cum urmează:

- securitatea investițiilor - protecția împotriva fluctuațiilor ascuțite pe piața valorilor mobiliare și stabilitatea veniturilor;

- randamentul investițiilor - depinde de creșterea valorii de piață și posibilitatea de a obține venituri suplimentare (dividende și plăți cupon);

- lichiditatea titlurilor de valoare - posibilitatea unei vânzări rapide a valorilor mobiliare și conversia acestora în numerar, fără pierderi semnificative pentru investitor.

Titluri de valoare sunt un obiectiv de investiții importante atât investitori instituționali și privați. Ca o regulă, investițiile sunt efectuate nu într-o singură securitate, iar în intervalul de valori mobiliare, care formează un „portofoliu“, iar acest tip de investiții numit „portofoliu“.

Cu alte cuvinte, portofoliul de investiții înseamnă mijloace de fixare într-o multitudine de valori mobiliare (acțiuni, obligațiuni, derivate, etc.).

Problema portofoliului de investiții - obținerea de randamentul estimat la riscul minim admis [14, 25].

Investițiile de portofoliu are o serie de caracteristici și beneficii:

- cu ajutorul unei astfel de investiții poate oferi un set de valori mobiliare în portofoliul combinat, calități de investiții care nu pot fi realizate prin investiții în valori mobiliare ale oricărui emitent;

- selectarea abil și gestionarea portofoliului permite să se obțină o combinație optimă de risc și randamentul pentru fiecare investitor;

- portofoliul de valori mobiliare necesită un cost relativ scăzut în comparație cu investițiile în active reale, deci este accesibil unui număr mare de investitori individuali;

- portofoliul de valori mobiliare poate oferi un venit suficient de mare într-un interval de timp relativ scurt.

În cadrul portofoliului de investiții înseamnă totalitatea valorilor mobiliare administrate ca o entitate separată de investiții. [25] Este de dorit ca portofoliul de investiții a avut calități, cum ar fi un randament ridicat și un risc minim acceptabil. De asemenea, este important ca portofoliul să fie în stare lichidă. adică, că era posibil să se vândă părțile componente ale portofoliului și a obține numerar, fără o pierdere semnificativă pentru investitor. În plus, portofoliul de investiții trebuie să fie diversificate. adică, să-l modeleze în așa fel încât să conțină titluri de diferite tipuri, clase și emitenți.

REZUMAT portofoliu de investiții constă tocmai în distribuirea resurselor de investiții între diferitele grupuri de active pentru a atinge parametrii doriți. Obiectivul principal al managerului de investiții este de a permite nevoile investitorului și de a dezvolta un portofoliu de titluri de valoare, care combină un risc rezonabil și rentabilitate acceptabilă.

Pentru a compila un portofoliu de investiții ar trebui:

- formularea obiectivelor principale, prioritate (maximizarea profitului, minimizarea riscului, creșterea capitalului, etc.);

- selectarea de valori mobiliare atractive de investiții, care asigură nivelul necesar de rentabilitate;

- găsi combinația potrivită de specii și tipuri de valori mobiliare din portofoliu, în vederea atingerii obiectivelor lor;

- monitorizarea portofoliului de investiții ca schimbarea parametrilor de bază.

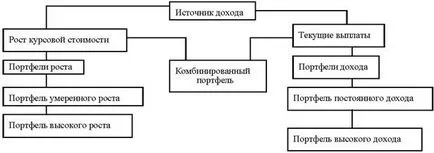

portofoliile de investiții sunt de diferite tipuri. Criteriul de clasificare poate servi ca o sursă de venit din titlurile care alcătuiesc portofoliul, iar gradul de risc.

Titluri de a genera venituri în două moduri:

- ca urmare a creșterii valorii de piață a acestora;

- în detrimentul veniturilor suplimentare (sub formă de dividende pe acțiuni sau obligațiuni cu cupon).

În cazul în care principala sursă de venit pe portofoliului de valori mobiliare este creșterea valorii de piață a acestora, astfel de portofolii sunt de obicei atribuite creșterii portofoliului. Aceste portofolii pot fi împărțite în următoarele tipuri:

- un simplu portofolii de creștere formate din valori mobiliare, valoarea de piață a căror este în creștere. Scopul acestui tip de portofoliu - creșterea valorii portofoliului;

- un portofoliu de creștere ridicat care vizează câștigurile maxime de capital. Compoziția portofoliului include valori mobiliare ale companiilor în creștere.

Investițiile sunt riscante suficient, dar în același timp poate aduce cele mai mari venituri;

- o creștere moderată în portofoliu este mai puțin riscantă. Se compune în principal din titluri de companii bine-cunoscute, care sunt caracterizate, cu toate că nu mare, dar constantă de creștere a valorii de piață. Compoziția de portofoliu rămâne stabilă pentru o perioadă lungă de timp și are ca scop conservarea capitalului;

- lista de înălțime medie - o combinație de proprietăți moderate de investiții și portofolii mari de creștere. Acest lucru asigură câștigurile medii de capital și risc moderat. Acesta este cel mai frecvent portofoliu de model.

În cazul în care sursa de venit portofoliului de valori mobiliare sunt sumele de bani suplimentare, astfel de portofolii pot fi transportate la portofoliile de venituri [14, 25].

Portofoliul de venit este axat pe obtinerea unui curent mare venit - dobânzi la obligațiuni și dividende pe acțiuni. Acesta ar trebui să includă o acțiune, caracterizată printr-o creștere moderată a valorii de piață și dividende mari, precum și obligațiuni și alte valori mobiliare care oferă plăți curente ridicate. Scopul creării acestui portofoliu - obtinerea unui anumit nivel de venit, valoarea care ar fi în concordanță cu risc minim. Prin urmare, obiectul investițiilor de portofoliu în acest caz sunt active financiare extrem de fiabile.

Aceste portofolii pot fi, de asemenea, împărțite în următoarele tipuri:

- portofoliul de venituri permanente - un portofoliu care este format din titluri extrem de fiabile și aduce venitul mediu cu nivel de risc minim;

- portofoliu de titluri cu venituri mari, inclusiv cu randament ridicat, rezultând randamente ridicate, cu un nivel mediu de risc.

În practică, ambele metode investitorii preferă venituri titluri de portofoliu de valori mobiliare, prin care să investească în așa-numitele serviete combinate (fig. 9) [14, 28]. Acestea sunt formate, în scopul de a evita posibile pierderi în piața de valori de la o scădere a valorii de piață și dividende și dobânzi plăți mai mici.

O parte din activele financiare aduce proprietarul majorare de capital ca urmare a creșterii valorii de piață, în timp ce celălalt - din cauza primirea de dividende și dobânzi. Căderea câștigurilor de capital din reducerea într-o parte poate fi compensată de o creștere în alta.

Fig. 9. Clasificarea portofoliului de investiții în funcție de sursă de venit

Dacă luăm în considerare tipurile de portofolii de investiții în funcție de gradul de risc, care este acceptabil pentru investitor, este necesar să se ia în considerare tipul de investitor.

La determinarea valorii formării politicii de investiții au tendința de individ uman să își asume riscuri. Unii preferă să acționeze cu precauție, fără a pretinde mai multe venituri. Alții pot merge pentru un risc foarte mare de dragul de a obține un venit ridicat. De obicei, investitorii sunt împărțite în conservator, moderat, agresiv și coroziv [9, 31].

Un tip de investitor conservator se caracterizează printr-o tendință de a reduce la minimum riscul pentru fiabilitatea investițiilor.

tip Moderat agresiv al investitorilor sunt trăsături inerente, cum ar fi apetitului de risc, dar nu foarte mare, de preferință de investiții cu randament mare, dar cu un anumit nivel de securitate.

Un investitor agresiv este dispus să își asume riscuri pentru a obține randamente ridicate.