După cum se reflectă în taxele de contabilitate și de cont fiscal, penalități și dobânzi acumulate cu privire la rezultatele testelor

Contabili sunt adesea întrebat cum să reflecte în contabilitate și taxele de cont fiscală, penalități și dobânzi acumulate cu privire la rezultatele testelor. În acest articol am discutat despre ajustările necesare pentru a face companiile care utilizează sistemul comun de impozitare.

Amenzi și penalități

Amenzi și penalități (indiferent de taxa și perioada pentru care acestea sunt evaluate) trebuie să reflecte într-un cont de debit 99 „Câștigurile și pierderile“ și creditate 68. Data postarii va coincide cu data deciziei de a verifica.

În evidențele fiscale aceste sume nu pot fi luate la costurile - acest lucru este indicat în mod clar în paragraful 2 al articolului 270 din Codul fiscal. Prin urmare, diferența dintre taxa și contabilitate apar.

DEBIT 99 "amenzi și penalități" CREDIT 68

- 5000 ruble. - să plătească o amendă pentru neplata TVA-ului;

DEBIT 99 "amenzi și penalități" CREDIT 68

- 1 250 ruble. - dobânda acumulată.

impozitarea suplimentară

Impozitele evaluate de către inspectorii în timpul inspecției, este, de fapt, a detectat erori. Pentru a corecta lor de contabilitate este necesar, în funcție de perioada la care se referă.

În cazul în care acest impozit pentru anul în curs, acestea ar trebui să fie evaluate la data deciziei de a verifica.

În cazul în care taxele suplimentare aferente perioadelor anterioare, a căror raportare a fost deja aprobat, contabilul să dau seama dacă suma esențială.

Pentru erori minore de reguli stabilite: acestea sunt afișate la data de detecție (în acest caz, la data deciziei de a verifica). Reflectă eroare inconsecvent urmează ca pierderile din anii anteriori descoperite în perioada de raportare, în contul 91 de debit (în cazul impozitului pe venit - perceput la 99).

În plus, pentru diferite de contabilitate fiscală are propriile sale subtilități. Luați în considerare separat fiecare dintre ele.

Impozitul pe profit

Motivele pentru care controale de credit în plus impozitele pe profit, doar două: fie venituri subevaluate sau costuri supraestimate. Prin urmare, contabilii trebuie să regularizeze situația unui audit: pentru a anula „extra“ costuri sau pentru a arăta venitul lipsă.

Această ajustare a cheltuielilor ar trebui să se țină seama. Deoarece costurile sunt subestimate în perioada fiscală trecut, nici un remedieri nu este nevoie să facă înregistrările fiscale ale anului. Se serveste ca o declarație revizuită nu este necesară, deoarece inspectorii evaluat deja valoarea unei taxe suplimentare, și se reflectă în plățile prin card la buget.

Uneori costurile nu sunt acceptate în scopuri fiscale, trebuie să anulați, și de contabilitate (de exemplu, calcularea incorectă a amortizării mijloacelor fixe). Apoi, în contabilitate este necesar pentru a reflecta profitul perioadei curente de anii anteriori. Din cauza acestei diferențe negativă constantă este formată, ceea ce creează un activ de impozit permanent (PNA).

Cele mai frecvente costuri, anulate în evidențele fiscale pot fi stocate în înregistrările contabile. În special, aceasta se referă la suma transferată în conturile de contrapartide îndoielnice, care ia în considerare auditorii „efemere“. În acest caz, perioada curentă în ajustările contabile nu vor.

Ajustați veniturile perioadelor anterioare ar trebui să fie aceleași reguli ca și costurile. Deci, în evidențele fiscale ale perioadei curente, nici un patch-uri nu trebuie să (precum și la dosar „utochnenku“).

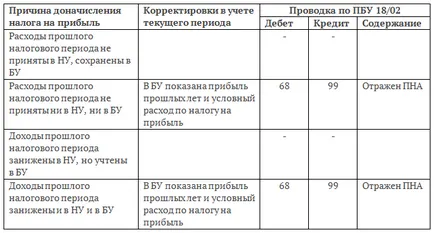

În cazul în care venitul contabil este, de asemenea, subevaluate în perioada actuală ar trebui să reflecte câștigurile din anii anteriori și arată un activ de impozit permanent. Dacă în veniturile contabile generate în mod corect, în ajustările aferente perioadei curente nu vor fi (a se vedea. Tabelul).

Ajustare și cabluri pentru impozitul pe venit

Taxa pe valoarea adăugată

În Codul Fiscal, nu există nici un răspuns clar la întrebarea dacă este posibil să se includă în cheltuielile pentru calculul impozitului pe profit valoarea TVA-ului de angajamente de inspecție.

Potrivit oficialilor, pentru a include valoarea TVA-ului costurilor este posibilă numai într-un singur caz - în cazul în care societatea deduce în mod greșit suma pe care ar fi trebuit incluse în costul inițial de mărfuri (lucrări, servicii) pe baza articolului 170 din Codul fiscal. După auditorii anula un contabil deducere se poate scrie off pe cheltuieli, cu condiția ca valoarea bunurilor, lucrărilor sau serviciilor luate în considerare la calcularea impozitului pe venit (concluzie similară poate fi dedusă din scrisoarea Ministerului român al Finanțelor din data de 07.06.08 № 03-07-11 / 222).

În toate celelalte situații inspectorii nu au voie să se refere la acumularea costurilor de TVA. Argumentul menționat la paragraful 19 al articolului 270 din Codul fiscal. Aceasta afirmă că nu este permis să ia costul impozitului perceput la cumpărător.

În cazul în care organizația încă să ia o atitudine precaută și nu va include acumularea de TVA cheltuieli „taxă“ în contabilitate va trebui să reflecte un activ de impozit permanent.

Exemplul 3: Angajații inspectoratului fiscal efectuat o inspecție și anulate deducerea TVA-ului, a trecut perioada fiscală ultima în valoare de 150 000 de ruble. (Suma este nesemnificativă). Acest lucru nu este de a lua în considerare taxa în costul de bunuri, lucrări sau servicii. Contabil nu a inclus acumularea cheltuielilor de TVA în scopuri fiscale profit.

În postările de contabilitate au apărut:

DEBIT 91 CREDIT 68

- 150 000 ruble. - TVA-ul suplimentar;

DEBIT 68 CREDIT 99 sub "PNA"

- 30 000 ruble. (150 x 000 ruble 20%.) - PNA reflectate.

impozitul pe proprietate, taxele de transport și de teren

Valoarea arieratelor de impozitul pe proprietate, de transport, sau impozitul pe teren, a relevat în timpul inspecției, reduce baza de impozitare pentru profit (cop. 1 alin. 1, art. 264 din Codul fiscal). Se întâmplă ca inspectorii înșiși să reflecte acest lucru în decizie. Dar, de multe ori generează costuri și se recalculează bazei impozabile cade contabili.

Cel mai simplu mod de a încorpora suma percepută în plus în costurile perioadei fiscale curente. În contabilitate acestea ar trebui, de asemenea, se arată în costul anului curent la data deciziei de a verifica. Diferențele dintre fiscale și de contabilitate nu va fi aici.

Dacă o organizație este de gând să conteste decizia de inspecție

În cazul în care societatea nu este de acord cu decizia de a verifica dacă acesta are dreptul de a face apel la Curtea de Arbitraj. În cazul în care contabil reflectă contabilitatea de angajamente, penalități și dobânzi, fără a aștepta rezultatul procesului?

Unii experți cred că ar trebui. Și apoi, în cazul în care arbitrajul va fi pe partea contribuabilului ajustările efectuate anterior și conexiunile electrice pot fi inversate.