Cum de a comerțului populare strategii de arbitraj

Cum de a comerțului populare strategii de arbitraj.

Trading Strategia de apel Pune paritate are o proprietate unică, după ce ați introdus tranzacția, poziția de profit nu este schimbat, este întotdeauna aceeași valoare cu orice preț al activului suport. Ie neutralitatea absolută a pieței.

În primul rând, un pic de teorie că această chemare Pune paritate:

Strategia de tranzacționare matematică descrisă de paritate:

Call-Pune = Fut-Strike

Ie diferența de preț dintre apel și a pune opțiunile de grevă este egală cu diferența în valoarea activului suport (contracte futures) și lovi opțiunile selectate.

În caz contrar, puteți interpreta această formulă ca diferența de preț dintre activul suport și activul suport asamblat sintetic din opțiuni pe acțiuni, pentru vânzarea și cumpărarea de apel Pune o grevă, vom obține un activ suport sintetic.

Deoarece prețurile de stoc depind de mai mulți factori, apoi la un moment dat de timp, această diferență de preț se poate abate de la zero, ceea ce ne permite să meargă la poziția de arbitraj.

Forma o poziție în două moduri. contracte futures de vânzare sintetice și de cumpărare a activelor de bază sau invers, futures sintetice cumpăra și vinde activul suport.

De exemplu, CALL pe termen lung, Pune pantaloni scurți, Futures scurt scurt sau CALL. Pune lung Futures pe termen lung. După cum puteți vedea, opțiunea Pune direcția coincide cu direcția de tranzacționare în contracte futures și opțiuni de apel invers.

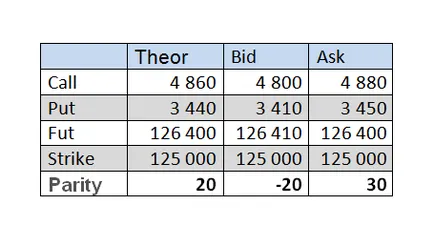

În cazul în care contractele futures de tranzacționare pe indicele RTS și opțiuni, paritatea se schimbă în termen de 50 de puncte. De exemplu, calculul de paritate, în funcție de prețul selectat, valoarea teoretică a opțiunilor și cel mai bun (cel mai slab) prețul într-o serie de aplicații de sticlă:

Daca nu sunt noi pe piață, atunci, desigur, ați înțeles că aceste strategii de arbitraj își pierd rapid, de obicei, relevanța lor, din cauza numărului mare de cei care doresc să primească un venit garantat fără nici un risc. Prin urmare, majoritatea comercianților obișnuiți, împovărate de comisioane de schimb și de brokeraj, nu straluceasca. Dar, în acest caz, nu este așa!

Pe exemple concrete, voi arăta cum puteți rezolva problema excesului de lichiditate din obiectivele.

În primul rând aveți nevoie pentru a decide cum comerciale, pentru că avem cât mai multe trei instrumente, ceea ce înseamnă că prioritățile trebuie să Fielding aplicații pentru o varietate de instrumente. Din fericire am inutile pentru a citi frunzele de ceai, avem o formulă de paritate, pe care se poate calcula prețul tuturor cererilor, inclusiv profitul companiei.

Număr opțiune din nou. cel mai ușor, doar expune toate trei cereri la rata de execuție a celorlalte două instrumente de piață în jos. Ie Să presupunem că avem nevoie pentru a calcula obiectivul pentru achiziționarea unei opțiuni, ne uităm la ceea ce este acum cel mai rău în vuiet prețului opțiunii și vânzarea de vânzări la termen și luând în considerare un profit de 50 de puncte în doar dreptul, se calculează în cazul în care avem nevoie pentru a pune o limită pentru achiziționarea opțiunii. Și astfel cercul pentru fiecare instrument. Atunci când prețurile se schimbă orice instrument aplicații sunt convertite și mutate în poziții noi. Astfel, dacă sunt îndeplinite orice ordine limită pentru unul dintre cele trei instrumente, țintele rămase recalculate și în cazul în care prețul nu este mult mai scăpat, apoi ridica restul instrumentelor de pe piață. Lui 50 de puncte trebuie să câștige.

Deoarece aceasta este cea mai simplă opțiune, acesta nu este cel mai bun. În primul rând, acești oameni înțelepți pe piață în iad și du-te la afacere este, probabil, nu este dificil, de obicei, numai comanda limită va fi executat la un salt bruscă a prețurilor, în timp ce prețurile altor instrumente vor merge departe de calculat, rezultând într-o pierdere netă. Ie 50 sâmburi nu este de a obține, aveți nevoie pentru a pune mult mai mici, și există deja împotriva dimensiunea comisiei de schimb. În al doilea rând pentru că ne, în același timp, trei aplicații care se așteaptă obiectivele lor pentru două instrumente, vom folosi o mulțime de tranzacții care piața de obicei pedepsește rublă greutate maximă. Pentru a evita astfel de neajunsuri, puteți recurge la viclenie.

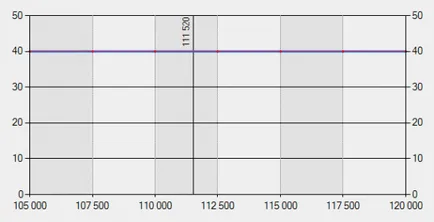

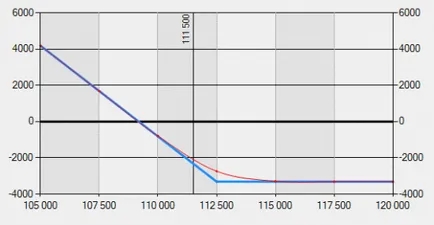

Opțiunea numărul doi. prima opțiune de cumpărare la un preț mai bun decât teoretic. Aici avem un program de poziția noastră.

Poziționați o opțiune cumpărată este caracterizată prin pierderi limitate, așa că, dacă ceva nu merge bine, vă va asigura în prealabil un anumit număr de pierderi.

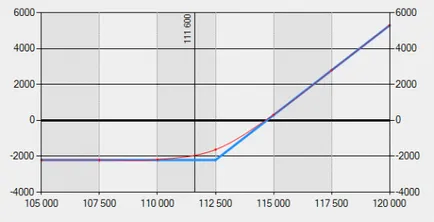

După opțiunea de cumpărare a vinde contracte futures pe piață, iar programul nostru este inversat.

Ie aceeași pierdere minimă, dar acum profitul îndreptat spre partea opusă.

Acum, din moment ce avem deja prețuri constante a două din cele trei instrumente, putem calcula cu ușurință la ce preț am vinde profitabil ultima opțiune pentru poziția finală de formare. Nu există tranzacții care nu sunt necesare și unghiile roase.

Atunci vom obține acest lucru un astfel de program minunat de perechea noastră, și anume o linie dreaptă orizontală, cu o valoare de profit cu orice preț a activului sau a opțiunilor de bază.

Poziția neutră Absolut piaŃă!

În timp ce ultima opțiune poate fi vândută depus din nou o cerere pentru achiziționarea unei mai bune opțiuni teoretice, câștigând astfel poziția. Prețul mediu de vânzare al ultima opțiune în acest caz, ar scădea cu piața, și foarte curând, în cel mai scurt corectarea mișcării de preț vom obține o pereche complet format.

Ca o măsură de protecție împotriva schimbărilor bruște ale prețurilor împotriva poziției de opțiunea achiziționată nu este formată în totalitate și la termen recomandăm opțiunea de protecție de cumpărare este în bani. Pentru a acoperi poziția opțiunii cumpărate și pentru contracte futures. Și numărul de perechi active (adică, fără a treia opțiune) este relativ mare, costul de asigurare și se suprapune cu ușurință comerciale profitabile.

Și, în sfârșit, a treia opțiune de tranzacționare. De data aceasta ne expune doar cererea pentru cumpărarea și vânzarea de opțiuni la prețuri mai bune decât cele teoretice, iar după executarea lor nu cumpara contracte futures în poziția completă. Din moment ce avem o serie de opțiuni de preț grevă, valoarea lor este conectat între un non-liniar. Costul opțiunii crește mai repede decât căderea prețului altul, (acest lucru se datorează dependenței neliniare a componentei temporale a prețului activului suport).

După executarea cererilor într-o singură opțiune, aplicarea a doua opțiune, mutați următorul preț teoretic, în cazul reducerii sale, iar în cazul în care prețul merge împotriva prima opțiune, cea de a doua imediat executată (piața va trece prin aplicația noastră), sau profitul după o creștere semnificativă în prima opțiune, am se va efectua oa doua cerere, fiind într-o poziție mai bună, prețul poate devia suficient pentru soția ta pe cizme și pe un sandwich este suficient de puternic și profiturile. A treia opțiune este bună pentru controlul aplicării creștere a profitului nelimitat atunci când creșteri ale prețurilor în hohote.

Concentrați cu garanție:

Întrebarea principală 42, de ce Ministerul Public pentru un cuplu la doar 226 de ruble, în cazul în care futures pe GO 11 TR și 3-4 opțiuni TR Ferește-te de mâinile tale. Cumpara o optiune, deoarece riscurile în acest caz este limitată la o anumită valoare a contractului achiziționat, apoi du-te în tranzacție este valoarea opțiunii. Adăugați la poziția la termen, în ciuda faptului că mai mult de 10 din OG TR sale Poziția principială a riscurilor nu se schimba, schimba doar direcția profiturilor, a fost cumparat de apel, a devenit cumpărat PUT sintetic. Acum, ultimul pas, vom vinde o opțiune, iar poziția noastră este transformată într-o piață neutră, și GO este redus la două sute de ruble.

pentru că O dimensiune nu este pe deplin format, iar poziția este foarte diferit, du-te apoi la 100% din factura nu se întâmplă. Cel mai bine este să părăsească cantitatea necesară în intervalul de 5-10 perechi gradat, adică 25-40 TR Dacă utilizați opțiunea de acoperire în bani, dimensiunea inițială a fondurilor nu trebuie să crească, după cum Acesta reduce riscurile pozițiilor speculative și în consecință de mărimea GO utilizat pentru cupluri activi.

În timp ce tastați poziție, există un risc de modificări ale prețurilor ascuțite împotriva ta, motiv pentru care am recomandăm prima opțiune de a cumpăra, deoarece acest lucru va limita pierderile maxime pentru a închide o poziție cu o mai bună opțiune de vânzare, atunci din nou la stânga, cu o opțiune de apel achiziționat și să limiteze pierderile. Ceva se aseamana cu jocul unui copil despre transportul prin lupul râu, capra și varza, la rândul său. Și asigurați-vă că pentru a cumpăra opțiunile de mai jos și peste prețul de exercitare pentru acoperirea împotriva riscurilor mișcărilor de preț ascuțite. Trigger vor fi rare, dar frumos.

Al doilea punct pe care nu trebuie uitat, este exercitarea opțiunilor. Din moment ce suntem cu voi vinde o opțiune, contrapartea noastră ar putea dori să o execute ( „pentru a ucide infecția“), din care structura minunata noastră se încadrează în afară ca o casa de carduri.

Împotriva însemnarea nici o recepție de bun, dar ai grija pentru poziția de după achitarea de seară și re-vinde cantitatea lipsă de opțiuni. Dar cât de mare nu părăsesc poziția în noapte, în timpul zilei, pentru a transforma volumul maxim posibil și închideți toate înainte de culcare, sau poziția deltirovat de a vinde opțiuni, din nou, pe timp de noapte. Se scurge și nu o mulțime de impact asupra ucigașă profiturile nu vor, dar celulele nervoase va spune că vă mulțumesc foarte mult pentru prăbușirea o noapte.

Și încă un moment de riscant este de a reduce volatilitatea neformate până la sfârșitul perechii. În cazul în care prețul nu se întâmplă nicăieri, profitul activului suport nu este suficientă pentru acoperirea pierderilor din prăbușirea opțiunii achiziționate și poziția „încet, treptat,“ cade într-o pierdere, pierderea maximă este limitată, deoarece În cazul în care nu este complet format o pereche de poziția noastră este o opțiune de apel sintetic achiziționat cu pierderi limitate.

Cel mai probabil, versiunea grea, aici, care nu veni, trebuie doar să așteptați în liniște mișcările de preț și pot fi mediate de poziție. În orice caz, chiar și în cazul în care rezultatul acestei perechi ar fi fixat nu este o mare pierdere, pentru că perechile deschise s-ar putea să nu fie mult, du-te la închis și deschis pentru o pereche de diferite de douăzeci de ori, și cu comerțul dreapta, el va fi ușor compensate de câștigurile în alte instrumente . La urma urmei, programul poate și ar trebui să vândă mai multe perechi, la un moment dat.

Ca o altă soluție a problemei reducerii volatilității, poate fi recomandabil să cumpere, a intrat recent în tranzacționare pe bursa de valori din Moscova, contracte futures pe indicele de volatilitate, dar am această metodă a început doar de testare, rezultatele explica mai târziu.

Pentru a rezuma:

Astfel, vom recruta mai întâi poziția, și apoi închideți-l de părți și mai multe lichidități pe piață, cu atât mai repede se întâmplă. Având în vedere faptul că a format-GO pereche doar 226 de ruble, chiar și o sută de mii, puteți apela 440 de perechi. Acest TR 15-18 profit minim. Dar aceste 400 de perechi cumpărate și vândute cu ușurință în termen de o lună de câteva ori.

Prin urmare, este deosebit de comerț convenabil doar două perechi, cu unul dintre achiziționarea activelor de bază și de vânzare futures sintetice, un alt schimb, contracte futures sintetice cumpăra și vinde activul suport.

În același timp, pe măsură ce va fi deschis în aceeași poziție timp, în ambele sensuri de circulație a prețurilor (de fapt sugruma sintetice), atunci va reduce, astfel, brusc își schimbă riscurile.

Rămâne doar de a alege una din cele trei (două) poziții ale unui set de opțiuni care vi se potrivește cel mai bine. Configurarea automată de arbitraj și înapoi pentru a cuceri summit-ul contului meu!

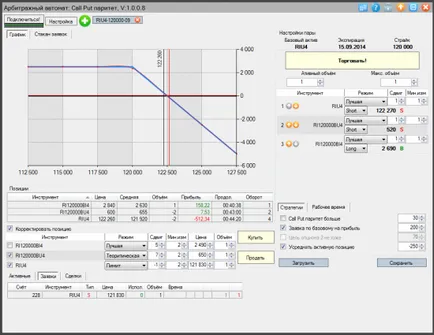

Acum, un pic despre mașina programul de arbitraj pe care l-am scris în mod special pentru comerțul strategiei „CallPutparitet“. În plus față de utilizarea aparatului, puteți tranzacționa cu succes orice opțiuni și strategii futures. Programul are un tranzacționare semi-automat modul de mare, care permite să citez simultan mai multe aplicatii independente la cel mai bun, cel mai rău preț într-o serie de aplicații de sticlă sau preț teoretic la liniuță. De exemplu, cel mai bun teoretic sau -10, etc.

Unitatea de arbitraj funcționează prin intermediul QUIK terminale, SMARTKOM sau o conexiune directă la Exchange PLAZA 2. Cererile pot fi citate dimensionala si de a lucra cu diferite conexiuni. De exemplu, citatele primite prin intermediul Plaza și expune aplicații prin intermediul rapidă.

Interfața programului încearcă să facă cât mai simplu posibil și nu supraîncărcate informații suplimentare și butoane de control.

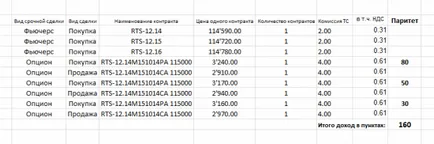

Și, ca un exemplu de comerț de cumpărare trei perechi de strategie de arbitraj №2: