Cum de a calcula TVA-ul pentru ONU

După cum se știe, taxa pe valoarea adăugată este plătită de aproape fiecare om de afaceri, așa că trebuie să știe cum să producă IP de calcul TVA și că este încărcat.

Antreprenorii care lucrează în întreprinderi mici și mijlocii au posibilitatea de a alege un sistem de impozitare convenabil. De exemplu, o afacere poate opta pentru un brevet sau UTII și face doar trezoreria statului anumite plăți în termenul stabilit de lege. Dar cerințele în aceste condiții severe, astfel încât nu fiecare om de afaceri individuale, este posibil să se utilizeze sisteme similare de impozitare.

În cazul în care IP nu este nici unul adecvat dintre opțiuni, nu există nici o altă alegere, dar pentru a rămâne pe OCHO. Sistemul fiscal general este instalat chiar și atunci când de înregistrare IP în mod implicit. Acesta va acționa ca în cazul în care omul de afaceri nu are modul dorit în declarația de înregistrare.

Majoritatea antreprenorilor nu le place OCHO pentru toate dificultățile pe care le aduce acest mod. Dar pentru mulți sistem comun de impozitare poate fi mai favorabilă decât altele. Principala problema OCHO este faptul că sistemul oferă numeroase beneficii, care au nevoie de timp pentru a calcula, plăti, și apoi, de asemenea, trebuie să raporteze asupra lor.

Oamenii de afaceri care aleg pentru ei înșiși un sistem comun de impozitare, trebuie să plătească mai multe taxe, la fața locului și a TVA-ului. Obligația de a plăti și cade pe oamenii de afaceri care importă bunuri din străinătate. În acest din urmă caz nu joacă un rol sistem de impozitare utilizat de către antreprenor.

La care TVA-ul poate fi încărcat?

Pentru a înțelege modul în care antreprenorii se calculează taxa pe valoarea adăugată, este necesar să se înceapă să se ocupe de asta, ceea ce este poate fi încărcat.

Obiectele de impozitare, în acest caz, sunt tranzacții pentru vânzarea de bunuri sau servicii, inclusiv de instalare și de construcție, care au fost furnizate de societate in regim fiscal general. În plus, obiectul la care trezoreria statului trebuie să lase un anumit procent sunt toate bunurile importate din alte țări.

Deoarece rata de impozitare utilizată pentru a calcula TVA din prețul de bunuri sau servicii, care ar trebui să fie specificate în contract, adică, costul final. Când este vorba de importurile de produse aici ca bază de impozitare utilizată de valoarea în vamă.

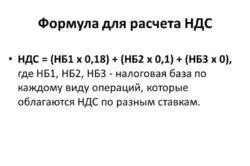

În ceea ce privește modul de a conta TVA SP, atunci trebuie să cunoaștem ratele dobânzilor, care sunt utilizate pentru fiecare grupă de produse. Există, de asemenea, produse speciale, care nu sunt supuse taxei pe valoarea adăugată.

În momentul de față, majoritatea bunurilor și serviciilor care sunt vândute sau sunt pe teritoriul Federației Ruse, cota de impozitare actual de 18%. Acest lucru este utilizat în cazurile în care produsul nu se încadrează în categoria specială. Dar există o listă separată de bunuri pentru care taxa pe valoarea adăugată valabilă la rata de numai 10%. Aceasta include produse alimentare, produse pentru copii, medicamente, cărți și multe altele. Scutite de TVA acele produse care sunt destinate exportului. De asemenea, nu trebuie să plătească taxa pe valoarea adăugată în furnizarea de servicii pentru încărcarea, transportul și livrarea mărfurilor.

Înapoi la cuprins

TVA și deducerea fiscală

Cifra finală, care se plătește la trezoreria statului de către antreprenor, și poate afecta un moment ca o deducere fiscală. Nu se aplică întotdeauna, dar numai în anumite cazuri.

Deducerea taxei pe valoarea adăugată poate fi luată în considerare în prezentarea furnizorului documentelor executate în mod corespunzător pentru bunurile sau munca, care este, în cazul în care există o factură cu detaliile corecte. În plus, deducerea se referă la bunuri, lucrări sau servicii, drepturile la care au valorificat deja. deducere fiscală TVA se aplică produselor, care vor fi utilizate cu siguranță, care fac obiectul unor operațiuni de TVA. În acest ultim caz, la plata taxei pe valoarea adăugată nu este necesară, deoarece acest lucru va face cumpărător, dar un pic mai târziu, adică după utilizarea produsului.

Antreprenorului a fost în măsură să calculeze valoarea taxei pe care el ar trebui să plătească, în acest caz, este necesar să se elimine din total acumulat TVA deducere aplicată. Rezultatul este suma pe care se plătește.

Înapoi la cuprins

Cum și când să plătească taxa pe valoarea adăugată?

Fiecare antreprenor care operează pe regimul fiscal general, ar trebui să aibă în vedere faptul că aceasta are nevoie fiecare trimestru la plata taxei pe valoarea adăugată.

Toate plățile sunt efectuate obligatorii în timp a Guvernului. Pentru nerespectarea acestor reguli va fi perceput un om de afaceri bine.

Calcularea TVA este necesară pentru acuratețe și corect, ca orice greșeală va fi determinată de către angajații serviciului fiscal și va rezulta pedeapsă. Din acest motiv, foarte des, acei oameni de afaceri care sunt departe de practicile contabile, angajarea de profesioniști cu experiență pentru a rezolva problemele fiscale. Desigur, un profesionist contabil nu va avea dificultăți cu calculul TVA și a altor taxe care sunt necesare pentru a OCHO, dar acesta este un salariu suplimentar, care angajatul va avea un bun decent.

Cum de a calcula TVA-ul pe cont propriu IP? Este necesar să se aducă valoarea totală a taxelor evaluate pe valoarea adăugată, având în vedere caracteristicile ratelor dobânzilor. Separat scrie toate deducerile fiscale și de a adăuga până la suma totală. După ce ai nevoie pentru a găsi diferența dintre aceste rate, care sunt definitive și TVA-ul pentru SP.

Estimările de afaceri este dat de 20 de zile. Aceasta este de a plăti taxa pe valoarea adăugată nu mai târziu de a 20-a zi a lunii, care urmează ultimul în trimestrul de raportare.

Toate calculele care produce un întreprinzător particular pentru a determina valoarea TVA-ului, este absolut identic cu activitatea desfășurată în acest sens LLC. Cu toate acestea, pentru oamenii de afaceri care utilizează forma juridică de IP, există un avantaj semnificativ: în cazul în care veniturile totale pentru trimestrul nu a depășit 2 milioane de ruble, nu trebuie să plătească TVA-ul pentru perioada. Singura excepție este taxa pe valoarea adăugată produselor importate.