Baza de impozitare pentru determinarea impozitului pe venit, formarea 2019

privind impozitul pe venit

Fiecare organizație, în cazul în care funcțiile și activitățile sale aduce proprietarul de venit este obligat să plătească impozitele pe venit de stat de trezorerie. Ce ar trebui să fie numit venit, iar costurile indicate în NKRumyniya (articolele 249-251 și 252-270, respectiv). Iar profitul este diferența dintre ele. Notă lege prevede diferite metode pentru a determina care atribuite venituri sau cheltuieli ale instituțiilor financiare și companii de asigurări, fonduri de pensii private și cooperative de consum.

Nu toate venitul este impozabil. Ar trebui să fie luate în considerare la stabilirea bazei de impozitare. Această condiție se aplică în mod necesar la:

- încasările din vânzarea produselor fabricate sau a drepturilor de proprietate;

- non-operare, non-producție, care este (acestea includ amenzi, taxa pentru angajarea imobiliare, dobânzi la împrumuturi, a donat proprietatea și altele).

O parte din venitul supus impozitării devine. Acest grup include:

- gaj sau depozit pentru proprietatea vândute;

- a primit ca un împrumut sau un credit (este vorba de răscumpărare);

- veniturile organizațiilor religioase din vânzarea literaturii de specialitate, conduită ceremonii, etc.

Nu plăti proprietarii de taxe și cazino au spus că, în ciuda faptului că această afacere poate aduce profituri uriașe pentru proprietarul său. Dar ei plătesc impozit pe jocurile de noroc. Ca urmare, aceste organizații în timpul formării bazei de impozitare nu este necesar să se ia în considerare profiturile care au venit ca urmare a activității lor. Nu plăti taxa de spus, și acele companii care au ales regimul de impozitare „taxa unică pe venit imputate.“

O situație oarecum diferită cu costul. Acestea sunt contabilizate în orice caz, dar înregistrările contabile separate. Și cheltuielile care a intrat în organizarea activității de jocuri de noroc, iar cei care au suferit de la compania UTII sunt calculate proporțional cu ponderea profitului din această activitate.

Veniturile și cheltuielile trebuie să știe pentru a calcula baza de impozitare. Acesta din urmă, la rândul său, este un element esențial al oricărei taxe, inclusiv impozitul pe venit. Dimensiunea acesteia este valoarea ratei de impozitare și baza de impozitare. Și dacă totul este clar cu rata, baza de impozitare va trebui să „căutare“.

Trebuie să se înțeleagă că o astfel de bază de impozitare și cum să „găsească“. Dar, doar știu formula nu este de ajuns, trebuie să știți cum să-l aplice. Privind în perspectivă, observăm că aceasta se determină pe baza profitului companiei pentru perioada. În cazul în care ratele sunt de bază diferite în fiecare caz, calculate separat.

Formarea bazei de impozitare

În primul rând, ia în considerare ce informații ar trebui să fie întotdeauna luate în considerare la calcularea bazei de impozitare. Potrivit st.315 Codul Fiscal, contabilul ar trebui să ia în considerare:

- Perioada pentru care baza este definită (de obicei un an calendaristic);

- veniturile obținute în această perioadă;

- cheltuieli pentru aceeași perioadă (acestea vor reduce veniturile);

- profit (sau pierdere) din vânzarea anumitor bunuri sau servicii;

- venituri non-exploatare;

- profit (sau pierdere), care a fost obținut în urma tranzacțiilor non-vânzare.

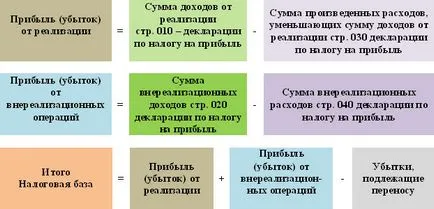

Toate acestea împreună ne va da baza de impozitare. Calculele sunt efectuate așa-numita bază de angajamente. Baza unei perioade fiscale. egală cu un an calendaristic. La indicatorii de finalizare sunt resetate și începe peste tot din nou. Aici este un tabel care poate fi folosit ca un memento.

Veniturile și cheltuielile trebuie să fie exprimate în termeni monetari. În cazul în care venitul a fost de proprietate, atunci valoarea sa monetară ar fi prețul stabilit la cumpărare / vânzare. În cazul în care acest lucru sa întâmplat că, în perioada de raportare, compania a suportat costuri care profiturile nu au putut „taie“, baza de impozitare va fi egal cu „0“. Negativ nu poate fi. Sau "+" sau "0".

Ne-ar dori să atragă atenția asupra faptului că anumite regimuri fiscale și anumite tipuri de afaceri sunt scutite de impozitul pe venit. Dar dacă organizația are, de exemplu, o sală de mese sau un centru de formare, astfel de venituri și cheltuieli sunt contabilizate separat, și, prin urmare, baza de impozitare este formată separat.

Scutirea organizațiilor religioase din impozite pe profit, în opinia noastră, o decizie foarte controversată. De ce în baza de impozitare nu include taxele din vânzarea literaturii și a riturilor? Aceasta este o suma de bani foarte gravă, și ceea ce într-adevăr trebuie să fie mărturisit, multe biserici nu au devenit de mult timp un templu, ci un simplu întreprinderi comerciale. Eu cred că statul ar trebui să plătească pentru această atenție ...

- Contactele de feedback

- Acordul utilizatorului

- Politica de confidențialitate

- Adresați întrebarea dvs. contabil!

- Harta site-ului

Prin folosirea acestui site, sunteți de acord cu utilizarea cookie-ului, în conformitate cu notificarea în ceea ce privește acest tip de fișier. Dacă nu sunteți de acord cu faptul că folosim acest tip de fișier, trebuie să setați în mod corespunzător setările browser-ului tău sau de a folosi site-ul