Un mod simplu de a completa o declarație pe un 3-PIT

Galina Sokolova, un expert de conducere al revistei „Contabil șef“

Pe parcursul ultimilor trei ani, ați plătit pentru formare sau tratament? Sau odată ce ați cumpărat o casă? Apoi, statul va rambursa o parte din banii cheltuiți. Dar pentru aceasta este necesar să se prezinte la IRS rentabilitatea 3-PIT. Și un astfel de raport ar trebui să ne imaginăm cu siguranță dacă ați vândut mașina sau un apartament în ultimul an. Înainte de a vă instrucțiuni despre cum să completeze programul cu Serviciul Fiscal Federal al site-ului românesc.

În unele cazuri, va trebui să treacă o declarație pe un 3-PIT

De obicei, toate calculele pentru impozitul pe venitul personal este o companie în care lucrați. Toate foarte simplu - pune mâna pe salarii și alte venituri este deja net al taxei. Și el ajunge la buget, fără intervenția dumneavoastră. Raport la inspecția impozitului pe venitul personal - este, de asemenea, sarcina angajatorului.

Dar asta este o situație cu totul diferită: pur si simplu nu a adus documente la departamentul de contabilitate în „mamă“ deducere. Acest lucru nu este raportat în ultimul an sau mai devreme, aveți copii, care se bazează pe deducerea standard. În acest caz, nu trebuie să se solicite restituirea taxei plătite în plus. După anul încheiat, reprezentând în sine recalculați valoarea declarațiilor fiscale pe venit personal și excesul.

În cazul în care pentru a începe și modul cel mai simplu mod de a umple în 3-PIT

cere imediat: astfel încât să puteți completa declarația, să ia în referința de contabilitate 2-PIT. Cere-l pe parcursul anului pentru care aveți de gând să facă o declarație.

Acum, pentru cele mai multe afirmații. Desigur, puteți lua un formular de declarație de hârtie pe o comandă 3-PIT al Serviciului Fiscal Federal România. Și începe să umple în fiecare rând propria lor. Dar cel mai simplu mod de a descărca un program special de pe site-ul Serviciului Federal Fiscal. Pur și simplu introduceți datele solicitate prin ea, și va depune declarația finală. Va trebui doar să-l imprima.

Notă: Pentru fiecare an, există un program separat. La urma urmei, legea este în continuă schimbare, și, prin urmare, forma de actualizare. In acest articol vom discuta despre cum să completeze un raport pentru anul precedent.

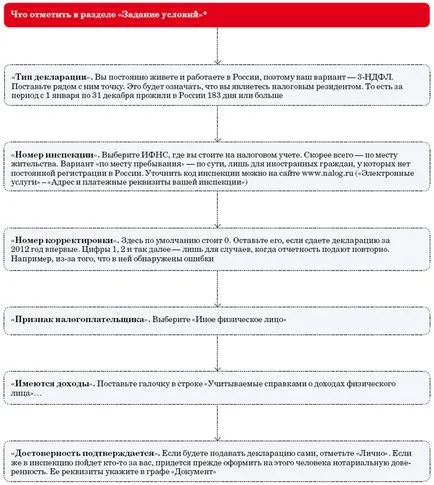

În primul rând, trebuie să se specifice condițiile de bază ale programului. Aceasta nu este o afacere mare - puteți utiliza graficul de mai jos.

Cum de a stabili condițiile inițiale pentru a umple 3-PIT

* Aici în articol vom lua situația cea mai comună. Cetățeanul nu este un om de afaceri, am stat în România timp de cel puțin 183 de zile calendaristice în cursul anului și primește venit în ruble.

Ceea ce este înregistrat în „Informații privind declarantului

Condițiile inițiale ați intrat în ultimul rând la diviziunile. Pentru a începe cu, în cazul în care introduceți informații despre dvs. -. „Informații privind declarantului

Selectați pictograma din partea de sus „cutia cu documente.“ Introduceți plăcuța de fabricație. Orice text (inclusiv numele, prenumele și patronimicul) de imprimare în forma obișnuită. Spune numele lui - Kondratyev. Programul se convertește toate literele în majuscule.

Acum, INN - un număr de identificare contribuabil, care este format din 12 cifre. Acesta poate fi luat din certificatul de înregistrare fiscală (dacă ați primit). Cu toate acestea, câmpul „TIN“ poate fi lăsat necompletat. Declarația încă va.

Celelalte patru domenii, în teorie, numai într-o situație în care Necunoscut INN. Dar programul este conceput astfel încât prin câmpurile „Data nașterii“ și „date cu privire la cetățenie“ nu poate veni prin intermediul. Principalul sfat: conduce în toate datele exact așa cum apar pe documentul de identitate (cum ar fi un pașaport al unui cetățean al Federației Ruse). Exemple de intrări pentru câmpul „Eliberat“: ATS „Voykovsky“ Moscova divizare în cod 772046.

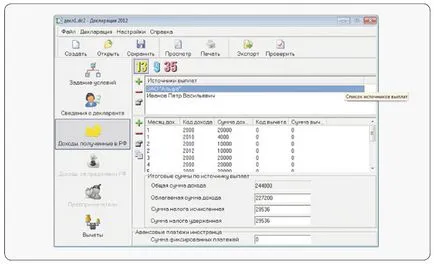

Ce sumă apare în „venituri primite în RF“

În panoul de sus în secțiunea „Venitul obținut în Federația Rusă“ are trei butoane - o rată de personal de impozit pe venit pe venitul unui rezident din surse din România. 13 la suta - rata cea mai frecventa, 9 la suta - dividendul, 35 la suta - pentru venituri rare (de exemplu, pentru un împrumut matvygody la sută). Găsirea drumul tau la tarifele pe care le va ajuta, de asemenea, de referință 2-PIT.

Exemplul 1. Completarea în secțiunea „Venituri realizate în RF“

A doua sursă - P. V. Ivanov. Cod Venituri - 1520 (vânzarea de alte bunuri ...). Valoarea venitului pe documentele (contractul de vânzare) - 300 000 ruble. Dar există un drept de deducere de proprietate, fie fix (250 000 rub.), Sau în suma pentru achiziționarea de cheltuieli auto (sub-clauza 1, Clauza 1, articolul 220 din Codul fiscal ...). Ultima de 350 000 de ruble. Cu toate acestea Kondrat'ev a ales a doua opțiune. Codul de venituri - 903, valoarea deducerii - 300 000 ruble. (Deducerea nu poate fi mai mult decât venitul!). Venitul impozabil este de zero (300 000 de ruble. - 300 000 freca.), Impozitul reținut - (. $ 0 × 13%) prea. Rezultatul va fi pe foaia de Declarația E.

În cazul în care și ce fel de deduceri fiscale pentru a reflecta

deduceri standard de

Există, de asemenea, o deducere pentru copii - 1400 sau 3000 de ruble. pentru fiecare copil (art. 218 din Codul fiscal). O astfel de randament în timp ce veniturile de la începutul anului nu a depășit 280 de mii de ruble.

Exemplul 2: Cum să reflecte standardul declarația deducere de 3-PIT

De exemplu, a continuat 1. Kondratieff are un fiu de șase ani. Prin urmare, se scade din salariul impozitul pe venitul personal, a redus cu 1.400 de ruble. (Cod 114 Deducerea secțiunea 4 declarație de venituri). In partea de sus sub „Deduceri“, a ales o căpușă cu un creion. Și a pus marca în primul rând și în „deducerile pentru un copil (copii).“ Și în „numărul de copii nu sa schimbat și sa ridicat la“ - unitate.

În cazul în care trei sau mai mulți copii, în câmpul „numărul de copii nu sa schimbat și sa ridicat la“ pune un doiar. A de mai jos - numărul de copii, începând cu al treilea. Pentru copiii cu dizabilități - o linie separată.

Copilul dumneavoastră sa născut în mijlocul anului? Debifați într-una dintre aceste linii. Și introduceți numărul de copii în fiecare lună din placa inferioară. Dacă aveți dreptul de a dubla deducere (ca un singur părinte), aceasta nota. Un astfel de drept nu ar fi în toate lunile? Se pune un punct de lângă semnul de întrebare, și specificați lunile în care a fost.

Valoarea totală a deducerea standard ar trebui să se reflecte la punctul 2.8 din declarația foaie AE1.

Să presupunem că veți plăti cursurile de perfecționare de formare. Dați clic pe pictograma „roșu de selectare“ și introduceți suma cheltuielilor din rândul. Fit dacă limita de cheltuieli, programul se va identifica. Aceste limite sunt. 120 000 ruble. - pentru deduceri asupra studiilor lor, studii de frati, tratament (cu exceptia unor specii) și două „pensionare“. Și 50 000 de ruble. - pentru fiecare copil de formare (pentru ambii părinți, tutori sau îngrijitori). Rezultatul va vedea mai târziu în paragraful 3 al Declarației foii R2.

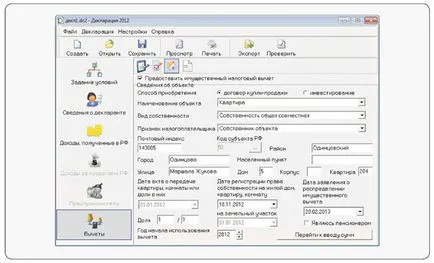

deducere de proprietate

Găsiți butonul cu o casa - este o deducere pentru cumpărarea sau construcția de locuințe (case, apartamente, camere, împărtășesc ceva din ea). Sau pentru achiziționarea de terenuri sub casa sau cu el (cop. 2 alin. 1, art. 220 Cod). Selectați opțiunea.

Notă: în orice caz, pentru deducerea contractului și de plată a documentelor necesare. Și în vânzare - de asemenea, un certificat de înregistrare a drepturilor de proprietate. Când se investește, de obicei, înlocuiește actul de transfer al obiectului. Introdu o dată de mai jos unul dintre aceste documente.

Prelua dreptul de proprietate certificatului de înregistrare a dreptului de opoziție. Dacă ea lobara deducere este distribuit în mod proporțional cu, și în cazul în care îmbinarea (sau pe documentele sau legea) - așa cum doriți cu privire la aplicarea. Data lui indică mai jos.

Linia „simptom al contribuabilului“ două opțiuni. Primul - „Proprietarul obiectului.“ Dar poate pretinde deducerea și soțul (e) al proprietarului. Chiar dacă în certificatul de înmatriculare al său nume (ei) nu este. La urma urmei, ca regulă generală, toate cumpărate în căsătorie este proprietatea comună.

Cum să împartă deducerea, cuplul decide pentru ei înșiși, într-o declarație.

Exemplul 3. Deoarece deducerea proprietății de stat

Mai departe la sumele de intrare. O deducere egală cu valoarea de achiziție sau costurile de construcție (limita -. 2 000 000 de ruble). În plus dobânda la împrumuturile țintă (inclusiv de refinanțare).

Cifra pentru „costul proiectului (acțiuni)“ câmp să încheie un contract. În cazul în care proprietatea este comună, specificați valoarea cotei părți sau a unității sale. Calculul ia doar costurile care sunt plătite și documentate. Acest lucru se aplică, de asemenea, interes. În cazul în care pentru a obține datele pentru celelalte domenii, a se vedea tabelul de mai jos.

În cazul în care pentru a obține datele pentru calcularea deducerii proprietății

Cheltuielile pentru achiziționarea (construcții) de locuințe

Dreptul de a se odihnească timp de cel puțin 28 de zile calendaristice au toate, fără excepție angajații permanenți. Și dacă unul dintre numărul de zile nu este chiar suficient, alții nu merg în vacanță de ani de zile. Dar acest lucru nu este numai incomod pentru angajator și, în special, la HR, dar, de asemenea, plină de responsabilitate administrativă. Despre cât de mulți ani angajatul nu poate merge în vacanță și ce să facă angajatorului, în cazul în care unii angajați nu folosesc vacanța anuală, vorbesc în articol.

Ca oamenii sănătoși ideale pe care le avem, din păcate, nu foarte mult, din când în când unul sau celălalt angajat merge în concediu medical. Dar discordie spital bolnav, iar angajatul poate fi detectată o stare în care nu se poate lucra în biroul lor. În primul rând, este vorba despre lucrul cu condiții de muncă grele, dar nu numai. Ceea ce angajatorul în cazul în care angajatul nu poate lucra la locul de muncă din motive de sănătate, va spune în articol.

Este cunoscut faptul că entitățile trebuie să respecte condițiile de păstrare a documentelor originale. În caz contrar, absența lor poate duce la o datorie fiscală.

Aceasta este schema de utilizat autoritățile fiscale în determinarea zonei de serviciu a vizitatorilor sala pentru a calcula UTII și a concluzionat că ilegalitatea utilizării societății „imputate“ sistem de impozitare în furnizarea de servicii de catering în cafenele. dacă contribuabilul a fost în măsură să apere în instanță dreptul de a recurge la regimuri speciale ca UTII?