Sistemul de plata TVA fin, suma, valuta, instrucțiuni și o scrisoare de probă

controlul de reglementare

TVA-ul dedicat Ch. 21 din Codul fiscal. În special, procedura de plată a taxei este stabilit art. 174 din Codul fiscal. În 1 al articolului prevede că plata TVA-ului se face după expirarea perioadei fiscale în rate egale în cele 3 faze. Fondurile ar trebui să fie transferate la bugetul înainte de data de 25 a fiecărei 3 luni consecutive. Perioada fiscală pentru TVA-ul este un sfert, o plată de impozit se efectuează în mod uniform în următorul trimestru în urma raportării.

25 la coincidență de week-end sau vacanță, plata poate fi transferată în ziua următoare, care lucrează (v. 6.1 RF).

- Cerere de plată poate se face o viață, fie în format electronic sau de hârtie.

- Valabilitatea ordinelor de plată (de livrare la banca) este de 10 zile de la data.

Regulile de întocmirea ordinului de plată pentru TVA

Sistemul de plăți cu erori critice vor fi în mod clar respinse. Printre acestea se numără:

- Trezoreria Federal cont nevalid;

- inexactități în detaliile băncii destinatarului.

Obțineți informații exacte în inspecție, sau pe un FTS de resurse pe Internet. Nu a fost necesar să se specifice plata, alte detalii ar trebui să se acorde o atenție egală.

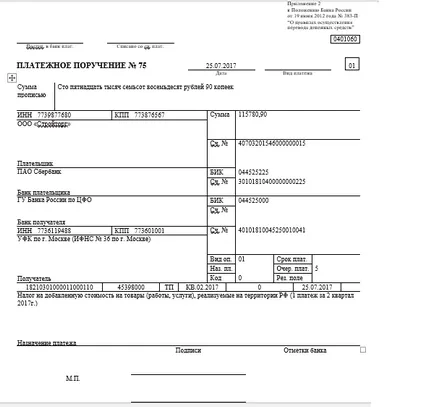

Structura și model de umplere

TVA-ul ordinul de plată trebuie să fie specificate următoarele date:

- Numele documentului.

- Numărul de formular. În acest caz, 0401060.

- Număr de serie.

- Data de compilare.

- statutul de plătitor. Pentru companiile 01 până la SP 09 până la 02 agenți fiscale.

- CSC. pentru impozitare

- Tipul de plată. Pentru ordinele de plată 01.

- Ordinul de plată. plata voluntară a obligațiilor fiscale este de 5 loc.

- OKTMO (în funcție de locație de companie sau de locație IP).

- Plata de bază. La taxele curente pentru anul pus TP.

- Indicatorul perioadei fiscale în KV.nomer kvartala.god format.

- Numărul și data documentului de bază de plată. În loc de numărul pentru impozitul curent este pus 0, iar data coincide cu ziua semnării declarației.

- Scopul plății. Specifică unde să plătească taxe și pentru ce perioadă.

- Valoarea fiscală în cifre și cuvinte.

- Detalii despre expeditor și destinatar (DCI, KPP, numele. Detalii bancare, numere de cont).

Ordin de plată semnate de persoanele care au dreptul de a dispune de cont bancar (de obicei, șeful și contabilul-șef) și ștampila organizației. Pentru o mai mare claritate, se referă la facturile modelul TVA de umplere aici.

facturi TVA Exemplu

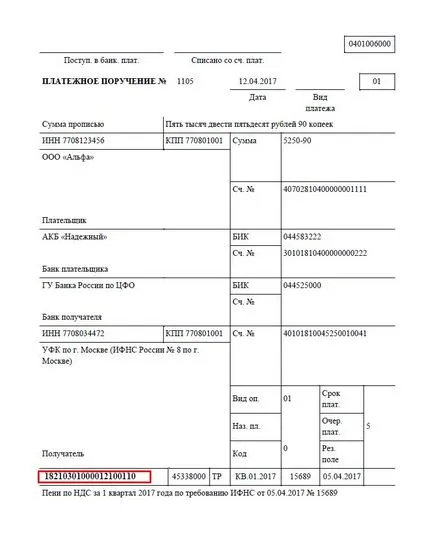

Sistemul de plată pentru spuma

Pentru plata cu întârziere a penalități fiscale. cu privire la sistemul de plăți de penalizare se face separat. Este aproape complet identic cu instrucțiunea de a plăti TVA-ul, dar are propriile sale caracteristici:

- CSC. penalitățile de plată aferente

- Plata de bază. În schimb AT este setat ZD (plăți voluntare), TP (la cererea autorităților fiscale) sau un (act de inspecție).

- Perioada fiscală. Data stampilat numai în cazul în care plata dobânzii la cererea Serviciului Fiscal Federal (indică perioada), a pus altfel 0.

- Numărul și data documentului de bază. Cererea numărul și data FTS corespunzătoare, în alte cazuri nu este plasat.

Note suplimentare că această plată a amenzilor, nu este necesar să se facă în ordine. Ordin de plata este identificată de către CSC.

Exemplu de sancțiunile de ordin de plată

Alocarea documentelor de plată TVA

TVA-ul trebuie să fie alocate în plata numai în cazul în care beneficiarul este plătitor acestei taxe. plătitorii de TVA sunt agenții economici de pe OCHO. regimuri fiscale speciale scutite de impozit, cu excepția cazurilor prevăzute de lege. Printre acestea se numără:

- importul de produse din străinătate;

- naștere unor obligații ale unui agent fiscal.

În cazul în care tranzacția implică plata TVA-ului, informații despre impozitul indicat în plată în „plată“. Aceasta confirmă regulamentul regula №383P de mai sus.

Se întâmplă adesea ca clientul uită să aloce documente de plată TVA. acțiunile Vânzătorului în acest caz va depinde de modul în care restul a fost documentele emise. În cazul în care TVA-ul este menționat în contract, iar cumpărătorul a fost facturat. despre facturile pe care nu ar trebui să vă faceți griji. În cazul întrebărilor din partea autorităților fiscale, să le prezinte doar la restul documentelor.

Situația este complicată atunci când pro TVA a uitat să precizeze în contract prea. În conformitate cu articolul 161 din Codul fiscal, contribuabilul trebuie să prezinte un impozit către cumpărător, în plus față de prețul produselor. Astfel, în cazul în plata, iar contractul a uitat să aloce din valoarea TVA-ului, Serviciul Fiscal Federal are dreptul de a colecta taxa de la tine în plus față de valoarea contractului. Și va trebui să plătească pentru ea vânzător, din moment ce el își păstrează obligația de a plăti TVA la buget, indiferent dacă taxa de cumpărător listat.

Pentru a rezolva situația, trebuie să efectuați următorii pași:

- Semneze un acord suplimentar cu cumpărătorul, în valoarea TVA-ului, care va fi evidențiată în prețul mărfurilor.

- Cere cumpărătorului o scrisoare care indică o eroare în elaborarea facturilor.

Nu neglijați aceste măsuri și sper că biroul fiscal nu a acordat atenție erorii. Inacțiunea poate fi plină nu numai necesitatea de a plăti taxa de două ori, dar, de asemenea, costurile suplimentare datorate acumulării de dobânzi și penalități.

indicarea eronată a taxei

Am analizat situația atunci când cumpărătorul uită să aloce TVA în documentul de facturare. Dar se întâmplă și vice-versa - este lansat în ordinul de plată fiscală, care beneficiarul este o fata de scutire de TVA.

Pentru a plăti taxa, în acest caz, nu trebuie să, deoarece nu implică regimul fiscal, precum și o factură către cumpărător, nu sunt expuse. Cu toate acestea, ar trebui, de asemenea, greși, pentru a evita problemele cu IRS. Pentru a face acest lucru:

- Cere cumpărătorului să vă dea o confirmare scrisă a TVA-ului selectat în mod greșit.

- Se va asigura că banca a fost notificată cu privire la o modificare în scopul plății. Pentru a face acest lucru, cumpărătorul trebuie să trimită o notă la bancă, și că, la rândul său, va informa mai organizația dvs. de credit.

O cerere scrisă clientului trebuie să fie în orice formă, adică, o singură probă nu există. Trimite-l la capul companiei, iar în text indică în mod necesar detaliile ordinului de plată cu o eroare, și contul în care a fost efectuat transferul. În plus, aveți posibilitatea să atașați o copie a contractului în care o cantitate de TVA.

Este la fel de important să se acorde o atenție la informarea băncii. Acest lucru este necesar pentru a se asigura că, în cazul unei inspecții de către autoritățile fiscale ale declarațiilor bancare, nu a ridicat întrebări cu privire la Imaginatie le TVA. În plus, declarația Serviciului Federal Fiscal poate solicita banca pe cont propriu, de exemplu, atunci când verificarea ați depus o declarație fiscală. În cel mai bun caz veți avea nevoie de explicații scrise, dar poate fi evaluată o amendă și blocați contul dvs. de verificare, fără proceduri ulterioare. sau auto-atribuite lui suma menționată taxei.

Astfel, completarea platezhek în ceea ce privește TVA-ul necesită o atenție specială. Nu contează, este un ordin pentru plata taxei în buget, sau documentul de decontare pentru tranzacția cu contrapartida. Un moment de neatenție, în orice caz, va duce la probleme cu autoritățile fiscale și pierderi financiare.