de raportare fiscală pentru ONU în 2019 punerea în funcțiune și întreținerea sistemelor fiscale diferite

Pentru a nu rula în sancțiuni, să predea toate documentele corect și la timp, trebuie să aveți suficiente cunoștințe în profunzime. Am pregătit un manual care te va ajuta.

sistemul de impozitare

Sistemul de impozitare standard pentru întreprinzători individuali vRumyniya- de bază (OCHO) și simplificate (USN).

OCHO nu a câștigat popularitate cu IP. Acest lucru se datorează faptului că povara financiară a celei mai mari sale. Antreprenorul general regimul fiscal trebuie să plătească un număr de taxe federale, statale și locale.

Aici este o listă a acestora:

- taxe federale: TVA, accize, impozit pe venit, impozitul pe proprietate, extracție minerală, taxa pentru dreptul de a utiliza obiecte de faună și a resurselor biologice de apă, obiceiuri și taxe de stat. Desigur, în cazul în care activitatea dumneavoastră nu este legată de minerale sau obiecte de animale sălbatice, apoi să plătească taxele pe care nu ai nevoie.

- impozitul pe proprietate, jocuri de noroc, trafic: Regional. Dacă nu sunteți un rezident al unuia dintre cele șapte zone de joc sau nu dețin un tote, taxa de jocuri de noroc din regula listă.

OCHO nu a câștigat popularitate cu IP. Acest lucru se datorează faptului că povara financiară a celei mai mari sale.

Sistemul fiscal simplificat (STS) - este un mod special, care este creat pentru a reduce povara fiscală asupra întreprinderilor mici, precum și pentru a facilita și a simplifica întreținerea fiscale și contabile.

STS fiscală unică înlocuiește mai multe plăți principale: impozitul pe venitul personal (pentru SP), venituri (pentru organizații), TVA (cu excepția clientului) și proprietăți (cu excepția obiectelor pentru care baza de impozitare se determină ca din valoarea cadastrală).

STS are două obiecte de impozitare: venituri și venituri minus cheltuieli. În primul caz, taxa este de 6%, în al doilea - 15%.

Al treilea sistem, care este combinat cu primele două - este UTII. Acesta reprezintă un impozit unic pe venit imputate. El este voluntară și este numit popular „vmenenka“.

Deci, sisteme de impozitare, ne-am dat seama acum ia în considerare întrebările și declarațiile de plată.

Cum să prezinte un raport privind OCHO?

Principalele impozite sunt la OCHO TVA, impozit pe venit și impozitul pe profit. Raportarea privind sistemul de impozitare principal este destul de complex. Toate calculele sunt efectuate de taxe Ocho separat (în formulele lor). Pentru a face mai clar, putem da un exemplu simplu.

Toate plățile trebuie să aibă loc în anumite perioade. Data de raportare și plată a taxelor federale, a se vedea infografic.

Ea are propriile sale conturi pentru fiecare tip de impozit. Declarația de TVA a indicat informații cu privire la obiectul impunerii, veniturile încasate și cheltuielile efectuate, surse de venit, beneficiile bazei de impozitare, calcularea valorii taxei și alte date relevante pentru autoritățile fiscale.

Raportarea PIT fiscală are 6 forme, fiecare dintre acestea se aplică în cazul său. Descărcați formularul și specificați instrucțiunile de raportare pot fi pe site-urile web ale autorităților fiscale regionale. Detalii privind calendarul și livrarea documentelor specifice - în reprezentările grafice. Declarația de impozitul pe proprietate nu prevede acest tip de plată se calculează de către autoritățile fiscale, iar o notificare este trimisă antreprenorului.

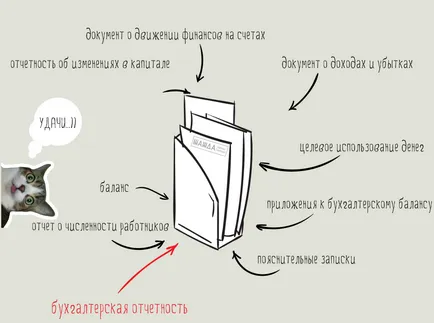

În plus, taxa se va cere să furnizeze situații financiare:

- Soldul de forma numărul 1 - trimestrial;

- declarații despre ce schimbări au avut loc în capitală, forma numărul 3 - anual;

- declarația de venit documente în formă № 2;

- documentul privind circulația finanțelor în conturi - forma numărul 4;

- utilizarea preconizată a banilor care au fost primite - formularul № 6;

- aplicarea la bilanț - formular № 5;

- un raport privind numărul de angajați;

- Note explicative (dacă este necesar).

Aceasta este impresionanta listă. Dacă setați un obiectiv, vă puteți pregăti toate documentele le. Dar este mai bine să angajeze un contabil sau încredința activitatea unei companii de outsourcing.

Cum se explica USN?

Cum este simplificat de impozitare, am descris deja. printr-o declarație USN trimisă la biroul fiscal de 1 dată pe an (la data depunerii declarației, a se vedea STS în infographic nostru).

Cum și când să plătească UTII?

Un singur impozit pe venit imputate (UTII) pot plăti companiile care sunt angajate în anumite activități, de exemplu, de vânzare cu amănuntul sau de catering dacă această afacere în regiune tradus în vmenenku.

Calculul UTII depinde de profitabilitatea de bază a activității și valoarea parametrului fizic, precum și factorii de corecție K1 și K2.

Randament de bază precizate în articolul 346.29 din Codul fiscal. Indicatori fizici pentru fiecare activitate implicat. Pentru comerțul poate fi o zonă de vânzare.

întreprinzătorii individuali pe UTII fără angajați au dreptul de a reduce taxa prezumtiv la o rată de 100% în cadrul plătit în perioada de raportare (trimestru) valoarea plăților fixe.

- În secțiunea №2 a inclus linia de „rata de impozitare“. Acest lucru se datorează faptului că autoritățile regionale au primit dreptul de a reduce această cifră.

- Pe prima pagină nu mai este necesară organizațiilor de imprimare.

- Unele pagini au schimbat coduri de bare.

Într-o declarație privind UTII trebuie să facă informații despre organizația sau privat revenirea antreprenor de referință al activităților dumneavoastră în regiune, locație, indicele fizic, coeficienții de K-1 și K-2, baza de impozitare, valoarea impozitului calculat conform formulei.

întreprinzătorii individuali pe UTII fără angajați au dreptul de a reduce taxa prezumtiv la o rată de 100% în taxele fixe achitate.

declarație de zero

de raportare fiscală - este responsabilitatea SP, chiar dacă aceasta nu conduce activități și primește nici un venit. care este necesară depunerea la zero declarațiilor autorităților fiscale, iar forma lor nu este diferită de documente „cu venituri“. Dacă nu-l trimite în timp, este foarte posibil să ruleze nu numai amenzi, dar, de asemenea, la cele mai mari impozite și taxe posibile.

Rentabilitatea fiscală zero, a reflectat lipsa de mișcare pe conturile PI, ca urmare a care este imposibil de a genera baza de impozitare pentru cele mai multe tipuri de plăți fiscale. Mai ales pentru finalizarea acestuia depinde de sistemul de IP aplicat de impozitare.

Se trece de raportare oarecum mai ușor zero. De obicei, în cadrul inspecțiilor fiscale de primire a acestora este angajat angajat individual. Trimite o declarație poate fi trimis prin poștă la lista conținutului de pe Internet, cu ajutorul unor programe speciale sau servicii on-line (ar trebui să imprimați o pagină cu o notă de la dosar o întoarcere și de a salva documentul) sau aduce la taxa personal.

Și ce despre brevet?

Cum să completeze documentele?

Deci, am considerat toate sistemul de impozitare pentru întreprinzătorii individuali și companii relevante pentru întreprinderile mici și mijlocii. Lista taxelor și calendarul de plată a acestora ca fiind exhaustivă.

Dacă vă simțiți că rapoartele de evidență către autoritățile fiscale - este o sarcină fezabilă, este necesar să se meargă la un alt punct important - completarea documentelor. Din păcate, formatul articol nu permite o prezentare generală a tuturor formelor, dar ele pot fi găsite pe site-urile inspectoratelor fiscale regionale. Există, de asemenea, necesar să se hrănească, puteți descărca documentele și a vedea mostre de umplere a acestora. Dacă da declarații pentru prima dată, a atras procesul de consultant. Piața este de lucru o mulțime de companii care furnizează servicii de contabilitate de sprijin pentru întreprinderi. Este acest serviciu ieftin, dar va aduce o mulțime de beneficii.

Declarațiile pot fi depuse în format electronic, prin intermediul documentului electronic sau operatorul site-ul FTS România. Acolo puteți citi mai multe despre modalitățile de documente.

Există un alt plus în comunicare la distanță - raportare electronică vă permite să obțineți rapid o nouă formulare și documente goale. Declarațiile de compilare nu necesită duplicarea pe suport de hârtie.

Pentru a putea aplica contabile și de raportare fiscală prin internet, trebuie să selectați un operator, încheie un contract pentru a primi o semnătură digitală și software-ul de cumpărare. În cazul în care divulgarea documentelor are loc prin intermediul site-ului FNS România, este suficient pentru a avea un cont personal al contribuabilului. Această opțiune nu necesită costuri suplimentare.

Pentru a putea aplica contabile și de raportare fiscală prin internet, trebuie să selectați un operator, încheie un contract pentru a primi o semnătură digitală și software-ul de cumpărare.

O abordare serioasă și o atitudine responsabilă față de raportare fiscală - acest lucru este ceva care trebuie să fie cultivate în orice afacere, în orice lider. Nu ratați termene și să încerce să evite greșelile. Această abordare minimizează comunicarea cu autoritățile fiscale și scuti de sancțiuni de la ei.

Într-o democrație avem, mulțumim lui Dumnezeu, pentru a decide modul în care vom plăti taxe - numerar, cec sau ordin de bani. spune american