Care este punctele de punctaj din istoria de credit

De exemplu: cum să cumpere o mașină pe credit

În mod firesc, ca o organizație comercială astfel de pierderi banca în sine nu poate permite, și înainte de a emite un credit efectuează o verificare amănunțită a solvabilității și fiabilitatea împrumutătorului lor viitoare. Ca o generalizare a conceptului tuturor criteriilor a fost introdus un tarif special, care va fi discutat mai jos.

Trebuie remarcat faptul că toate băncile transmit date despre clienții lor la CCB (birou de credit), care sunt stocate acolo pentru o lungă perioadă de timp și în căile de atac umane ulterioare la banca sau IFM, toate aceste informații pot fi colectate și apoi se tratează în mod corespunzător creditorii viitoare. Cu privire la consecințele care decurg din aceasta.

terminologie

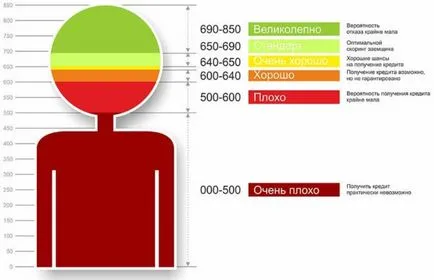

Definiție puncte de notare implică un grad de încredere în bancă sau de persoana IFM care dorește să obțină un împrumut. Exprimat în număr.

Atunci când un client vine la bancă pentru un împrumut înainte de ordonatorul de credite va lua o decizie cu privire la posibilitatea de a acorda împrumutul sau să refuze un potențial debitor oferă informații despre ei înșiși, care, în cele mai multe cazuri trebuie să fie documentate.

Să considerăm procesul de determinare a acestui indicator pe un exemplu specific.

sistem unificat de calcul al acestui indice nu există. Fiecare bancă sau o altă instituție financiară pentru sine definește un set de criterii și echivalentul digital al unei valori. Cu toate acestea, următoarele criterii sunt utilizate cel mai frecvent:

1. Informații personale, în special:

- podea;

- vârstă - oameni relativ tineri, cu vârste cuprinse între 18 și 35 de ani numit de șapte puncte, persoanele de vârstă mijlocie (35 la 45 de ani) se calculează din douăzeci și nouă puncte, toți cei care sunt mai în vârstă decât - 35 de puncte. Cel mai probabil, băncile cred că, odată cu vârsta oamenii devin mai responsabili pentru acțiunile lor.

- starea civilă - debitori potențiali, care sunt în prezent în stare, banca poate acorda 29 de puncte, „un singuratic mândru“ - dimpotrivă, nu mai mult de șapte puncte. Cel mai probabil, nu se ia în considerare posibilitatea de a unuia dintre soți de a face un angajament pe un împrumut în cazul în care debitorul are probleme (de rău, concediați de la locurile lor de muncă, și așa mai departe. D.)

2. Amploarea averii clientului. În principal văzut aici:

- unde lucrează (formă de proprietate companie) și ce poziție a deține;

- asupra a ceea ce perioadă de timp, persoana nu și-a schimbat locul de muncă în calitate de muncă, la toate;

- amploarea și dinamica veniturilor;

- dacă există obligații financiare către alte organisme și dacă acestea sunt adecvate pentru veniturile declarate;

- Există modalități suplimentare de câștig (oficiale sau nu).

Este important să se ia în considerare ceea ce este luat în considerare istoricul de credit. Practic, toți creditorii să acorde o atenție la ea. În cazul în care clientul are datorii restante cu o altă bancă (în special cu privire la plățile lunare curente), șansele de a obține un împrumut în cele mai multe cazuri, a redus la zero.

3. Toate celelalte informații. În această secțiune, poate fi luată în considerare o varietate de factori. Cel mai adesea luate în considerare:

- Prezența bunurilor mobile și imobile deținute (în acest moment).

- Disponibilitatea de garanție pentru un alt împrumut sau ipotecar.

- Cât de des vă petreceți timpul în străinătate, și în care țările.

Toate aceste criterii de la prima vedere, uita-te un pic ridicol, dar ele sunt într-o anumită măsură, permite angajatului băncii să evalueze solvabilitatea viitoare a debitorului.

Adăugarea tuturor punctelor acordate pentru fiecare criteriu enumerate mai sus, arată totală „indicele de încredere“ pentru viitorul debitorului.

nivelul de puncte de notare pentru Banca decide

situații non-standard

Aceasta nu exclude posibilitatea ca același client la aceeași bancă a refuzat să emită credite de consum, dar a aprobat ipotecare. Este paradoxal, dar adevărat. Problema este că, în acordarea de împrumuturi mici la banca, desigur, este interesat, dar nu atât de mult încât el a fost gata să riște foarte mult. La urma urmei, de fapt, de a rambursa datoria (deși minoră), banca este nevoită să cheltuiască resurse semnificative suficient. Dar, pentru a acorda un împrumut mare (aceeași ipotecă sau împrumut pentru achiziționarea unui automobil), banca este chiar interesat. De asemenea, important este faptul că împrumuturile mari sunt de obicei emise pe securitatea oricărei bunuri mobile sau imobile - este o garanție esențială pentru bancă. De multe ori este semnat un contract de garanție suplimentară.

Este necesar să se ia în considerare faptul că probabilitatea împrumutului crește furnizarea de toate documentele justificative necesare (certificatul de venit, certificat de căsătorie). În plus, în unele cazuri, are o valoare a factorului de personal - în cazul în care debitorul este clientul băncii pentru o perioadă lungă de timp și sa dovedit a fi un responsabil și onest, să-l cunoască și să aibă încredere în el, angajații băncilor, atunci probabilitatea de a obține un împrumut este mai mare în vremuri.

Cu toate acestea, chiar dacă nu primiți un împrumut, nu fi supărat. Acesta poate emite o altă bancă, sau mai stricte (compensația financiară banca pentru riscul suplimentar) condiții. Într-un alt caz, în cazul în care clientul are un „indice de încredere“ ridicat al băncii, acesta poate oferi un împrumut în condiții mai favorabile.

puncte de notare - determinarea relativă, și, prin urmare, nu este o garanție a unui răspuns pozitiv sau negativ de la bancă. În același timp, debitorii ar trebui să ne amintim că toate faptele de atitudinea lor iresponsabile la îndatoririle lor (întârzierea plăților lunare, incapacitatea de a comunica cu angajații băncii în caz de arierate) sunt realizate în tabelele speciale, și în manipularea ulterioară, chiar și într-o altă bancă ar putea fi refuzată mult mai mare. Deci, istoria de credit ar trebui să fie prețuite, și în caz de forță majoră este mai bine să ceară să împrumute bani de la prieteni, vecini, prieteni sau rude, și încă mai face o plată lunară, economisirea de bani (banca nu plătește o amendă), și reputația ca un client de bună credință.

Cele mai multe dintre clienți, care plătesc un credit, ei se spune, că niciodată și nu va lua unul nou, dar viața este diferită.