Ca start-up-finanțate "

Finanțarea start-up-uri - un stadiu mai multe complexe și, dar este pus în aplicare

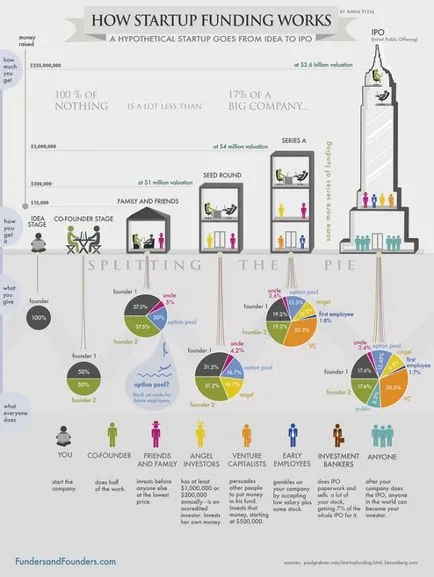

Un ipotetic start-up, pornind de la locul de muncă pot primi imediat 15,000 $ de investiții, sau mai degrabă, sprijinul financiar din partea membrilor de familie și prieteni, aproximativ 200 de mii $ de la investitori înger în trei luni și aproximativ 2 milioane de $ de la firme de capital de risc chiar și șase luni mai târziu. Desigur, presupunând că totul merge bine.

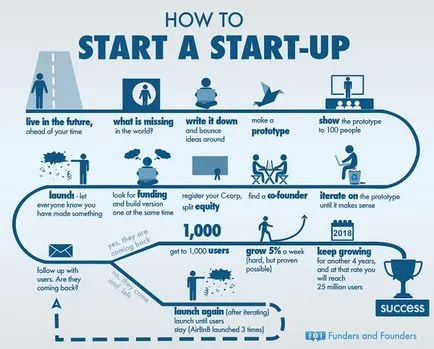

Finanțarea externă - aceasta este una dintre principalele sarcini ale antreprenorului, încearcă să înțeleagă de ce este așa. Această problemă - departe de a fi evident. La urma urmei, în afară de finanțarea de pornire poate fi operat din cauza bootstrapping ( „bootstrapping“) - o situație în care un startup finantat de propriile lor economii creatorilor săi. De fapt, există destul de multe companii de succes care au început să lucreze în detrimentul resurselor „interne“, înainte de a fi în măsură să atragă investiții, printre ele - sunt start-up-bine-cunoscute, cum ar fi MailChimp și Airbnb.

În acest articol vom încerca să pur și simplu și să explice modul în care finanțarea start-up-uri.

Să începem cu elementele de bază.

De fiecare dată când o pornire atrage finanțare, fondatorii săi refuză să se despartă de companie. Cu cât cantitatea de finanțare a primit o afacere, cu atât mai mare ponderea companiei să-și piardă fondatorii săi. Astfel, fiecare „bucată de“ este „capitala“. Și, prin urmare, orice persoană care dă bani, ea devine parte proprietar al companiei.

Ideea principală a „capitalului“ este secțiunea de „tort“. Când începe o afacere, tortul a fost foarte mic - în momentul în care un deținut interes de 100% dintr-o mică plăcintă, chiar și mici. Când luați de investiții în afara, compania creste, tortul devine mai mare. Dar el nu mai aparține tuturor. În orice caz, corect să spunem că piesa ta de o placinta mai mare va fi mai mare decât plăcintă mică originală.

Când Google a mers publice (listat acțiunile la bursă), fondatorii companiei Larri Peydzh (Lawrence „Larry“ Page) și Sergey Brin (Sergey Brin), deținută de aproximativ 15% din placinta, toată lumea. Dar a fost de 15% din companie într-adevăr imens.

Să vedem cum o pornire ipotetic va atrage fonduri.

idei pentru scena (etapa Idea)

La început este doar tu. Dintre multele idei pe care le pus în umbră, ați ales în cele din urmă o idee stralucita pentru o afacere. Începi de lucru pe ea. În momentul în care începe să lucreze (formaliza) privind realizarea ideii, începe pentru a crea valoare. Această valoare va fi ulterior transformată în acțiune, dar în momentul în care sunteți proprietarul 100% din capitalul, iar tu ești singura persoană în compania dumneavoastră nu a înregistrat, astfel încât să nu se va gândi la valoarea sa.

Etapa "co-fondator" (Etapa Cofondator)

Când începe să transforme ideea într-un prototip fizic, ați înțeles că, pentru a face față cu ea singur, ai nevoie de un timp foarte lung (aproape întotdeauna cazul). Sunteți conștienți de necesitatea de a aduce o altă persoană, cu cunoștințele și aptitudinile necesare. Deci, se pune întrebarea cu privire la co-fondator al căutării. Ai găsit pe cineva care este diferit atât entuziasm și inteligență. Lucrezi împreună pentru câteva zile pe ideea ta și a vedea că valoarea sa este mult crescută. Dându-și seama că acest om este indispensabil pentru realizarea ideii tale de afaceri. l-ai oferit pentru a deveni un co-fondator. Dar nu-l pot plăti banii (și chiar dacă ar fi putut, ar fi fost un angajat al companiei dvs., mai degrabă decât un co-fondator), deci va trebui să-i ofere un „capital“ în schimbul de muncă (de capital sudoare - literalmente „de capital sudoare“). Dar cât de mult trebuie să-i dai? De exemplu, procentul de 20% - nu este prea mic? A 40%? La urma urmei, este ideea ta, și aveți dreptul să se bucure de beneficiile sale, în cazul în care un început va avea loc. Dar apoi îți dai seama că startup-ul în acest moment nu este în valoare de aproape nimic, și co-fondator, dacă suntem de acord, are un mare risc. Înțelegeți, de asemenea, că în cazul în care se va face jumătate din muncă, atunci trebuie să aparțină la fel ca tine - 50%. În caz contrar, aceasta nu poate fi motivat suficient.

parteneriat autentic se bazează pe respect. Respectul se bazează pe justiție. Orice nedreptate în cele din urmă, duce la prăbușirea. Și tu nu vrei. Deci, vă dau 50% din co-fondator al „tort“.

Curând îți dai seama că, chiar dacă aveți un „Mivina“, v-ar aduce problema la capăt. Va trebui să o finanțare de misiune. Tu, desigur, ar prefera să meargă direct la capital de risc, dar sunt încă departe de a face un prototip de lucru al produsului viitor pe care le-ar putea arăta potențialilor investitori. Deci, e timpul să caute alte opțiuni.

Stadiul de „Familie și prieteni“ (rotund Familie și prieteni)

- de la investitori acreditați - persoanele care au un 1 milion de $ în bancă, sau le câștigă 200 de mii de $ pe an. Acești oameni sunt „investitori sofisticați“, iar guvernul le consideră suficient pentru a le inteligent pentru a decide dacă să investească într-un astfel de companii ultra-riscante, cum ar fi a ta. Dar ce se întâmplă dacă nu există nici unul cu un milion în bancă, printre prietenii tăi?

- de la familie și prieteni. Chiar dacă familia și prietenii nu sunt la fel de bogat ca investitori, puteți lua banii lor. Și tu va decide cu siguranță să facă acest lucru, mai ales atunci când descoperi că co-fondatorii au rude bogate. Ai da un 5% până acțiunile condiționale ale societății în schimbul 15,000 $ în numerar. Acum nu poate avea grijă de mâncarea și biroul pentru încă șase luni, până când va fi creat prototipul.

Dar pentru 5% din unchiul expresiei condițională a devenit interesul său real în companie, trebuie să vă înregistrați o companie, de exemplu, prin intermediul serviciului online LegalZoom (aproximativ 400 $), sau cu ajutorul unui prieten-avocat (până la 2 $ mii). Ați lansat o anumită cantitate de acțiuni comune, a dat unchiul sau 5%. Apoi, pus deoparte 20% mai mult pentru angajații viitoare - așa-numitele opțiuni. În primul rând, viitorii investitori vor dori să obțineți această opțiune, și în al doilea rând, acest lucru este dvs. „stoc de neatins“, pentru că nici tu, nici co-fondator nu poate face nimic cu ea.

Stadiul de "Angels" (The Angel Runda)

Datorită numerar primit de la unchiul său, ai șase luni la locul de muncă, dar înainte de a alerga afară, îți dai seama că ai timp să caute o nouă sursă de finanțare acum. În cazul în care banii se termină unchiul, startup-ul va muri fără a fi născut. Astfel, sunteți în căutarea la opțiunile:

- incubatoare, acceleratoare și „ekskubatory» (Incubatoare, acceleratoare și «excubators») - aceste locuri oferă adesea spațiu de lucru în numerar pentru muncă și consilieri. Bani, desigur, nu de mult - aproximativ 25,000 $ pentru 5% sau 10% din companie. Dar consilierii pot ajuta aduce mult mai multe beneficii decât în numerar.

Acum să calculeze ce procent al companiei va va da un înger. Nu a fost de 20%. Noi trebuie să adauge la „evaluarea pre-bani“ (cât de mult compania a fost în valoare înainte de a primi bani noi) investiții proprii:

1 milion $ + $ = $ 200 de de mii de 1.2 milioane - evaluarea companiei după investiții (evaluarea post-bani).

Acum împarte valoarea de investiții a companiei după adăugarea de 200 $ mii / $ 1,2mln = 1/6 = 16,7%. Astfel, un înger devine 16,7% din acțiunile companiei sau 1/6 tort.

Vom continua să împartă tort

Încercați să dau seama cum să influențeze alocarea de 1/6 din acțiunile companiei la un nou investitor pentru a partaja în ea tine, co-fondator și unchii? Cât de mult ai plecat? Toate acțiunile vor fi „diluat“ de 1/6. Acest lucru se vede clar în infografic.

Tu spui, „Acolo, partea mea a scăzut.“ Dar este rău? Nu, pentru ca dvs. „plăcintă“ devine mai mare după fiecare investiție, iar cota prin reducerea în ceea ce privește creșterile procentuale în termeni monetari. Cu toate acestea, pe de altă parte, diluarea - nu prea bun, deoarece cu o scădere a procentului de cota sa, ai pierdut controlul asupra companiei. Deci, ce trebuie să faci?

putem formula concluzia principală, în acest caz, este după cum urmează: să ia investiții numai atunci când acestea au o necesitate vitală. Și să ia bani de la oameni pe care îi respecți. (Există și alte modalități de a păstra cota lor în procente, de exemplu, pentru a cumpăra înapoi acțiuni din partea angajaților sau investitorilor individuali, dar acest lucru - un pic mai târziu).

Runda de finanțare de risc (Venture Capital Round)

În cele din urmă ați construit prima versiune a prototipului de lucru și membrii audienței atrase. Ați abordat investiția etapa de capital de risc (VC). Cât de mulți investitori pot da? Ei încep o conversație cu suma nu mai puțin de 500 de mii de $. De exemplu, un investitor va evalua ceea ce ai în acest moment, la 4 milioane de $. Din nou, este evaluarea dvs. de pre-bani. El spune că vrea să investească în compania dvs. 2 milioane de $. Matematica este aceeași ca și în runda cu angelom.VC primește 33,3% din compania dumneavoastră. Acum este compania lui prea.

prima rundă de finanțare de capital de risc este numit Seria A. Puteți merge mai departe și să efectueze o serie B și C. În prezent, există trei moduri de a companiei. La sfârșitul primului și cel mai trist compania dvs. a alerga afară de bani și nu mai vrea să investească în ea, ceea ce va duce la moartea naturală. Celelalte două moduri sunt la fel (sau același) sunt bune. Într-un caz, veți obține suficiente fonduri pentru a construi ceea ce vrea sa cumpere o companie mare, atunci va vinde afacerea lor pentru bani buni. Sau ai de gând să faci atât de bine, că, după mai multe runde de finanțare pe care o alegeți pentru a merge publice (merge publice) și să efectueze IPO.

De ce companiile fac publice

Există două motive principale pentru IPO - oferte publice inițiale. Punct de vedere tehnic, IPO este doar un alt mod de a strange bani, dar de data aceasta - de milioane de oameni obișnuiți. Dupa ce a petrecut IPO, compania poate vinde acțiuni pe piața de valori, și oricine care dorește să le cumpere. Acum, nu trebuie să woo investitorilor individuali, cerându-le să-ți dea bani. Din acest punct de vedere, IPO poate fi considerată ca o modalitate mai ușoară de a mobiliza capital în afaceri.

Există un alt motiv pentru a merge publice. Toți acei oameni care au investit bani în compania dumneavoastră de până acum, inclusiv tu, au o așa-numitele „acțiuni restricționate (stoc limitat) - de regulă, sunt acțiuni pe care nu pot merge doar afară și vinde-o pentru bani. De ce? Deoarece este acțiunile companiei, care nu au fost „testate de către guvern.“ O astfel de verificare - acest lucru este exact ceea ce se face în organizarea și desfășurarea procesului de IPO. Datorită documentelor care au servit societatea merge publice, autoritățile pot evalua legitimitatea și legalitatea activităților lor și de a permite oamenilor obișnuiți, care nu versat în jocurile de noroc, să investească în ele. Oamenii care până în acest moment au investit banii în companie (amintiți unchiul) ar fi în cele din urmă posibilitatea de a converti lor „acțiuni restricționate“, în comun (care este aproape la fel ca la fel de bun ca și în numerar) sau pentru a le vinde. Aceasta se numește un eveniment de lichiditate - atunci ceea ce ai, este ușor de a converti la bani de obicei.

Există un alt grup de oameni care doresc cu adevărat să aibă compania dumneavoastră a intrat în IPO. Bancherii de investitii precum Goldman Sachs si Morgan Stanley, vă va contacta și de a oferi pentru a fi subscriitor dvs. plumb - banca care pregătește documentele companiei pentru un IPO, și oferă clienților săi bogați pentru a le vinde stocul. De ce bancherii caută să facă acest lucru? Pentru că ei obține 7% din toți banii pe care câștigați în timpul IPO. Potrivit pornire ulovny ilustrației de mai sus a ridicat 235 de milioane de $ în IPO, și 7% din această sumă este de aproximativ 16,500,000 $. Nu este un salariu rău pentru munca de echipa de 12 bancheri în ultimele două sau trei săptămâni. După cum puteți vedea, acest lucru este un câștig-câștig pentru toată lumea.

Primii angajați ai unui startup

Și nu în ultimul rând. Unii dintre primii angajați, care pot fi numite „investitori sudoare“, a fost de acord în schimbul cotei fantomă în viitorul companiei să-și asume sarcina de îngrijire, salarii mici și riscul unui eșec de pornire a IPO va fi în măsură să încaseze participația în compania dumneavoastră și spune, că nu degeaba au avut încredere în tine.