Auditul costurilor de contabilitate de produse cu dublă utilizare

expert în contabilitate și fiscalitate

În structura cheltuielilor fiscale ocupă un loc special diferite cheltuieli cu scop dublu. Dar pentru toată diversitatea sa, ele au o trăsătură comună: componența cheltuielilor fiscale sunt incluse numai în cazul în care anumite cerințe care să confirme legătura cu propria lor întreprindere economică. Prin urmare, un audit al acestui domeniu de contabilitate fiscale este necesar să se analizeze cu atenție valabilitatea cheltuielilor de reflecție, disponibilitatea și caracterul complet al probelor care leagă costurile suportate de întreprindere.

Lista costurilor cu dublă utilizare prevăzute în Sec. 140,1 art. 140 GCC, acestea includ:

Acum, să vedem care sunt limitele impuse anumitor următoarele elemente de cheltuieli, și ce să caute în timpul inspecțiilor.

Cheltuielile pentru îmbrăcăminte și încălțăminte, detergenți și agenți de neutralizare, echipament individual de protecție

Managerul taxei (proprietar) al întreprinderii de a oferi angajaților cu echipament individual de protecție, inclusiv echipamentul de protecție atunci când se lucrează cu substanțe periculoase în condiții periculoase de muncă, precum și de a lucra în condiții nefavorabile stabilite de legislația în vigoare (art. 163 din Codul muncii, art. 8 din Legea „Cu privire la protecția muncii“). Mai mult decât atât, în regulamentul № 53 stabilit procedura pentru asigurarea îmbrăcăminte de protecție lucrătorilor. Potrivit Sect. 1.4 Prevederile numărul 53, combinezoane emise numai în cazul în care profesiile și pozițiile relevante prevăzute în actele juridice privind protecția muncii. Eliberarea salopeta efectuate în conformitate cu normele de emisiune liber în cazul în care un angajator stabilit obligatoriu problema minimă liberă de a lua în considerare termenul de utilizare și caracteristici de securitate. În prezent, Ucraina are un număr de standarde din industrie.

Mai jos este o listă a unora dintre ele:

Astfel, costul de îmbrăcăminte, încălțăminte și alte mijloace de protecție specială incluse în costurile fiscale în conformitate cu standardele industriei de mai sus și în interiorul.

Prin urmare, auditorul ar trebui, în plus față de verificarea documentatiei echipamentului individual de protecție, a se vedea dacă aceste costuri sunt norme ale industriei sau nu este disponibil?

Ar trebui, de asemenea, să acorde o atenție pentru a verifica validitatea includerii în costul cheltuielilor fiscale de îmbrăcăminte de marcă. Faptul este că utilizarea acestuia poate determina care domeniul de activitate, compania se aplică angajatului. Exemple clasice - de marcă de îmbrăcăminte de personal supermarket, benzinarii, hoteluri, etc. Mai mult, utilizarea de îmbrăcăminte de marcă și a efectuat din motive estetice, și în conformitate cu dispozițiile unui număr de acte normative ... Astfel, în conformitate cu nr. 9 Regulamentul № 104, angajați ai unei entități de afaceri care efectuează comerțul cu bunuri de larg consum, pot avea haine de designer. În ceea ce privește comerțul cu produsele alimentare sunt puse condiții transmite mai stricte: .. În conformitate cu clauza 9 din norme numărul 185 și punctul 32 din Număr de comandă 833, angajați ai unei entități de afaceri, să efectueze comerțul cu produse alimentare, ar trebui să fie îmbrăcat în haine sanitare corespunzătoare original sau alte.

Cheltuielile de formare profesională și organizarea de formare și de muncă experiență

Aspecte generale de organizare a formării profesionale a angajaților întreprinderii în producția reglementată de regulamentul № 127/151. Acesta prevede că angajatorul are dreptul la formare profesională formală și non-formală. formare formală este efectuată în conformitate cu cerințele standardelor de stat de învățământ superior, formare profesională, programe de formare de model și a planurilor, într-o instituție de învățământ, sau direct de către angajator. Punerea în aplicare a învățării non-formale nu este reglementată la locul, momentul și forma de învățământ. Conform rezultatelor de formare formală a emis un document în conformitate cu modelul și rezultatele informale - un certificat, care specifică profesie (specialitate), care a fost efectuat de formare, regie de formare, timpul de instruire. De asemenea, la semnarea unui contract de formare trebuie să respecte ordinea № 183 în forma și conținutul contractului juridic civil încheiat între prestatorul (instituție) și client. Clientul este o întreprindere, dar contractul poate fi încheiat în interesul unor terțe părți - și anume, angajații companiei. În acest caz, acesta va fi semnat de către aceste terțe părți, cu detalii.

În subsecțiuni. 140.1.3 CLE prezintă unele limitări care trebuie luate în considerare atunci când se decide dacă să clasifice sau costurile de formare neotnesenii ale taxei:

- a permis includerea cheltuielilor cu formarea profesională, recalificare și perfecționare a angajaților este profesii, precum și în cazul în care legislația prevede reconversia profesională periodică obligatorie sau modernizarea de lucru;

- este necesar ca formatorul după asistență mai mare și / sau profesional tehnic, cu instituții de învățământ și-o pentru a obține un grad (calificare) Utilizat în cadrul companiei timp de cel puțin trei ani, așa cum este contractul corespunzător.

costurile de asigurare

În subsecțiuni. 140.1.6 NKU este o listă de tipuri de asigurare, costurile care fac parte din taxa. Este orice costuri de asigurare:

- riscul de eșec a culturilor, întreprinderea de transport;

- Răspunderea civilă în legătură cu operarea vehiculelor în mijloacele fixe ale întreprinderii;

- orice cheltuieli privind asigurarea riscurilor asociate cu producerea de filme naționale (la o rată de nu mai mult de 10% din costul de producție de filme naționale);

- daunele aduse mediului și nucleare, care pot fi acum aplicate altor persoane;

- Proprietatea companiei;

- obiectul de leasing financiar și leasing operațional, concesiuni, de stat sau proprietate municipală, în cazul în care este prevăzută de acordul în cauză;

- financiară, de credit și alte riscuri ale întreprinderii, pentru desfășurarea activității.

Costurile de asigurare sunt luate în considerare în scopuri fiscale în prețul obișnuit al tipului corespunzător de rata de asigurare de asigurare care acționează la data semnării contractului de asigurare.

Costurile de asigurare de viață, sănătate sau alte riscuri asociate cu activitățile persoanelor care se află în relații de muncă cu societatea, angajament care nu este prevăzută de lege, nu sunt luate în calcul în determinarea obiectului impunerii.

Același lucru este valabil și pentru costul de asigurare a altor persoane (fizice sau juridice).

Dacă, în conformitate cu contractul de asigurare prevede plata despăgubirii de asigurare, pierderile asigurate suferite în legătură cu activitățile de afaceri sunt incluse în cheltuieli în perioada fiscală în care acestea sunt suportate, precum și valoarea compensației de asigurare - în venituri, în perioada în care sunt primite.

ar trebui să acorde o atenție la aceste puncte la verificarea validității includerii costurilor de asigurare a taxei:

- Fie că aceste costuri sunt asociate cu desfășurarea activității. Acest lucru este costurile reale în special de asigurare de răspundere civilă în legătură cu operarea autovehiculelor și a altor vehicule (asigurați-vă că toate obiectele sunt în bilanț), financiar, de credit și alte riscuri ale contribuabilului asociate cu punerea în aplicare a activității lor economice (să fie examinează datele de contabilitate și raportare financiară, indicând prezența unor astfel de riscuri). Dovezile pot fi cantități semnificative de care sunt înregistrate ca soldurile conturilor 36 „de la clienți și clienți“ 63 „Calculele cu furnizorii și contractorii, 50" împrumut pe termen lung“, 60" împrumut pe termen scurt“, și apoi pe aceste conturi, caracterizează prin aceea că sau o altă condiție financiară a societății;

- valabilitate, inclusiv costul de facilități de asigurare leasing financiar și operațional: aceasta trebuie să examineze prevederile contractului de leasing și pentru a se asigura că aceste costuri sunt furnizate de contract.

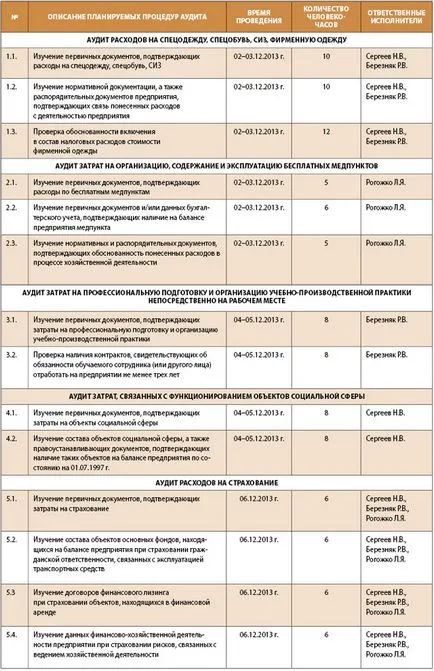

Schematic costurile de audit cu dublă utilizare software sunt după cum urmează (Exemplu de referință):