Contabilitatea fiscală în construcția unei organizări comune în 2018

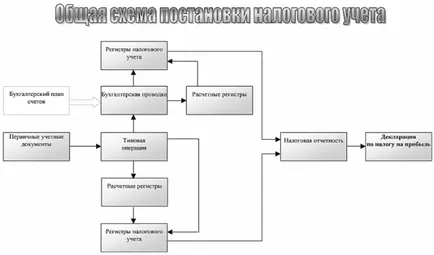

Organizarea generală a contabilității fiscală

Fiscale și contabile firme din construcția se efectuează în conformitate cu reglementările și „Politici contabile“, care a fost dezvoltat de către fiecare organizație pentru uz intern, în funcție de specificul întreprinderii.

Foarte adesea companiile de construcții în dezvoltarea politicilor contabile se străduiesc să combine fiscale și contabile, dar nu este întotdeauna avantajoasă și convenabil, în ceea ce privește optimizarea sarcinii fiscale.

Contabilitatea fiscală este un sistem de generalizare a informațiilor privind activitatea financiară pentru calcularea bazei de impozitare și se face pe baza documentației primare, datele care sunt grupate în conformitate cu cerințele Codului fiscal (conform art. 313).

Obiectivul principal este formarea de informații contabile despre impozitul pe fiecare cont în mod separat pentru funcționarea economică a impozitării.

În impozit datele contabile trebuie să fie clar vizibile:

- modul în care sunt definite veniturile și cheltuielile;

- Cum este ponderea cheltuielilor impozabile în cursul perioadei de raportare;

- orice cheltuială trebuie să fie clasificate în următoarele perioade;

- este format ca o sumă de rezervă;

- mărimea datoriei organizației pentru impozitul pe venit.

- COP-2 „Actul de acceptare a muncii prestate“;

- COP-3 „Certificatul de costul lucrărilor efectuate și a costurilor“;

- COP-6-o „lucrare realizată Jurnalul de contabilitate“;

- COP-8, „Actul de punere în funcțiune a structurilor temporare“;

- COP9 „Actul de demontare a structurilor temporare“;

- COP-17 „Legea privind suspendarea construcției“;

- COP-18, „Legea privind proiectarea de suspendare și sondaj privind construcția nerealizate“.

Impozite de plătit

Pentru a începe, observăm că există două metode de construcție:

În cazul în care compania de construcții efectuează lucrări pentru propriile nevoi, și doar propria lor, atunci se presupune că activitatea desfășurată prin metoda economică. Cu această metodă, lipsa rezultatelor financiare afectează baza de impozitare a întreprinderii, impozitarea și organizația se face oarecum diferit. Restricții privind tipurile de operațiuni care pot fi efectuate în nici un mod economic. Ar putea fi de construcție re-organizate, și tot felul de reconstrucție sau modernizare a instalațiilor.

Diferentierea proces de contractare caracteristică este prezența relației contractuale economice între client și construcția acesteia care transportă unitate structurală. Atunci când Contractarea este un transfer de proprietate asupra rezultatelor muncii efectuate pe bază rambursabile, acesta este doar aceeași și punerea în aplicare a recunoscut.

impozit pe teren

Brut va fi toată țara, pe care, într-un fel sau altul, folosește companie de construcții: deținute, închiriate sau deținute. Cota de impozitare - plata fixă calculată în cursul anului, în funcție de suprafața de teren și legate de costul de bunuri (servicii). Forma terenului este plata pentru terenul și chiriile. Plata taxei se face în 2 etape (în a doua jumătate a anului).

Autoritatea de Supraveghere plata la timp și integrală a taxei - autoritățile fiscale ale municipalității (de obicei, districtul).

Sancțiuni pentru întârzierea efectuării plăților:

- amenzi administrative de până la 5 ori mai mare decât salariul minim va fi impuse angajaților întreprinderii, din vina care taxa a fost plătită nu sunt pe deplin sau la timp.

- sancțiuni financiare societății comerciale ca persoană juridică.

Taxa de vehicul

Toate mijloacele de transport sunt supuse impozitării, care are următoarele caracteristici:

- motor prezență - rata depinde de puterea, măsurată în cai putere (pentru vehiculele terestre) sau împingerea statică a motorului cu reacție (instrumente de aer)

- tonaj brut - mijloace pentru apă nealimentat (pentru autopropulsat determinată separat).

impozitul pe proprietate regională

Baza de impozitare va fi calculată ca suma 1/8 din valoarea activelor, determinată la începutul și sfârșitul perioadei, plus suma valorii activelor, care este determinată pentru fiecare din prima zi a fiecărui trimestru al perioadei de raportare.

În cazul în care construcția (lucrări) a efectuat un mod economic, nu este luată în considerare la calcularea valorii medii a bazei fiscale a activelor în construcție (acest cost se reflectă în contul 08 „Investiții în active imobilizate“. Acest lucru se datorează faptului că de construcție în curs de desfășurare nu este principalul mijloc de și, în consecință, nu poate afecta cuantumul impozitului pe proprietate.

Calculul și plata impozitului pe proprietate pe o bază trimestrială (în termen de cinci zile de la depunerea raportului), precum și cu un raport anual pe - an (în termen de zece zile de la depunerea raportului). Înainte de termenul limită pentru plata a ordinului de plată bancară ar trebui să fie livrate.

Rata de impozitare este determinat la subiecții din România (maxim - 2% din baza de impozitare). fiscale specifice privind proprietatea companiilor locale de construcții (dar nu mai mult de 2% din baza de impozitare totală) a stabilit organele reprezentative (legislativă) puterea de subiecți.

impozitul pe venit federal

Obiectul de impozitare - profitul brut al unei companii de construcții, care este determinată de suma profiturilor obținute din vânzarea de servicii sau de muncă furnizate de organizație, precum și din vânzarea de orice bunuri, inclusiv bunuri și echipamente. Obiectul este, de asemenea, o diferență între veniturile și cheltuielile pe parcursul activităților non-vânzări.

Rata de impozitare - maximum 20% din profiturile și se determină la nivelul subektaRumyniya (2% sigur deduse la bugetul federal și nu mai mult de 18% - în local).

Calculul impozitului pe profit se efectuează numai pe baza contabilității de angajamente pe o bază trimestrială și se recalculează în fiecare trimestru. Plata se face pentru întregul an nu mai târziu de 10 zile calendaristice de la data raportului anual.

În timpul construcției modului economic al impozitului pe venit nu este calculat, deoarece dreptul de proprietate asupra rezultatului lucrării nu este transferată către părți terțe pe o bază comercială, adică punerea în aplicare în scopul prestațiilor care au primit nu se produce, precum și de a evalua rezultatele financiare ale unei astfel de lucru nu este posibil.

De asemenea, compania de construcții - dezvoltatorul nu respectă cheltuielile de capital Direcția pentru costurile directe și indirecte și nu intră sub incidența articolului 318 din Codul fiscal, prin urmare, nu pot fi aplicate prevederile capitolului 25 din Codul fiscal al România.

TVA federal

Taxa pe valoarea adăugată (TVA pentru scurt) - o colecție de bugetul federal al valorii adăugate în ciclul de producție. Cu alte cuvinte, TVA - diferența dintre costul final al lucrărilor de construcții sau servicii și costul perceput la costul de costurile de materiale de producție.

În industria construcțiilor din cifra de afaceri care face obiectul TVA sunt incluse:

- Asistența financiară din partea altor organizații, în plus față de taxele fondatorilor, contribuțiile la activități comune, alocând.

- Venituri din utilizarea temporară a banilor altor persoane (licență bancară).

- Avansuri și alte plăți pentru activitatea viitoare.

- Profit din vânzarea de bunuri sau servicii achiziționate pentru uz intern.

- operațiuni colaterale.

Rata de bază pentru taxa pe valoarea adăugată - 18% pentru anumite tipuri de muncă, poate fi redus. Această taxă documentele de plată trebuie să aloce o linie separată: indică valoarea procentuală și în ruble.

Execuția lucrărilor prin mijloace economice, este, de asemenea, supuse impozitării la o rată fixă de 18%. Pentru a calcula TVA-ul privind construcția și instalarea de lucrări prin mijloace economice, trebuie să acționăm în următoarea ordine:

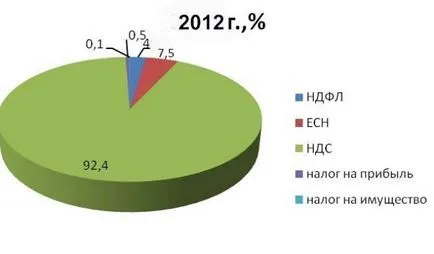

TVA - o sursă majoră de completare a bugetului - mai mult de 45% din totalul veniturilor. plata acesteia se face nu mai târziu de a 20-a zi după fiecare perioadă de raportare fiscală.

Contribuabilii - antreprenori au posibilitatea de a solicita o deducere în valoare de autoritățile fiscale ca utilizarea materialelor utilizate în construcții, și nu după finalizarea construcției. Dar acest lucru se aplică numai contractori care sunt client, și anume construcția este realizată prin mijloace economice.

În cazul în baza unui contract, investitorii pot lua TVA (de exemplu, pentru a compensa contractorului) numai după punerea în funcțiune. restituirea TVA este posibilă numai în cazul în care contractul este scris, că investitorul va despăgubi contractantul costul materialelor achiziționate.