Colectorii confirma apare credit default

Rumyniyane câștigat atât de mult de credit, că este posibil implicit în viitorul apropiat. Rezultatele studiului. deținută de „The Messenger Banca“ au fost dezamăgitoare: cota Rumyniyan care au luat cinci sau mai multe credite a ajuns la 19% din numărul total de debitori. Valoarea datoriei tuturor creditorilor din acești cetățeni vine la 500 de mii de ruble pe persoană - pentru cele mai multe dintre ele, această cifră depășește venitul anual. Nu mai puțin de 45% din populația economic activă a România trăiesc pe credit. Cele mai multe dintre ele iau un nou împrumut pentru a achita cel vechi. Băncile sunt tăcut despre sarcina datoriei clienților lor, cu suma totală a datoriei în portofoliile băncilor din România, potrivit Băncii Centrale, este de 426.6 miliarde de ruble.

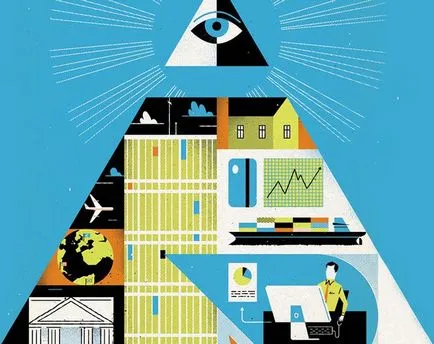

Ministerul Dezvoltării Economice este pe cale de a dezvolta o lege „Cu privire la activitatea de colectare a datoriilor restante“, dar colectorii - cei care sunt direct implicați în colectarea datoriilor, a declarat că va complica doar de lucru cu debitori lipsiți de scrupule. Potrivit colectorii, băncile ajută să construiască o schemă piramidală, dar, de asemenea, se ocupă cu guvernul. Oficialii Rumyniyanam da sfaturi. cum să vă protejați de colecționari, încurajându-i să continue să trăiască pe credit. Amploarea piramidei, în funcție de colecționari nu este nimeni.

Dmitri Zhdanuhin, CEO al kollektorstva Center:

„Băncile au schizofrenie“

Pot apărea centre de consiliere de criză pentru debitori, atât în Marea Britanie și în alte țări în care creditorii înșiși ocupă un antikollektorstva civilizat nișă. În România antikollektorstvom angajat avocați care dau sfaturi cum să se ascundă active, inclusiv ilegal. Băncile vor da o notă specială cu instrucțiuni referitoare la cazul în care o persoană poate refinanța, în cazul în care nu ați făcut deja acest lucru. Băncile schizofrenie: ei ar dori să vadă clientul folosit serviciile lor, în timp ce departamentul lor de colectare a datoriilor sfătuit clienții să ia un nou împrumut de la o altă bancă, pentru că principalul lucru - să-și recapete datoria.

Se poate în cele din urmă va fi stabilită practică efectivă „listă neagră“ - cei care sunt în spatele companiei la momentul originării creanțelor. Acum, că problemele companiei, proprietarii încearcă să vândă și în alt mod la distanță. Tot mai mult se va recupera de element străin: de multe ori cetățenii bogați și companii au active în străinătate și de a folosi o varietate de scheme pentru a le proteja de colectare a debitelor. Dacă vorbim despre kollektorstve corporative, în toamnă ne așteptăm unele penalizări mari, inclusiv printr-o conferință de presă.

Acesta va fi o mulțime de a vorbi despre mediere, dar în România comunicarea cu colectorii din cauza miturile un fier de călcat și un fier de lipit. În cazul în care, din cauza acestor temeri vor fi acceptate Legea cu privire la activitățile de țiței pentru a recupera datoriile - dar există un punct care debitorul poate interzice să-l contacteze, în orice mod, cu excepția, în scris - că cele mai ieftine și simple, metodele nu sunt aplicabile.

Vera Panova, serviciul de presă al agenției de colectare Metropolitan:

„Imaginea de ansamblu a țării nimeni altcineva“

oamenii Zakreditovannost creștere într-adevăr, deteriorarea de serviciu ca nici împrumuturi datorate și neperformante din trecut. Gradul de cooperare între bănci și colecționari în ultimii ani a crescut numai. Tendințe exact ca asta, dar, din păcate, nu există nici o singură sursă, indiferent de locul unde toate informațiile de curs. Informații despre datoriile tulburat de fapt, niciodată nu se acumulează. Despre ei cunosc banca centrală - dar numai până în momentul în care banca creditoare nu va vinde aceste datorii. Apoi se duc la colectoarele și cad în afara câmpului de vedere al statului. În plus, există instituții de microfinanțare, care sunt în general, de neînțeles pentru oricine responsabil. Imaginea de ansamblu a țării nimeni altcineva.

Legile nu sunt acceptate - nici un credit de consum sau de faliment, sau despre activitatea de colectare. Ele sunt angajate în diferite departamente, care nu interacționează între ele, deși ele ar trebui să rezolve o problemă. Ideea de a crea un mega-regulator pentru a monitoriza datoria nu este lipsită de bun simț. Dacă aceste colectoare aceleași informații colectate la nivel central, câți bani au în lucrările, ar avea foarte mult schimbat imaginea. La rândul său, colectorii nu se poate estima cantitatea totală de credit al fiecărui debitor. Informații despre debitorii sunt flocking la birourile de credit, ci în virtutea legislației pentru rezervorul este închis.

Nici o modalitate de a rambursa datoriile, altele decât prin intermediul instanței, noi nu facem. În primul rând, vom încerca să negocieze cu debitorul ei înșiși. Acesta a estimat povara totală a creditului. În mod ideal, calculul ar trebui să fie și datoriile către stat: amenzile poliției rutiere, taxe, datorii pentru utilități și alte, precum și cărora el ar trebui băncilor și cât de mult. Dar această informație captată de români nu au acces. De exemplu, colegii noștri occidentali au început să lucreze cu o servieta, trimiterea de scrisori de anchetă: banca - prezența altor credite în structurile de stat - prezența arieratelor de plăți pentru locuințe. Pe această bază, puteți obține o imagine completă a costurilor și veniturilor debitorului, pentru a calcula valoarea datoriei și pentru a evalua povara datoriei. Pe baza acestor date, o sumă licitată este formată de către debitor. Împrumutat poate fi de acord cu acești termeni sau de a refuza. În acest din urmă caz, cazul este trimis automat la instanțele de judecată.

Avem mult mai puține informații, dar schema este aceeași. Pe baza informațiilor pe care le-a dat banca si care a crezut că este necesar pentru a informa debitorului, vom încerca să aleagă schema de restructurare a datoriei. În cazul în care împrumutatul nu merge la persoana de contact, nu poate fi găsit, el refuză să negocieze - finalul este același: încercați să obțineți prin intermediul instanțelor acestor datorii. Apoi conectați statul trimite ofițeri de poliție, care evaluează proprietatea sa, dar nu au colecționari - în acest caz reprezintă doar poziția creditorilor în instanța de judecată. Nu există modificări semnificative în munca noastră nu se va întâmpla. Este clar că vor exista mai mult de lucru.

Elena Dokuchaev, CEO-ul "Sequoia Consolidare credit":

„Debitorii construi o piramidă“

Da, am observat semne de credit default. Astăzi, o medie de un singur debitor reprezintă mai mult de 1,3 creditelor neperformante. Un număr tot mai mare de debitori care nu au făcut, iar prima plată pe împrumut - de regulă, acestea sunt oameni care iau un împrumut pentru a plăti datoriile anterioare. Acești oameni cel puțin 3-5 credite maxim 17-20. Împrumutații construi piramide: să ia un nou împrumut pentru a acoperi cea anterioară, în final valoarea totală a datoriei începe să depășească venitul lor anual. Există regiuni, în cazul în care aproape toate zakreditovano populația economic activă, iar dacă există să-și extindă portofoliul de credite, se va implicit foarte curând.

În medie, printre debitori în mod egal bărbați și femei, de vârstă - de la 30 de ani de învățământ, de regulă, secundar sau speciale. Card de credit supraîndatorate femei, de consum și auto - bărbați. Banca se concentreaza pe istoria de credit pozitiv: debitorul are mai multe împrumuturi și le deservește. În același timp, este în prezent mai mult de 40% din venitul mediu lunar al debitorului petrece pe rambursarea împrumutului. Pragul critic de - 50%, după care probabilitatea implicită devine foarte mare. În cazul în care băncile vor fi ghidate nu numai de o istorie de credit pozitiv, dar, de asemenea, la nivelul datoriei, există o șansă de a opri o valoare implicită comună.

Maria Ignatov, șeful de dezvoltare a afacerilor "Rosdolgnadzor":

„Colectorul este ca un lup în pădure“

Portretul debitorului - un bărbat în vârstă de 30-45 de ani, șomer, nu un orășean, studii medii sau de specialitate, nu primul împrumut. Particularitatea curent implicit - în cerere mare în rândul populației creditele IFM, iar aceste împrumuturi sunt caracterizate prin situație financiară mai puțin stabilă a debitorilor și un imens în comparație cu sectorul bancar, procentul anual. Procentul mediu de 2,5% pe zi, adică 890% pe an. Și cei mai mulți debitori mai puțin grave cu privire la returnarea fondurilor împrumutate, convingerea că o IFM zadar nu are nici o pârghie pentru a reveni.

Pe de o parte, are un impact pozitiv asupra tuturor activităților de colectare de jucători, pe de altă parte - creșterea de datorii trebuie să fie în pericol de criză. Împrumuturile au devenit prea accesibile pentru populațiile defavorizate, debitori rău intenționate și a fraudei, care are un impact negativ asupra randamentului. La apariția crizei, desigur, activitatea de colectare va intra un nou val de creștere, dar această creștere poate fi de scurtă durată, deoarece datoria publică va returna un nimic elementar. Forme și metode de lucru ale colectoarelor sunt din ce în ce mai civilizat, etic și legal. „Bratko“ cu ciocane de lipit și cătușe pentru o lungă perioadă de timp retrogradat la trecut. Metodele de colecție profesionale se bazează mai mult pe negocierile (de exemplu, mediere) decât ultimatumuri. Procesul de colectare a datoriilor prin intermediul instanțelor devin mai prelungite.

Anonim angajat al serviciului de presă al uneia dintre marile bănci comerciale:

Multe dintre debitori care au primit credite de consum în ultimii ani, ei sunt oameni fără studii superioare. De ce ei împrumuta? Este electoratul actualului guvern. Când am lucrat într-o bancă, am primit de la Președintele a transmis scrisoarea cu privire la acest conținut: „Vă mulțumesc, Vladimir Vladimirovici Putin, am fost în stare să ia un împrumut și să cumpere ...“ - și apoi a avut un transfer lung, până la ridicol: mașina de spălat, hainele sunt orice papuci. Și acum, spune împrumut, cererile bancare proaste pentru a returna banii pe care, Vladimir Vladimirovici, am fost dat un împrumut. La om, această logică: bani pentru o viață mai bună îi conferă statului, iar bancherii rău apoi să-l împiedice să trăiască bine.

În anul înainte de alegeri, guvernul este preocupat de faptul că debitorul nu a fost atins, deoarece principalii consumatori de credit - electoratului lui Putin. angajamentul său de loialitate că electoratul trăiește bine: el are o mașină de credit, care a fost de gând să „El Dorado“ și să cumpere de pe o mașină de spălat de credit. Dacă-l pentru a rambursa datoriile, va începe să înțeleagă că de viață este foarte rău. Uneori, înainte de alegeri au fost floggings publice - Onișcenko sa opus foarte activ, să zicem, ce bastarzi aceste colectoare, iar alegătorii să înțeleagă că statul îi va proteja de creditori. După astfel de declarații dramatice la nivel de stat și cazul refuzului de masă de a plăti datoriile. Oamenii sunt mângâiați și datorii încă într-un fel de a recupera.