Care este legătura

Obligațiuni - unul dintre subiectele mele preferate. dorit mult timp pentru a scrie un articol care este obligațiuni, pentru cei care deja par să știe ce să pună bani în cazul în care este necesar, dar nu știe unde este ...

Obligațiuni - o modalitate foarte bună de a elimina această incertitudine și să se simtă ca un investitor cu drepturi depline.

Astăzi, un limbaj simplu și accesibil vor fi explicate secvențial punctele cheie despre a investi în obligațiuni.

Printre altele, vom avea o idee despre ce obligațiuni. ce o emisiune de obligațiuni. decât obligațiuni cu cupon sunt diferite de reducere și există orice alte tipuri de obligațiuni, să vorbim despre profitabilitatea obligațiunilor, acoperă alte aspecte legate de ...

Obligațiuni: Conceptul și esența

Formulăm definiția clasică a conceptului „legătură“. pe care ne bazăm în argumentele noastre ulterioare.

Astfel, obligațiuni - titluri de etoDOLGOVYE. îi dau deținătorului dreptul de a primi de la emitent într-o perioadă predeterminată de [1] la valoarea lor nominală. sau [2] la sută din valoarea lor nominală sau [3], alte bunuri (drepturi de proprietate).

Termenul „legătură“ are rădăcini latine și literal înseamnă „obligație“.

Ca o regulă, obligațiuni acționează ca o sursă suplimentară de finanțare a investițiilor.

Emisiunea de obligațiuni

Problema de obligațiuni poate efectua orice organizație comercială. inclusiv societăți pe acțiuni.

Mărimea creditului de obligațiuni (suma totală pentru care sunt emise obligațiuni) limitate exclusiv la valoarea de securitate.

După cum se poate acționa ca garanție pentru emiterea de obligațiuni

[1] o garanție bancară (probabil forma cea mai fiabilă de securitate), sau

[2] garanții ale unor terțe părți (de obicei, persoane juridice sau, de exemplu, guvernul țării), sau - care apare cel mai des -

Fiecare tip de software este testat temeinic.

În cazul furnizării de emisiune de obligațiuni CAUȚIUNI reglementările persoane juridice în unele țări au restricții cu privire la utilizarea unui astfel de proprietate juridică entitate deținută (de exemplu, o interdicție privind accesul la credite în perioada de garanție).

În cazurile în care emisiunea de obligațiuni garantate cu bunuri imobiliare. Această proprietate nu pot fi vândute sub orice pretext obligațiuni până la scadență.

Restricții similare există și alte tipuri de sprijin pentru emiterea de obligațiuni.

O astfel de îngrijire este destinat să consolideze încrederea investitorilor în siguranță de 100 la sută din fondurile investite și rambursarea acestora.

Cazurile de eșec al emitentului de a-și îndeplini obligațiile de a rambursa legăturile sunt extrem de rare și poate fi privită doar ca o teorie, vom lăsa în afara acestui articol.

(cupon) obligațiuni cu discount și interese

Clasificați legăturile pot fi în mai multe moduri. Din punct de vedere practic, este important să se facă distincția între aceste tipuri de obligațiuni. ca obligațiuni de interes și de scont.

Baza de divizare aici este o formă de plăți de venit.

obligațiuni cu discount sunt plasate de emitent sub valoarea sa nominală. și răscumpărat - la un cost nominal.

Exemplul 1: o legătură reducere cu o valoare nominală de 100 $ este vândută la un preț de 90 de dolari SUA.

Emitent răscumpărare de obligațiuni se va face la prețul de 100 de dolari SUA.

venitul investitorilor este de 10 $, adică, diferența dintre prețul nominal (sau prețul de răscumpărare) și prețul la care sunt cumpărate obligațiuni.

Această diferență este numit doar o reducere.

obligațiuni din dobânzi sunt vândute la un preț nominal și se răscumpără la un preț mai mare decât valoarea sa nominală.

Exemplul 2: cumpărarea unei obligațiuni cu o valoare nominală de 100 $, va fi capabil de a rambursa ei prețul de 110 $.

venitul investitorului, la fel ca în cazul precedent, va fi de 10 $.

În acest caz, diferența dintre prețul de răscumpărare de obligațiuni și valoarea nominală se numește cupon. Prin urmare, obligațiuni purtătoare de dobândă este uneori denumit cuponul.

De asemenea, trebuie amintit că, deoarece achiziționarea de obligațiuni, și până la maturitatea sa creste de costuri.

Acest lucru se aplică atât obligațiuni cu discount și purtătoare de dobândă.

După o anumită perioadă, după obligațiuni de cumpărare, puteți vinde întotdeauna la un preț mai mare.

Formulare obligațiuni cu cupon

(cupon) obligațiuni de interese sunt de două tipuri:

[1] cu un obligațiuni cu rată fixă a dobânzii și

[2] obligațiuni c rată flotantă.

În primul caz, a efectuat plăți pe obligațiuni la rate fixe, care sunt cunoscute în prealabil investitorului, după cum se specifică în prospectul de emisiune de obligațiuni.

În al doilea caz, valoarea cuponului variază în mod constant. ca atașat unor indicatori macroeconomici, cum ar fi rata de LIBOR (unul dintre soiurile de ratele de creditare interbancare) sau rentabilitatea titlurilor de stat individuale.

Rata dobânzii flotantă pe obligațiuni este convertit cu o frecvență cunoscută: o dată pe lună, trimestru, etc.

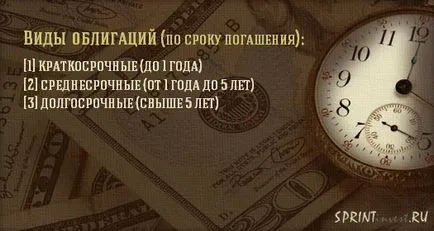

Obligațiuni pe termen scurt, mediu și lung

O altă divizie importantă de obligațiuni este efectuată de maturitatea lor.

Legăturile sunt pe termen scurt (mai puțin de 1 an), pe termen mediu (peste un an și până la 5 ani) și pe termen lung (peste 5 ani).

Limita superioară a perioadei pentru care pot fi emise legătura, de obicei, nu se limitează, dar este întotdeauna merită să ne amintim că fiabilitatea legăturii are o legătură invizibilă cu un termen de rambursare.

Sunt de acord pentru a prezice evenimente care vor avea loc in trei la cinci, sau chiar de zece ani, este extrem de dificil.

Cine poate garanta plata venitului în 10 ani? Viitorul. Din păcate, nu este previzibil.

Prin urmare, momentul cel mai rezonabil prin investiții în obligațiuni este limitată la 1-2 ani.

Obligațiunile pot fi emise în națională și (spre deosebire de acțiuni) în valută străină.

Această situație oferă o oarecare protecție a fluctuațiilor valutare investitorilor (mai ales în cazul în care moneda națională este instabilă, iar economia se caracterizează prin instabilitate).

randamentele obligațiunilor

rata rentabilității obligațiunilor este invers proporțională cu fiabilitatea.

Considerat obligațiuni bancare cele mai fiabile. cu toate acestea, iar randamentul lor este cel mai scăzut.

De obicei, randamentul obligațiunilor bancare proporțional cu randamentul la depozitele bancare.

Ratele la obligațiunile corporative sunt, de obicei 3-5% mai mare decât banca. Dacă sunteți interesat în lupta pentru un cuplu de procente pe an, investiția în obligațiuni - ceea ce aveți nevoie.

În practică, principalii investitori în obligațiuni sunt persoane juridice al căror scop principal nu este atât de mult pentru a face bani pe obligațiuni, pentru a asigura siguranța maximă a investițiilor.

venituri mari este asigurată de o cantitate semnificativă de investiții.

Cea mai bună parte este că veniturile din investiția în obligațiuni nu este impozitat.

Acesta este un mare plus, care mentine un interes constant în obligațiuni de către investitori.

Care este problema: concluzie

Pe aceasta, probabil, să ne astăzi.

Considerat în această lucrare este de ajuns că, după o citire pripită de a avea o idee destul de clară a ceea ce obligațiuni. Care este diferența dintre cele două tipuri principale de obligațiuni - cupon de reducere și în cele din urmă să înțeleagă semnificația conceptelor de bază ale financiară-economică „reducere“ și „cupon“ ...

Data viitoare vom vorbi mai exact despre argumentele pro și contra de a investi în obligațiuni, vom explica unele dintre celelalte aspecte ale subiectului.

Toate cele bune, veți vedea în curând!